ETF Gefahren im Fokus: ETFs – Allheilmittel oder Risiko?

ETFs (Exchange Traded Fund) sind Aktien-Indexfonds, die an einer Börse gehandelt werden und einen bestehenden Aktienindex nachbilden. Zu den Vorteilen gehören niedrigere Gebühren, eine breitere Diversifikation sowie eine einfache Handelbarkeit. Doch wie sieht es mit den ETF Gefahren aus? Sind ETFs das Allheilmittel oder ein Risiko für unser Geld? Seit dem ETF-Boom melden sich immer mehr Kritiker. Und auch ich als großer ETF-Anhänger, muss einige Risiken, die ETFs mit sich bringen, anerkennen. Doch der Reihe nach.

Diesen Beitrag über „ETF Gefahren“ kannst du dir hier auch als Video ansehen:

Meine Top-Empfehlungen zum Artikel für dich:

- 20€ Prämie geschenkt für dein Consorsbank Aktien- und ETF-Depot.*

- Meine Lieblingsplattform für p2p-Investments mit 11,62% durchschnittlicher Jahresrendite.*

Heute will ich die Risiken von ETFs genauer unter die Lupe nehmen, damit wir ein objektives Bild von der Thematik bekommen und du am Ende weißt, ob ETFs etwas für dich sind, oder doch eher nicht. Und damit recht herzlich Willkommen zu einem neuen Artikel bei talerbox.com!

Vor kurzem war ich beim Essen im Gespräch mit einem Freund und wir kamen auf das Thema ETFs. Er sagte, dass er den ETFs etwas kritisch gegenüberstehe. Auf die Frage hin, warum er so denke, meinte er: „Wenn alle etwas als Allheilmittel bezeichnen, sieht er das Ganze schon einmal skeptisch. Denn viele Anleger rennen oft völlig blind Trends hinterher, ohne das Ganze zu hinterfragen.“

Hinweis

Außerdem: Wie verhält sich das Ganze in der Zukunft? In 10, 20 oder sogar 30 Jahren.

Können die ETFs mit der schnelle Veränderung der Welt mithalten bzw. langfristig eine positive Rendite erwirtschaften. Oder sind sie eine Zeitbombe in unserem Portfolio? Das hatte mich auf jeden Fall zum nachdenken angeregt und inspiriert, die Gefahren von ETFs mal etwas genauer zu untersuchen.

Denn in einem Punkt muss ich ihm auf jeden Fall zustimmen: Schaut man sich heutzutage die gängigen Finanzblogs an, bekommt man sehr den Eindruck, dass ETFs das Allheilmittel sind. ETFs sind wirklich in aller Munde und werden immer populärer.

Deshalb wollte ich genauer wissen, welche Stolpersteine es bei ETFs geben kann und worauf man achten sollte.

Selbstüberschätzung

Die erste Gefahr, die mir hier immer wieder aufgefallen ist, ist die Selbstüberschätzung. Denn eine sehr große Gefahr für den Investment-Erfolg, sind stets wir selbst. Und seit Ausbruch der Finanzkrise im Jahr 2008, erreichten die Aktienmärkte, mit kleineren Unterbrechungen, immer wieder neue Höchststände. Also viele Anleger, wie ich selbst, haben bisher noch nie eine große Finanzkrise als Anleger durchgemacht. Ich selber habe dadurch bisher nur positive Erfahrungen mit ETFs gemacht.

Doch die nächste Krise kommt so sicher wie das Amen in der Kirche und erst dann müssen wir uns wirklich beweisen. Außerdem müssen die ETFs zeigen, ob sie dann auch so stabil sind. Deshalb sollten wir uns vorher überlegen, wie wir im Fall der Fälle reagieren können.

Talerbox Tipp

Wie sagt man so schon: „Schon am Anfang das Ende im Sinn haben“.

Was du konkret im Falle einer Finanzkrise tun kannst, kannst du in diesem Artikel hier nachlesen, der vor kurzem veröffentlicht wurde (Link). Dort findest du auch eine Checkliste für den nächsten Börsencrash.

Nicht alle sind Sieger

Der nächste Punkt, den man sich vor Augen führen sollte, ist dass nicht alle Aktien und Anleihen in den ETFs zu den Gewinnern gehören werden. Also neben schönen Tulpen, findet man auch immer wieder Unkraut in den ETFs bzw. eher schlechtere Aktien.

Anders gesprochen: ETFs bilden große Wirtschaftsbereiche ab welche zum Teil auch nicht immer Top-Aktien im Index halten. Dieses Unkraut, halten wir in diesem Fall aber trotzdem. Dies kann ein kleiner Nachteil des passiven Investierens sein kann, der uns gegebenenfalls ein wenig ausbremst.

Wer also glaubt, nur die schönen Tulpen finden zu können, der ist mit ETFs vielleicht nicht so gut bedient. Aber aus meiner Erfahrung zeigt sich, dass das wirklich nur die Creme de la Creme wie Warren Buffet schaffen kann, denn die meisten Privatanleger, fahren damit langfristig meist schlechter.

Das bringt uns zum nächsten Punkt: Kann man mit ETFs schnell reich werden?

Vom schnellen Reichtum

Allzu oft bekomme ich die Frage gestellt, wie viel Rendite man pro Jahr mit ETFs machen kann. Und wenn ich dann eine Zahl nenne, gehe viele davon aus, dass diese in Stein gemeißelt ist und Jahr für Jahr quasi garantiert ist.

Zwar haben gängige Indizes bislang im langfristigen Durchschnitt eine Performance von 7% bis 8% pro Jahr erreicht. Hier liegt die Betonung allerdings auf LANGFRISTIG und DURCHSCHNITTLICH. Viele verfallen dann gleich in Panik, wenn das ETF-Portfolio nach 2-3 Monaten nicht schon um so und so viel Prozent gestiegen ist und denken, dass sie etwas falsch machen.

Stattdessen sollte man vielmehr auf regelmäßiges Sparen setzen, damit sich die Vorteile der ETFs vollständig entfalten können. Denn da ETFs passiv, defensiv und breit gestreut sind, sind sie das ideale Instrument, um langfristig ein Vermögen aufzubauen.

Hinweis

Dazu braucht es aber vor allem Ausdauer und Geduld, da das Ganze kein 50m Sprint ist, sondern eher ein Marathon. Und wie so oft liegt hier in der Ruhe die Kraft.

Investieren in p2p-Kredite bringt bei Mintos im Schnitt ca 11,62% jährliche Rendite. Schau mal rein.*

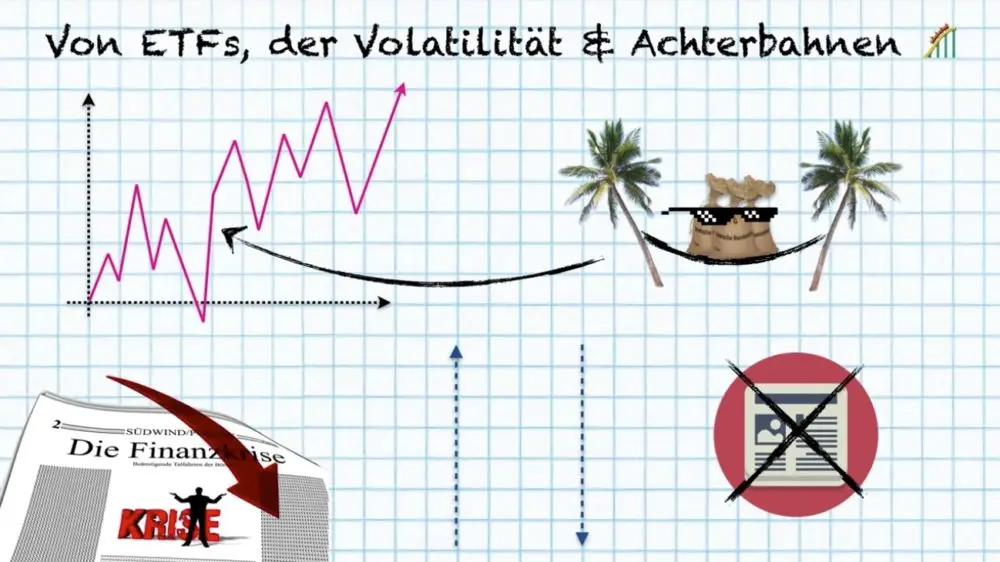

Von ETFs, der Volatilität & Achterbahnen

Der nächste Punkt ist, dass die Börse manchmal wie eine Achterbahn ist. Mal geht es bergauf, mal bergab, aber Spaß soll es doch wohl bitte immer machen. Doch die Volatilität, also die starken Schwankungen an der Börse, können uns einen Strich durch die Rechnung machen.

Hinweis

Auch wenn die ETFs als passives und defensives Anlageinstrument gelten, heißt das nicht, dass sie nicht kurzfristig große Schwankungen unterliegen können. Eine Talfahrt bei der es an der Börse kracht, ist also auch bei ETFs nicht auszuschließen.

Denn auch wenn die ETFs breit gestreut sind, ist in Zukunft wieder mit einer starken Korrektur zu rechnen. Denn Börsencrashs sind so sicher wie das Amen in der Kirche ( Link zu Artikel). Grad mit kurzfristigem Hinblick auf die nahe Zukunft, ist an der Börse alles möglich.

Hier sollte man im Sinn haben: Was steigt, das kann auch wieder fallen, was natürlich auch andersrum geht.

Am besten sollte man in Krisenzeiten die Medien mit ihrem Financial-Entertainment möglichst ignorieren.

Es ist nicht alles Gold, was glänzt

Der nächste Punkt ist, dass nicht alles Gold ist, was glänzt. Wer kennt diesen Spruch nicht.

Damit ist gemeint, dass ETF nicht gleich ETF ist und dass man hier nicht in die Marketing-Fallen reinfallen sollte. Zirka 80 Prozent des weltweiten ETF-Markts sind in der Hand von wenigen Anbietern wie Blackrock und Co. Außerdem sind die Standard-ETFs auf Aktien oder Anleihen, wie zum Beispiel den MSCI World, wirklich hart umkämpft und die Anbieter verdienen daran nicht so viel wie mit klassischen Fonds.

Deswegen müssen sich die kleine Konkurrenz, aber auch die Großen, neue Wege einfallen lassen, um mehr damit zu verdienen. Hier rücken viele Anbieter mit neuen und innovativen ETFs auf den Markt, wie zum Beispiel „smart beta ETFS“, ETFs auf fallende Kurse oder sogar gehebelte ETFs.

Hinweis

Mittlerweile versuchen viele Anbieter, ETFs auf Indizes zu aktuellen Anlagethemen anzubieten, um aus dem Trend Geld zu machen. Die laufenden Kosten dieser ETFs sind im Vergleich zu etablierten Indexfonds bis zu drei Mal so hoch. Da das Volumen von jungen Fonds eher gering ist, bestehen die ETF Gefahren in der Fondsauflösung. Deswegen solltest du nur auf ETFs setzen, die mindestens fünf Jahre alt sind und ein Fondsvolumen von über 100 Millionen Euro haben.

Teilweise entsprechen diese ETFs nicht einmal der Grundidee der ETFs und trotzdem kommen immer von diesen angeblichen ETFs auf den Markt. Ich selber halte Abstand von solchen ETFs, weil sie zum Teil auch gar nicht mehr passiv sind. Zudem haben diese exotischen ETFs teilweise sehr hohe Gebühren.

Also merke dir: Exotische ETFs machen die Taschen leer, denn dein Broker will noch mehr.

Kommen wir aber noch zu ein paar weiteren, allgemeinen Stolperfallen von ETFs.

Mögliche Stolperfallen von ETFs

Grundsätzlich musst du auf die Zusammensetzung der ETFs achten. Viele ETFs besitzen alle Werte mit den entsprechenden Anteilen des zugrunde liegenden Index. Man spricht dann von Vollreplikation. Doch manche Indizes haben so viele Titel, dass die Anbieter den Index mit einer kleineren Zahl von Titeln nachbilden, die den Indexertrag dennoch genau liefern soll. Erfahrungsgemäß gelingt das auch. Doch manchmal rücken die Anbieter ganz von einer Nachbildung ab.

Mein kostenloses Depot für Aktien und ETFs. Hol dir 20€ Prämie als Geschenk von der Consorsbank.*

Ein Risiko von ETFs ist, dass nicht immer drin ist, was draufsteht. Ich spreche hier von sogenannten „Swap-ETFs“. Solche ETFs bilden die Entwicklung eines Indizes nämlich nicht direkt durch einen Kauf ab, sondern um ein Zahlungsversprechen bzw. Swap eines Tauschpartners. Der ETF kann dann ganz andere Papiere enthalten, als es der Index vorgibt. Der Korb dient somit als Sicherheit. Das heißt, der swappende ETF erhält die Wertentwicklung des Index von den Partnern und gibt im Gegenzug die Entwicklung des eigenen Portfolios. Wie das Ganze im Detail funktioniert, kannst du dir auch in diesem Video anschauen ( Link zu Video ).

Durch den Abschluss dieser Swap-Vereinbarung entstehen Gefahren durch ETF, ein sogenanntes Kontrahentenrisiko: Die Gefahren von ETF sind davon abhängig, ob der Swap-Partner seinen Verpflichtungen nachkommt. Wenn die Bank in die Insolvenz rutschen sollte, sind die Gefahren von ETF, dass er auf bestehenden Forderungen sitzen bleibt und unser Geld weg wäre.

Hinweis

So viel sei aber gesagt: Das Risiko ist überschaubar, denn die Regeln für solche SWAP-ETFs sind inzwischen zu unserem Schutz sehr eng gestrickt.

Europäische Vorschriften zur Regulierung von Investmentfonds (OGAW) geben folgende Bedingungen vor: Der Swap-Partner muss eine gute Bonität haben, es dürfen maximal 10% des Vermögens geswappt werden und es muss außerdem ein Sicherheitskorb mit Aktien oder Anleihen hinterlegt werden. Daher sehe ich, selbst wenn der Kontrakt ausfällt, das Risiko von SWAP-ETFs als überschaubar an.

Weitere ETF Fonds Gefahren bestehen darin, dass wir als Anleger die Gebühren für die Swaps nicht nachvollziehen können. Die Swaps werden nicht an der Börse gehandelt, sondern frei zwischen den Vertragspartnern ausgehandelt. Dadurch entstehen häufig überhöhte Gebühren. Die genannten ETF Gefahren und Risiken müssen aber nicht gegen den Kauf von Swap-ETFs sprechen. Du musst dir nur bewusst sein, welche Art von ETF du vor dir hast.

ETF Gefahren durch Wechselkursrisiko

Es gibt nicht nur verschiedene Gefahren durch ETF Zusammenstellungen, sondern auch ETF Gefahren durch verschiedene Währungen, in denen die ETFs notieren. Nicht jeder ETF notiert in Euro. Beispielsweise ist der beliebte ETF auf den MSCI World in US-Dollar notiert. Zusätzlich zum allgemeinen Marktrisiko, musst du dann auch das Kursrisiko des Wechselkurses berücksichtigen. Angenommen, du verkaufst deinen ETF bei einem schwächeren US-Dollar-Kurs als beim Kauf, dann minimiert sich deine Rendite durch die Kursabschläge. Du solltest also immer auch den Wechselkurs im Blick haben.

Der nächste Punkt ist, dass der ETF nicht immer paralell zum Index laufen muss.

Jetzt fragst du dich sicherlich: „Wie kann das sein? Ein ETF soll doch immer genau einen Index eins zu eins abbilden?“

Im Großen und Ganzen stimmt das auch, aber es gibt von Zeit zu Zeit natürlich Abweichungen zum Index. Zum einen zeigt uns der Index selbst (zb der DAX) die Bruttorendite an, unser ETF aber nur die Nettorendite, von der die Gebühren schon abgezogen sind.

Die Abweichungen können beispielsweise durch die Verwaltungsgebühren des ETFs entstehen. Ebenso können Zeitverzögerungen beim Ein- und Verkauf von Aktien sowie unterschiedliche Zeitzonen zu Abweichungen führen. Die ETF Fonds Gefahren bestehen also im Abweichungsrisiko, das auch Tracking Error genannt wird. Dabei gilt: Je höher der Tracking Error, desto starker ist die Abweichung bei der Wertentwicklung zwischen ETF und Index.

Kurzfristig können auch durch die Volatilität im Markt große Abweichungen entstehen. Grade in Zeiten der hohen Volatilität, wie sie zum Beispiel bei einer Finanzkrise herrscht. Langfristig passen sich Index und ETF jedoch immer wieder an. Hier sollte man also nicht gleich in Panik verfallen, wenn das ETF und Index mal eine Differenz aufweisen.

Ein weiterer Punkt: Wir sind zum Teil abhängig von den Regeln der Indizes. Viele machen sich nämlich Gedanken darüber, ob der Index wirklich richtig abgebildet ist wird bzw. wie. Doch kaum einer hinterfragt die Regeln der Anbieter selbst. Dabei können wir in den Details der Anleger-Informationen der Anbieter einige interessante Details nachlesen beziehungsweise dort einige verbergen. Diese Regeln lassen den ETF-Anbietern nämlich immer einen gewissen Ermessensspielraum.

Im Abschnitt „Ziele und Anlagepolitik“ finden sich oft besondere Methoden oder Techniken, welche der Anbieter einsetzen darf. Dazu gehören Dinge wie Swap-Forward-Konrakte, Derivate und so weiter und so fort. Zu einem gewissen Grad kann der Anbieter also entscheiden, was tatsächlich in dem ETF bzw. unserem Portfolio enthalten ist. Aber auch hier würde ich sehr ruhig bleiben, da die Regulatorik enge Grenzen setzt.

Dazu passt auch gut der letzte Punkt, den ich hier ansprechen will. Auch Anbieter von physischen ETFs können „Wertpapierleihe“ betreiben. Dadurch können die ETF-Anbieter ihr eigenes Geschäft aufbessern. Der ETF-Anbieter verleiht hierbei, bis zu einem gewissen Grad, die Wertpapiere, die er im Korb hat und bekommt dafür eine Gebühr.

Diese Gebühr kann er dann zum Beispiel teilweise nutzen, um die Index-Abweichungen die entstehen können möglichst gering zu halten. Aber auch hier gibt es wieder enge Rahmenbedingungen die verhindern sollen, dass das Leihen und Verleihen komplett ausartet und dass es in der Krise zu einem kompletten Zusammenbruch kommt. Zudem muss auch hier wieder eine Sicherheit hinterlegt werden.

Im Worst Case kann es dadurch zu einigen Verlusten kommen, aber vor einem Totalverlust aus diesem Grund habe ich jetzt keine Angst. Dennoch sollte man alle Risiken die ich jetzt angesprochen habe im Kopf behalten.

Lerne Schritt für Schritt, wie du erfolgreich an der Börse investierst (hier klicken!).*

Was ist ein Flashcrash?

Abschließend möchte ich noch auf das Risiko eines Flashcrash eingehen. Ein Flashcrash ist ein kurzfristiger, starker Kurseinbruch an der Börse, wie beispielsweise durch den Corona Virus geschehen. Wenn Anleger massenhaft in Panik geraten und ihre ETFs verkaufen wollen, gibt es unter Umständen nicht genügend Abnehmer und es entsteht ein Liquiditätsengpass. Dadurch könnten Investoren schnell andere Vermögenswerte verkaufen wollen und weite Teile des Finanzmarktes würden von einer Krise erfasst werden.

Wie wahrscheinlich sind ETF Gefahren Crash? Bisher reden Experten nur von einem Szenario, das eintreten könnte. Hierzu gibt es aber keine Erfahrungswerte.

Kommen wir nun zu meinem Fazit.

Mein Fazit zu ETFs

Mein Ziel war es, mal gezielt über die Risiken und Nachteile von ETFs nachzudenken, damit wir uns einen objektiven Überblick verschaffen können.

Abschließend kann ich jetzt sagen: ETFs sind eine gute Möglichkeit, um einfach, breit gestreuter, kostengünstig und risikominimiert von der Entwicklung von Märkten profitieren zu können. Dennoch ist eine Investition in passive Indexfonds nicht vollkommen ohne Nachteile und alles andere als kurzfristig risikolos.

Zusammenfassend kann man sagen, dass ETFs nicht die eierlegende Wollmilchsau sind, wie man manchmal meinen mag. Das sollte man auf jeden Fall im Kopf behalten.

Diversifikation ist wichtig

Aus diesem Grund investiere ich nicht nur in einen ETF, sondern in viele verschiedene ETFs, um mein Risiko aufzuteilen. Also zum Beispiel aufgeteilt in Aktien-ETFs, Anleihen-ETFs oder aber auch Rohstoff-ETFs. Zusätzlich nehme ich noch weitere Investment-Instrumente hinzu, wie zum P2P-Kredite oder ein wenig Kryptowährungen, um eine noch Überrendite zu erzielen. Dadurch erhält mein Portfolio ein gutes Risiko-Chancen-Verhältnis.

Ich bin mir der ETF Gefahren durchaus bewusst, aber gehe das Risiko gerne ein, da für mich die Vorteile überwiegen. Ich persönlich investiere einen großen Teil meines Anlagekapitals in diese ETFs.

Vergiss auch nicht, den Youtube-Channel zu abonnieren, wenn du auf dem Laufenden bleiben willst. Bei Fragen kannst du dich gerne jederzeit an die Talerbox-Community wenden.