Was sind ETFs – Komplettanleitung für deinen Investmenterfolg

ETFs – mittlerweile sind sie ziemlich populär geworden. Egal in welche Börsenpublikation man schaut, ETFs werden als die effizienteste Möglichkeit des Vermögensaufbaus angepriesen. Keine Anlageform soll ETFs in puncto Kosten und Zeitaufwand schlagen. Was hat es mit den Exchange Traded Funds, kurz ETFs eigentlich auf sich? Ist ein ETF die ultimative Lösung für dein Depot? Sind sie wirklich so günstig, wie immer behauptet wird? Ist der Aufwand wirklich nur minimal? Welche Chancen, aber auch Risiken bergen sie für dich? Wie sieht der Markt der Fonds eigentlich generell aus? Und warum stechen die ETFs da so heraus? Diese und viele weitere Fragen wollen wir heute einmal näher beleuchten. Zusätzlich zeige ich dir, mit welchen Strategien du dein Depot einfach und schnell aufbaust. Sei gespannt, was die Welt der ETFs für dich zu bieten hat!

Die Geschichte des ETF

Als Urvater gilt der legendäre John Bogle. Er wurde zusammen mit den Börsenlegenden Warren Buffett, Peter Lynch und Soros zu den vier “Giants of the 20th Century” des Magazins Fortune gewählt.

John Bogle gründete 1974 die Investmentgesellschaft „The Vanguard Group“. Das Besondere daran war, dass er als erster einen Indexfonds (was das genau bedeutet, dazu später mehr) für Privatanleger anbot. In Deutschland dauerte es noch mehr als 20 Jahre, bis es erlaubt war, damit zu handeln. Mit Inkrafttreten des 3. Finanzmarktförderungsgesetzes im Jahr 1998 war es endlich erlaubt, einen Index exakt nachzubilden.

Seitdem befindet sich diese Form des Investierens auf dem Siegeszug. Jedes Jahr ist der Anteil des ETF-Marktes gestiegen, mit Ausnahme von 2008. Laut Statista lag das weltweit verwaltete Vermögen, das in ETFs angelegt wird, im Jahr 2005 bei 417 Mrd. US$. 2007 schon bei 806 Mrd. US$, 2009 dann sogar 1 Bio. US$. Im Jahr 2015 bei 2,9 Bio US$. Bis 2019 hat sich der Wert nochmal verdoppelt zu 6,2 Bio US$. Wie du siehst, ist das Wachstum der ETFs nicht aufzuhalten.

Was sind überhaupt Fonds?

Ein Investmentfonds ist laut Wikipedia “ein Fonds, der das Investmentvermögen oder Sondervermögen verwaltet, das eine Investmentgesellschaft nach ihren Vertragsbedingungen für Anleger investiert hat.”

Bildlich gesprochen kannst du dir einen Fonds vorstellen wie einen großen Topf, in den viele verschiedene Anleger ihr Geld reinwerfen. Mit diesem Geld investiert ein Fonds dann das Geld in viele verschiedene Assets. Welche Assets das sind, kommt darauf an was der Fonds in seinem Anlageprofi angegeben hat. Entweder investiert er nur in eine Assetklasse wie z.B. Aktien oder in verschiedene, wie z.B. Immobilien, Anleihen und so weiter.

Der Vorteil an einem Fonds ist, dass man ganz einfach eine breite Streuung des Risikos erreichen kann. Denn je nach Fonds können das sogar mehrere tausende verschiedene enthaltene Titel sein. Der bekannteste Index, dem viele ETF-Fonds folgen, ist der MSCI World, der in über 1.600 Aktien aus den größten Industrienationen investiert. Die Chance, dass alle diese 1.600 Unternehmen auf einmal pleitegehen, ist relativ gering. Hätte man beispielsweise nur eine Aktie in seinem Portfolio, ist die Chance des Totalverlustes deutlich größer. Aus genau diesem Grund der Risikominimierung wurden Fonds erfunden.

Wichtig ist noch zu erwähnen, dass es sich bei den Anlegergeldern um Sondervermögen handelt. Dieses wird treuhänderisch von einer Depotbank verwahrt. Damit ist es vom Vermögen der Fondsgesellschaft rechtlich getrennt. Sollte die Fondsgesellschaft also insolvent gehen, betrifft das nicht das verwaltete Vermögen der Anleger. Diese haben weiter vollen Zugriff auf ihr Vermögen

Was sind überhaupt ETFs?

ETF steht für Exchange Traded Funds. Auf Deutsch bedeutet das börsengehandelter Indexfonds. Kaufst du dir einen ETF, profitierst du von der Wertentwicklung des zugrundeliegenden Index. Denn der ETF bildet einfach einen Index nach. Beliebte Indizes sind z.B. der DAX, der Dow Jones oder der MSCI World. Anstatt dir mühsam einzelne Aktien rauszusuchen, kannst du mit einem einzelnen ETF sehr kostengünstig in ganze Märkte investieren. Es ist sogar möglich, dass du in verschiedene Anlageklassen investierst. So gibt es neben Aktien z.B. auch Rohstoff-, Anleihen- oder Immobilien-ETFs. Mit ETFs kannst du kostengünstig mit breit gestreutem Risiko deinen Vermögensaufbau vorantreiben.

Der Unterschied zwischen ETF und Indexfonds

Jeder ETF ist ein Indexfonds, aber nicht jeder Indexfonds ist ein ETF. Denn wie der Name Exchange Traded Funds bzw. börsengehandelter Indexfonds schon sagt, ist ein ETF ein spezieller Indexfonds, der an der Börse gehandelt wird. Du kannst ihn zu den ganz normalen Börsenzeiten kaufen und verkaufen. Bei klassischen Indexfonds geht das nicht. Sie werden direkt über Fondsanbieter gehandelt. Das geht dann meistens nur einmal pro Tag über den Anbieter oder die Hausbank.

Der große Unterschied bei den Kosten: aktive vs. passive Fonds

Jetzt gibt es natürlich tausende Varianten, Arten, Einteilungen und Strukturen. Insgesamt kann man Fonds sehr gut in aktive und passive Fonds einteilen. Was hat es damit auf sich?

Wenn du dir einen Fonds in dein Portfolio holst, musst du dir zuerst die Frage stellen: Willst du einen aktiven oder einen passiven Fonds kaufen?

Beim aktiven Fonds wird der Fonds von einem professionellen Fondsmanager verwaltet. Dessen Aufgabe ist es, möglichst effektiv An- und Verkäufe der Assets zu tätigen. Du musst also nicht mehr selbst die Anlageentscheidungen treffen. Bei einem passiven Fonds ist das Ziel, einfach einem Index wie z.B. dem DAX, S&P 500 oder MSCI World zu folgen und diese nachzubilden.

Grundsätzlich könnte man jetzt denken, wenn es einen Experten wie dem Fondsmanager gibt, dann wird er schon wissen, was er macht. Vor allem, da er meistens ein ganzes Experten-Team im Rücken hat. Doch weit gefehlt. Je nach Statistik, Betrachtungszeitraum und Assetklasse sind die Erfolgsbilanzen mehr oder weniger verheerend. Ein aktiver Fonds hat immer einen Benchmark, den er zu schlagen hat. Meistens ist das ein großer Index wie beispielsweise der DAX oder der Dow Jones. Manche Statistiken sagen, dass nur 2,2 % der Fondsmanager ihren Vergleichsindex schlagen. Die wohlwollendsten Statistiken sprechen von ca. 20 %. Selbst wenn der aktive Fonds besser als der Benchmark performt, dann muss er immer noch seine hohen Kosten rechtfertigen. Dazu ein kurzes Beispiel:

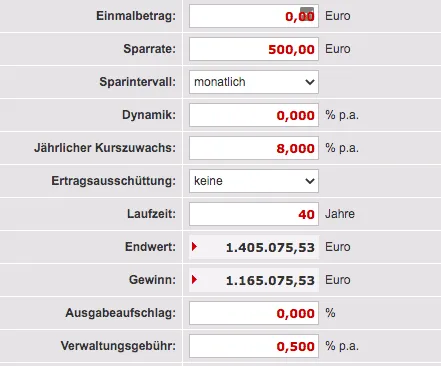

Wir sehen hier ein Investment über 40 Jahre mit einer Sparrate von 500 € und 8 % Rendite pro Jahr. Bei einem aktiven Fonds sind 2,5 % Kosten pro Jahr keine Seltenheit. Bei einem passiven ETF bewegen wir uns um die 0,5 %. Nehmen wir also an, dass der aktive Fonds genauso gut war wie sein zu schlagender Index, nämlich 8 %. Sieh selbst, was das Ergebnis nach 40 Jahren ist:

812.000 € beim aktiven vs. 1.400.000 € beim passiven Investment. Das sind fast 600.000 € mehr für den passiven ETF. Da stellt sich wirklich die berechtigte Frage, warum man überhaupt in einen aktiven Fonds investieren sollte.

Gerade wenn du einen langen Anlagehorizont hast, wird es schwer einen aktiv gemanagten Fonds zu finden, der regelmäßig den Benchmark schlägt und damit seine Kosten wert ist.

Um es noch etwas konkreter zu zeigen, habe ich dir hier mal die verschiedenen Kosten gegenüber gestellt, die bei einem Fonds üblicherweise anfallen:

| Dirk Müller Premium Aktien | Ausgabeaufschlag | |

| Ausgabeaufschlag | 4,00 % | 0,00 % |

| TER | 1,64 % | 0,20 % |

| Performance Fee | / | / |

| Transaktionskosten | nicht angegeben | nicht angegeben |

Ausgabeaufschlag

Der Ausgabeaufschlag ist die Vertriebsvergütung. Wenn dir deine Bank einen Fonds empfiehlt, bekommt sie für die Beratungsleistung eine Provision. Das nennt man Ausgabeaufschlag, der einen bestimmten Prozentsatz der vermittelten Fondsanteile beträgt. Hier im Beispiel würde die Bank bei 1.000 € Anlagesumme 40 € von dir als Ausgabeaufschlag bekommen.

Bei ETFs gibt es keine Ausgabeaufschläge, deswegen werden sie meistens auch nicht von Banken und Beratern empfohlen.

TER

Die Total Expense Ratio, kurz TER genannt gibt die Gesamtkosten an, die für das Fondsmanagement anfallen. Da bei einem aktiven Fonds ein ganzes Team bezahlt werden muss, sind diese deutlich höher als bei einem ETF, bei dem ein Algorithmus einem Index folgt. Die TER fällt auf den aktuellen Wert des ETF an.

Performance Fee

Wenn ein Fonds eine Performance Fee hat, bedeutet das, dass Gebühren fällig werden, wenn der Benchmark outperformt wird. Hat beispielsweise der Benchmark-Index 10 % Rendite gemacht und der Fonds 14 %, dann darf sich der Fondsmanager einen festgelegten Teil des Gewinns einstreichen. Das gilt übrigens auch bei Negativrendite. Hat der Benchmark -20 % gemacht und der Fonds nur -17 %, dann hat er eine Outperformance erzielt. Dann kommt die Performance Fee zusätzlich zum Verlust mit obendrauf.

Da der Dirk Müller Premium Fonds keinen Benchmark hat, gibt es auch keine festgelegte Performance Fee. Bei seiner Performance ist das auch besser so. ETFs haben von Natur aus keine Performance Fee, weil sie ja dem Index folgen.

Transaktionskosten

Im Factsheet müssen vom Gesetzes wegen nur Ausgabeaufschlag, TER und Performance Fee ausgewiesen werden. Transaktionskosten sind schwer vorauszusagen, da sie davon abhängig sind, wie viel Aktien gekauft und verkauft werden. Auch beim ETF fallen die Transaktionskosten an, wenn es Veränderungen in der Indexzusammensetzung gibt. So mussten DAX-ETFs z.B. nach dem Wirecard-Debakel die Aktien verkaufen und durch Delivery Hero Aktien ersetzen.

Insgesamt kann man also sagen, dass ETFs allein aus Kostensicht den aktiven Fonds deutlich überlegen sind.

Wie bildet der ETF einen Index nach?

Nehmen wir uns als Beispiel den DAX30. Unser Leitindex beinhaltet die Aktien der 30 größten Unternehmen. Ein ETF auf den DAX enthält also dieselben Aktien mit der gleichen Gewichtung wie der Index. Was macht jetzt der ETF? Er kauft alle im Index enthaltenen Aktien mit den gleichen Anteilen ein. Kommt ein neuer Titel zum Index dazu, wird er auch gekauft. Im Gegenzug werden Titel, die nicht mehr im Index enthalten sind, verkauft. All das geschieht vollkommen automatisch und ohne teure Fondsmanager.

Die Replikationsmethoden von ETFs erklärt

Jetzt hast du dich vielleicht schon gefragt, wie der ETF überhaupt den Index nachbildet. Dafür gibt es drei verschiedene sog. Replikationsmethoden. Je nachdem welche Methode du bei deiner ETF-Auswahl wählst, werden davon Performance, Kosten und Risiko deiner Anlage beeinflusst.

Die physische Replikation

Hier kauft der ETF die Werte im Index 1 : 1 nach. Damit ist es die genaueste, transparenteste und sicherste Methode. Aber diese Art von ETFs hat auch die höchsten Kosten. Dadurch, dass alles exakt nachgekauft wird, folgt der ETF exakt dem Index. Das stößt bei großen ETFs jedoch an seine Grenzen, denn es ist nicht so einfach, wie beim MSCI World 1.600 Aktien an verschiedenen Börsen mit unterschiedlichsten Handelszeiten nachzukaufen. Dafür gibt es das Optimized Sampling (dazu gleich mehr). Dadurch, dass alle Titel direkt nachgekauft werden, ist es auch die transparenteste Form, denn man weiß, was drinsteckt. Die sicherste Methode ist es zudem, da alle Titel in physischer Form daliegen und nicht nur ein optimierter Teil.

Das Optimized Sampling

Wie gesagt ist es schwierg und teuer, große Indizes nachzubauen. Deswegen gibt es das Optimized Sampling. Der ETF-Anbieter schaut sich an, welche Werte am meisten Einfluss auf die Indexentwicklung haben. Diese kauft er dann physisch nach. Dadurch kann es zu Tracking Errors kommen. D.h. es kommt zur ungenauen Abbildung des Index. Auch weiß man nicht immer genau, welche Titel enthalten sind und welche nicht. Der Vorteil ist hier ganz klar die Kosteneinsparung, da weniger gekauft und verkauft werden muss.

Die synthetische Replikation (Swap-ETFs)

Der ETF-Anbieter macht ein Tauschgeschäft (Swap) mit einem Kreditinstitut, dem Swap-Partner. Dadurch wird der Index abgebildet. Das Kreditinstitut garantiert dem ETF-Anbieter die Rendite des Index. Im Gegenzug dazu bekommt das Kreditinstitut die Rendite des Träger- und Sicherheitsportfolios. Dieses ist meistens mit großen Unternehmen und Staatsanleihen gefüllt, um eine Besicherung zu garantieren. Die Besicherung liegt meistens bei über 100 %, um im Fall des Falles die Sicherheit des ETFs zu garantieren. Swap-basierte ETFs sind meistens für Indizes geeignet, die schwierig handelbar sind aufgrund von Handelsrestriktionen, unterschiedlichen Zeitzonen etc. Auch hier ist das Ziel die Kostensenkung.

Der Tracking Error

Der Nachbildungsfehler oder auch Tracking Error beschreibt die Abweichung der Wertentwicklung des ETFs vom eigentlichen Index. Dieses Phänomen kann beispielsweise auftreten, wenn höhere Kosten auftreten oder Indexanpassungen erfolgen. Diese Abweichungen sind aber meistens minimal.

Die Vorteile von ETFs

Breite Streuung

Du kannst in riesige Märkte investieren. Wenn du in die ganze Welt investieren möchtest, geht das mühelos mit dem MSCI All Countries World Index. Dieser enthält die 2.500 größten Aktien sowohl der Schwellen-, als auch der Industrieländer. Damit hast du einen einfachen und unkomplizierten Weg, ein breit gestreutes Portfolio zu bauen. Dieses kannst du aus vielen Ländern, Regionen, Branchen und Anlageklassen zusammenbauen. Dazu passt ein altes Sprichwort: Wer streut, fällt nicht hin!

Geringe Kosten

Die Kostenstruktur ist bei ETFs sehr einfach gehalten. Das macht sie auch für Laien sehr transparent. Selten übersteigt die TER die 0,5 % pro Jahr. Dazu kommt, dass bei ETFs kein Ausgabeaufschlag fällig wird. Somit ist der Kostenfaktor einer DER Hauptgründe für Indexfonds und meistens das größte Gegenargument gegen aktive Fonds.

Talerbox Tipp

Wenn du einen ETF regelmäßig in einem Sparplan besparst, sparst du dir bei den meisten Brokern auch noch die Ordergebühr.

Langfristig bessere Rendite als bei aktiven Fonds

Wie eingangs erwähnt, gelingt es Fondsmanagern nur selten, den Markt zu schlagen. Wenn man die Gesetze des Buy and hold beachtet, also kaufen und liegen lassen, dann kann sich dort ein ordentliches Sümmchen ansammeln.

Flexibilität und Liquidität

ETFs kannst du permanent während der Handelszeiten kaufen und verkaufen. Das macht sie genauso einfach handelbar wie Aktien. Auch wenn du es meistens nicht tun solltest, kannst du sie extrem schnell verkaufen, wenn du sie zu Geld machen möchtest.

Transparenz – leichte Vergleichbarkeit untereinander

Da ja allgemein bekannt ist, wie der Index zusammengesetzt ist, weißt du auch, in was du eigentlich investierst. Damit ist die Anlagestrategie auch bekannt: nämlich den Index nachbilden.

Zudem tummeln sich viele Anbieter und Versionen am Markt, die um die Gunst der Kunden werben. Das macht sie sehr gut vergleichbar. Alleine vom MSCI World findest du 90 verschiedene Ergebnisse in der Suche bei justETF.

Hohe Sicherheit

Dadurch, dass ETFs wie alle Investmentfonds rechtlich als Sondervermögen gelten, sind deine Anlagen bei einer Insolvenz des Anbieters geschützt.

Außerdem hast du je nach ETF eine sehr breite Diversifikation, was einen Totalverlust so gut wie unmöglich macht.

Dadurch, dass der ETF stur den Index nachbildet, kommt es auch nicht zu ungewollten Überraschungen durch Entscheidungen von Fondsmanagern.

Kaum Aufwand – administrativ einfach

Ist der ETF einmal gekauft, kannst du ihn einfach im Depot liegen lassen und ihm beim Wachsen zusehen. Wie einfach der Kaufvorgang vonstattengeht, dazu später noch mehr.

Noch einfacher geht das Investment via Sparplan. Dann wird jeden Monat automatisch eine festgelegte Summe in deinen ETF investiert. Du musst nichts machen, die Ausführung funktioniert automatisch.

Die Nachteile von ETFs

Herdenverhalten

Dieses Phänomen gilt nicht nur für ETFs, sondern allgemein für Investmentfonds. Aufgrund ihres großen Volumens können Fonds Kursentwicklungen verstärken. Verkaufen viele Anleger in Panik bei einem Crash, kann das einen Einfluss haben. Im Worst Case könnten die Preise für einen ETF sogar unter den Indexwert sinken. Auch wenn mittlerweile über 6 Bio. € in ETFs stecken, machen sie noch immer einen verschwindend geringen Anteil an den Investitionsprodukten weltweit aus. Da ich dir sowieso das langfristige Anlegen empfehle, kannst du dieses Risiko ganz einfach aussitzen.

Marktmacht der ETF Anbieter

Auch wenn ich davon gesprochen habe, dass es viele Anbieter gibt, so wird der Markt besonders von fünf Anbietern dominiert. Sie bilden fast schon ein Oligopol, denn sie sind für ⅘ des Marktes verantwortlich. Vor allem Blackrock mit seiner ETF-Marke iShares ist der Gigant am Markt. Das Phänomen ist vor allem dadurch erklärbar, dass sich ETFs für die Anbieter nur lohnen, wenn dort viel Volumen reinfließt. Anders sind die geringen Kosten der ETFs schwer zu realisieren.

Die Gefahr des Flashcrashes

Kritiker von ETFs sind meistens übrigens die Anbieter von aktiven Fonds. Ist ja auch logisch, da sie Angst haben, langfristig von ihnen ersetzt zu werden. Deswegen führen sie immer wieder das Risiko des Flashcrashes an. Bei einer Massenpanik soll es dazu kommen können, dass nicht alle zum Verkauf stehenden ETFs einen Abnehmer finden. Dadurch kommt es zu einem Liquiditätsengpass. Hier streiten sich die Geister, ob dieses Szenario überhaupt eintreten wird. Dennoch sollte man es im Hinterkopf behalten. Und wie immer die Panik einfach aussitzen.

Swap ETFs und das Tauschpartnerrisiko

Wie bereits erwähnt, kann es sein, dass der Swap-Partner Insolvenz anmelden muss. Auch wenn die Besicherung meistens über 100 % beträgt, in großen Massencrashs ist alles möglich. Auch wenn die Wahrscheinlichkeit dafür sehr gering ist, muss man auch das im Hinterkopf behalten, dass eventuell ein kleiner Teil ausfallen kann.

Wechselkursrisiko

Wenn du dein Geld in Euro verdienst und es in einem ETF einer Fremdwährung anlegst, könnte ein Teil der Rendite durch die Wechselkursschwankungen aufgefressen werden. Gegen dieses Risiko gibt es währungsgesicherte ETFs. Diese Absicherung kostet allerdings meistens ein bisschen mehr als ein normaler ETF. Allgemein gilt aber die Annahme, dass bei einem Anlagehorizont von über 10 Jahren die Währungsschwankungen sowieso ausgeglichen werden.

Fazit: Vor- und Nachteile von ETFs

Den offensichtlichen Vorteilen wie Kosten, Diversifikation und Rendite stehen meist eher theoretische Risiken gegenüber. Diese lassen sich meistens durch langfristiges Investieren aussitzen. Wenn du auf alles vorbereitet sein möchtest, bestücke dein Portfolio nicht ausschließlich mit ETFs, sondern nutze auch andere Investmentinstrumente wie z.B. P2P-Kredite, Immobilien oder Rohstoffe wie Gold.

Was ist deine Meinung? Überwiegen für dich eher die Vor- oder die Nachteile bei ETFs? Schreib es mir gerne in die Kommentare!

In welche Assetklassen kannst du mit ETFs investieren?

Wenn man von ETFs spricht, dann sind meistens Aktien ETFs gemeint. Doch mittlerweile lassen sich die verschiedensten Assetklassen mit ETFs abbilden. Im Prinzip muss es dafür nur einen Index geben, dem der ETF folgen kann. Ich habe dir hier eine Auswahl der wichtigsten Asset-Klassen zusammengestellt:

- Aktien-ETFs

- Immobilien-ETFs

- Anleihen-ETFs

- Rohstoff-ETFs

- Geldmarkt-ETFS

Was bedeuten die komplizierten Kürzel bei ETFs?

iShares J.P. Morgan USD Emerging Markets Bond UCITS ETF (Acc) – nicht selten hat ein ETF solch einen verwirrenden Namen. Das dient nicht etwa dazu, um dich zu ärgern, sondern hat einen Sinn. Wie ein ETF-Name aufgebaut ist und was die einzelnen Bezeichnungen bedeuten, zeige ich dir nun.

Der Name besteht aus vier Komponenten

- Fondsgesellschaft

- Indexname inklusive Indexanbieter

- Regulatorische Hinweise

- Weitere Merkmale, jedoch nicht bei allen ETFs

Das ergibt dann folgenden Aufbau: [Fondsgesellschaft] – [Indexname] – [Regulatorische Hinweise] – [Weitere Merkmale]

Fondsanbieter

Dieser ist meistens noch am einfachsten, denn die bekanntesten tauchen immer wieder auf. Dazu zählen z.B.

- iShares

- Vanguard

- Lyxor

- Xtrackers

- SPDR

- Amundi

- UBS

- ComStage

- etc.

Im obigen Beispiel ist der Fondsanbieter iShares. Das ist die ETF-Marke von BlackRock.

Indexname inklusive Indexanbieter

Wie du vielleicht schon bei deinen Recherchen gemerkt hast, gibt es Indizes im Überfluss. Gebräuchlich sind folgende Aufteilungen:

- Global: Industrie oder Schwellenländer (z.B. MSCI World, MSCI Emerging Markets)

- Region: Europa, Asien, BRICS (z.B. Euro Stoxx 50, MSCI Asia ex Pacific)

- Länder: USA, Japan, Deutschland etc. (z.B. S&P 500, NIKKEI, DAX)

- Branchen: Technologie, Healthcare, Energie etc. (z.B. TecDAX, Nasdaq Composite)

- Rohstoffe: Öl, Edelmetalle, Landwirtschaft etc (z.B. EUWAX Gold, S&P GSCI Agriculture)

- Besondere Strategien: Nachhaltigkeit, Divdendentitel etc (z.B. MSCI World SRI)

- Immobilien: REITs genannt (z.B. Global REIT)

- Anleihen: High Yield Bonds, Staatsanleihen etc. (z.B. S&P U.S. High Yield Corporate Bonds)

In unserem Beispiel ist der Index der J.P. Morgan USD Emerging Markets Bond. Der Indexanbieter ist in diesem Fall J.P. Morgan. Er bietet laut just ETF “Zugang zu in US-Dollar denominierten Staatsanleihen und Staatsanleihen-ähnlichen Rentenpapieren aus den Emerging Markets”

Regulatorische Hinweise

Häufig findet man hier das Kürzel UCITS, wie auch in unserem Beispiel. Das steht für „Undertakings for Collective Investments in Transferable Securities“. Das ist eine Anlagerichtlinie der EU, die dem Anlegerschutz dienen soll. Die Richtlinie regelt beispielsweise, in welche Vermögensgegenstände investiert werden darf und welche Gewichtungsobergrenze pro Aktie gilt.

Die Erwähnung vom Kürzel ETF dient der Abgrenzung von ähnlichen Anlageprodukten wie ETCs (Exchange Traded Commodities, also börsengehandelter Rohstoffe) und ETNs (Echange Traded Notes, also börsengehandelte Inhaberschuldverschreibungen).

Unser ETF unterliegt also geltenden europäischen Richtlinien, da er auch das UCITS Kürzel trägt.

Weitere Merkmale

Jetzt wird es richtig kryptisch.

- Die Kürzel C und Acc stehen für “accumulating”, also thesaurierend.

- Die Bezeichnungen D, Dis und Dist stehen für “distributing”, was ausschüttend bedeutet.

Manchmal werden auch die Anteilsklassen angegeben. Denn ETFs werden in verschiedenen Anteilsklassen aufgelegt. So unterscheiden sie sich z.B. in Währung, Gebühren oder Ertragsverwendung. Die Bezeichnung hierfür ist aber von Anbieter zu Anbieter unterschiedlich. Genaueres kannst du im Fact Sheet des jeweiligen ETFs nachschauen.

Unser ETF ist dank dem Acc-Kürzel ein thesaurierender Fonds.

Etwas weniger häufig sind folgende Kürzel:

- IMI: bedeutet Investable Market Index und gibt an, dass Unternehmen aller Größenordnungen enthalten sind.

- Large Caps: Enthält nur große Unternehmen

- Mid Caps: Enthält nur mittelgroße Unternehmen

- Small Caps: Enthält nur kleine Unternehmen

- SRI: steht für Social Responsible Investing. Dieser Index investiert in nachhaltige Unternehmen und nicht in Rüstungs- oder Waffenfirmen.

- Ex: hier werden bestimmte Regionen, Branchen oder Produkte ausgeschlossen. So schließt z.B. der MSCI Pacific ex Japan Aktien aus Japan aus.

- hedged: Hier wird der ETF gegen das Wechselkursrisiko abgesichert.

Das waren jetzt die wichtigsten Kürzel, die dir in den meisten Fällen unterkommen werden.

Ausschüttender oder thesaurierender ETF – welcher passt am besten zu deinen Zielen?

Sich mit den Ausschüttungen aus dem ETF-Depot das Fitnessstudio bezahlen lassen oder doch lieber auf eine spätere Belohnung in Form von höherem Vermögen warten? Bei der Suche nach dem richtigen ETF wirst du vor der Frage stehen, ob du einen ausschüttenden oder thesaurierenden ETF wählen sollst. Wir wollen einmal die Vor- und Nachteile der beiden Varianten betrachten.

Ausschüttender ETF: Vorteile

- Aufbau eines passiven Einkommens durch regelmäßige Ausschüttungen

- Kein Verkauf der ETF-Anteile notwendig, um Erträge zu erhalten

- Flexibilität bei der Verwendung der Erträge (z.B. Rebalancing)

- Du kannst die Steuerfreibetragsgrenze effizienter nutzen

- Motivation durch stetigen Geldeingang

Ausschüttender ETF: Nachteile

- Dir entgeht die Macht des Zinseszinses, wenn du die Erträge nicht wieder anlegst

- Bei der Wiederanlage fallen unter Umständen erneut Gebühren an

Thesaurierender ETF: Vorteile

- Du nutzt den Zinseszins am effektivsten

- Du wirst davon abgehalten, die Erträge anderweitig zu verkonsumieren

- Du musst dich fast um nichts kümmern, wenn der ETF erst einmal gekauft ist

- Steuerstundungseffekt, dank niedriger Vorabpauschalen zurzeit

Thesaurierender ETF: Nachteile

- Kein Cashflow durch Ausschüttungen

- Fehlende Flexibilität, wenn du auf das Geld zugreifen willst

- Wenig motivierend, wenn keine Ausschüttungen getätigt werden

- Es gibt immer das Risiko der Steuerveränderung in der Zukunft

Was du beim Thema Steuern beachten musst

Bis zur Investmentsteuerreform 2018 war die Besteuerung von ETFs ein einziges Labyrinth. Das hat sich Gott sei Dank grundlegend geändert. So sieht die Besteuerung jetzt aus:

Nach bestimmten Formeln berechnet deine Depotbank eine Vorabpauschale für die Abgeltungssteuer. Das bedeutet, der errechnete Betrag wird direkt einbehalten. Wenn du deinen Freistellungsauftrag eingerichtet hast, bleibst du bis zu 801 € verschont. Wie genau sich die Steuer berechnet, wird dir hier erklärt.

Das Wichtigste am Investmentssteuerreformgesetz 2018 ist jedoch, dass wir uns nicht mehr um die korrekte Abführung der Steuer kümmern müssen, da alles die Depotbank für uns erledigt. Diese drei Begriffe solltest du dennoch kennen:

Die Abgeltungssteuer

Grundsätzlich fällt bei Investments in Deutschland die Abgeltungssteuer an. Wenn du also Erträge und Kursgewinne durch deine ETFs erzielst, ist der Fiskus direkt mit 25 % zur Stelle. Hinzu kommt der Solidaritätszuschlag in Höhe von 5,5 % plus Kirchensteuern zwischen 8 und 9 %, wenn du Mitglied bist. So wird insgesamt eine Besteuerung von 26,375 % fällig, wenn man die Kirchensteuer ignoriert.

Der Sparerpauschbetrag

Wenn du im Jahr weniger als 801 € (1602 € für Verheiratete) aus Kapitalanlagen verdienst, musst du keine Abgeltungssteuer zahlen. Den Sparerpauschbetrag kannst du nutzen, indem du einen Freistellungsauftrag bei deinem Broker oder deiner Bank einrichtest.

Die Quellensteuer

Wenn du Erträge durch ausländische Aktien wie z.B. Divdenden generierst, wird die Quellensteuer fällig. Durch die Investmentsteuerreform 2018 gibt es hier bei ETFs deutliche Erleichterungen im Gegensatz zu Direktanlagen in ausländische Aktien.

Exkurs: Smart-Beta ETFs – noch bessere Performance?

Smart-Beta ETFs sollen das Beste aus der aktiven und der passiven Anlage-Welt vereinen. Der Hintergrund ist folgender: Laut empirischen Beobachtungen gibt es verschiedene Faktoren, die langfristig für eine bessere Rendite sorgen. So hat man beobachtet, dass beispielsweise kleinere Unternehmen besser abschneiden, als große Unternehmen.

Anbieter von Smart-Beta-ETFs versuchen also eine eigene Strategie auszuwählen. Ist diese Strategie einmal definiert, ist kein Fondsmanager mehr nötig, der aktiv die Strippen zieht. Jetzt werden die Wertpapiere einfach automatisch gekauft und verkauft, wie bei normalen ETFs auch. Kritiker sagen, dass die Outperformance durch die etwas höheren Kosten wieder aufgefressen werden. Dennoch kannst du sie selbst einmal ausprobieren und deine eigenen Erfahrungen machen.

Welche Anlagestrategie ist die beste für dich?

Strategie für Anfänger

Am Anfang geht es vor allem erst einmal darum, die Gewohnheit aufzubauen, regelmäßig zu sparen. Das geht am besten über Automatisierung. Und die Ausrede, dass man dazu kein Geld hat, gilt heutzutage auch nicht mehr. Denn es gibt bei einigen Brokern mittlerweile die Möglichkeit Sparpläne mit nur 25 € im Monat auszuführen. Je mehr Geld du verdienst, desto höher kannst du die Sparrate anpassen. Ich selbst habe mit 50 € im Monat gestartet und lege aktuell mehr als 8.000 € pro Monat zurück. Wie kann also eine einfache Strategie für dich aussehen, wenn du Anfänger bist? Hier kannst du dich bei den Klassikern bedienen:

- MSCI All Country World ETF

- beinhaltet alle Aktien von MSCI World und Emerging Markets

- MSCI World ETF

- beinhaltet über 1.600 Einzelwerte aus 23 Industriestaaten

- MSCI Emerging Markets ETF

- beinhaltet fast 1.400. Einzelwerte aus 26 Schwellenländern

So kannst du frei wählen, wie du dein Portfolio gestaltest. In jedem Fall hast du eine sehr breite Streuung. Entweder nimmst du nur den MSCI All Country World oder kombinierst MSCI World mit MSCI Emerging Markets. Hier bietet sich eine 50/50 Verteilung an.

Strategien für Fortgeschrittene

Hast du bereits erste Erfahrungen gemacht oder möchtest mehr als 250 € im Monat anlegen, dann sind die zwei bekanntesten Strategien für dich sinnvoll. Schauen wir uns diese doch einmal im Detail an.

Kommer-Portfolio

Gerd Kommer gilt als DER ETF-Papst in Deutschland. Sein Weltportfolio kannst du nach folgenden Schritten aufbauen:

Level-1-Asset-Allokation: Hier teilst du dein Portfolio je nach deiner eigenen Risikotoleranz in einen risikobehafteten und einen risikoarmen Anteil auf. Der Risikoanteil dient als Renditetreiber, der risikoarme Anteil soll für die Sicherheit des Portfolios sorgen.

Level-2-Asset-Allokation: Hier gibt es verschiedene Komplexitätsgrade. Theoretisch kannst du das Portfolio schon mit einem Aktien-ETF für den Risikoteil und einem Anleihen-ETF für den Sicherheitsanteil umsetzen. Nehmen wir an, du hättest ein Verhältnis von 70 % Risiko und 30 % risikoarm, dann empfiehlt sich das Kommer-Weltportfolio für dich. Du kannst dir in den Risiko-Anteil z.B. Aktien, Immobilien oder High Yield Bonds reinholen. In den Sicherheitsanteil gibst du beispielsweise Gold und Staatsanleihen rein. Anregungen für ein konkretes Portfolio findest du auf justETF.

All Weather Strategie

Ich persönlich investiere nach der All Weather Strategie von Ray Dalio. Sie wird auch Risiko-Paritäten-Strategie genannt. Das Ziel dieser Strategie ist es, ein krisenfestes Portfolio aufzubauen. Die Idee dahinter ist, dass eine Balance zwischen den vier Marktphasen geschaffen wird.

Also gibt es für jede Phase wie Inflation, Deflation, steigende Märkte, fallende Märkte Anteile im Portfolio, die dann besonders gut performen. So soll das Portfolio langsam, aber sicher steigen und in Krisenzeiten die Verluste begrenzen. Dazu musst du mehrere ETFs mit bestimmten Gewichtungen zu einem Portfolio zusammenfügen. Wie du das am besten machst, erfährst du hier

Beide Strategien im Verlgeich

Kommer Weltportfolio

- Die Rendite wird durch den risikobehafteten Anteil erzeugt, m zweiten Teil wird das Risiko gemanagt

- Anpassung durch Verschiebung der Gewichtungen der zwei Anteile oder Hinzufügen weiterer Assetklassen

- Kostenquote ist leicht höher als bei der All Weather Strategie

- höhere Volatilität

All Weather Strategie

- zuerst das Risikomanagement, danach die Rendite

- Anpassung durch Hinzufügen risikoreicherer /-ärmerer Produkte

- Kostenquote ist etwas geringer

- geringe Volatilität

Gemeinsamkeiten

- Die durchschnittliche Wertentwicklung ist recht ähnlich in den letzten Jahren

- Die Strategien lassen sich einfach mit ETFs abbilden

- Sie sind Buy-and-hold-Strategien

- Beide sind passiv besparbar

- Sie können individuell angepasst werden

Welches Portfolio ist für dich am besten geeignet?

Das hängt natürlich von deinen persönlichen Präferenzen ab. Wenn du wenig Aufwand und Komplexität magst, ist das Kommer-Portfolio für dich geeignet. Möchtest du dich jedoch mehr reinfuchsen in die Materie, ist das All Weather Portfolio deine bessere Wahl. Bist du mehr risikoorientiert und kannst größere Schwankungen aushalten, dann ist Gerd Kommer dein Freund. Wenn du mehr auf Sicherheit bedacht bist, dann ist es Ray Dalio.

Wie kaufst du deinen ETF?

Wenn ich einen ETF kaufen möchte gehe ich meistens nach demselben Schema vor.

Zuerst recherchiere ich auf justETF nach dem passenden ETF. Dort setze ich die Filter in der Suche entsprechend meinen Anforderungen. Möchte ich beispielsweise eine extrem günstige TER, dann sortiere ich die Auswahl dementsprechend. Habe ich den passenden ETF gefunden, schaue ich, bei welchem Broker ich die günstigsten Konditionen bekomme. Auch dafür gibt es eine Übersicht bei justETF. Habe ich mich für einen Broker entschieden, kopiere ich die Wertpapierkennnummer (WKN) in die Suche des Brokers und folge den Schritten bis zum Kauf. Meistens geht das in wenigen Minuten vonstatten.

Fazit: Es war noch nie so einfach, so günstig und transparent Rendite zu erzielen

Die ETF Welt ist eine sehr spannende Welt wie ich finde. Jahrzehntelang mussten Privatanleger darauf vertrauen, dass die Fondsmanager ihren Job einigermaßen gut machen und die Kosten nicht zu hoch sind. Sie waren auf Gedeih und Verderb ihren Beratern und Experten ausgeliefert. Wenn sie es selbst machen wollten, mussten sie Aktien kaufen, was auch oft in die Hose gehen kann, wenn man nicht genug diversifiziert.

Doch wir leben in modernen Zeiten, in der Transparenz und Einfachheit das Gebot der Stunde sind. Deswegen ist es nicht unbedingt verwunderlich, dass die ETFs solch einen Zulauf haben. Denn wie du gesehen hast, bieten sie viele Vorteile. Sie haben extrem niedrige und transparente Kosten. Sie bieten eine ordentliche Rendite, vor allem über lange Zeit hinweg. Hinzu kommt, dass unter den Anbietern ein großer Konkurrenzkampf herrscht, was dazu führen wird, dass es immer günstigere ETFs geben wird. Auch gibt es neue Innovationen wie z.B. die Smart-Beta-ETFs. Viele Anleger werden auch dank des Investmentsteuerreformgesetzes aufatmen, denn dieses nimmt viel Komplexität beim Thema Steuern.

Jetzt liegt es nur noch an dir, die passende Strategie zu adaptieren, dir einen Broker zu suchen und loszulegen. Behalte dabei immer im Hinterkopf, dass es nicht darum geht, mit welcher Summe du startest, sondern dass du überhaupt startest. Alles andere wird sich über die Zeit entwickeln. So wirst du deinen Zielen Stück für Stück näher kommen. Ich wünsche dir viel Spaß beim Vermögensaufbau mit ETFs!

Mich würde noch deine Meinung zum Thema ETFs interessieren. Welche ist deine bevorzugte Strategie? Kommer Weltportfolio, All Weather Strategie oder eine eigene? Welche ETFs sind deine Lieblings-ETFs? Was sind deine Erfahrungen und Renditen bisher? Welche Fragen hast du noch zum Thema? Lass es mich gerne in den Kommentaren wissen!