Global X NASDAQ 100 Covered Call ETF (QYLD) inkl. Praxis

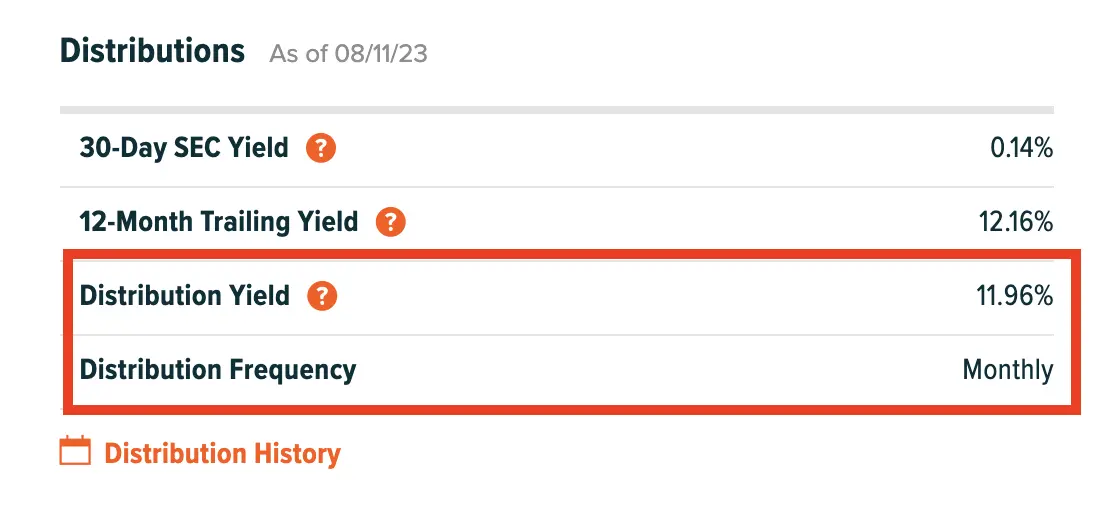

In den USA erfreuen sich Covered Call ETFs , also ETFs, die eine Optionsstrategie verfolgen, in den letzten Jahren zunehmender Beliebtheit. Denn insbesondere einkommensorientierten Investoren bieten diese ETFs vergleichsweise hohe Ausschüttungen in Kombination mit der ETF typischen niedrigen Gebührenstruktur. Nicht selten weisen Covered Call ETFs Ausschüttungsrenditen von über 10 % p.a. auf.

Mit dem Global X Nasdaq 100 Covered Call UCITS ETF (ISIN: IE00BM8R0J59) gibt es den prominentesten Ableger nun auch in der europäischen „UCITS“-Variante. Was es mit dieser ETF-Gattung genau auf sich hat und wo zahlreiche Covered Call ETFs gehandelt werden können, erfährst du in diesem Artikel.

Was ist ein Covered Call ETF?

Covered Call ETFs sind ETFs, die eine Strategie verfolgen, bei der in Aktien investiert und gleichzeitig Call-Optionen auf diese Aktien geschrieben werden. Diese Strategie wird auch als „Verkauf von Call-Optionen“ oder „Covered Call Writing“ bezeichnet.

Der Global X NASDAQ 100 Covered Call ETF beispielsweise investiert in die Aktien des NASDAQ 100 Index, einem Index, der die 100 größten Unternehmen an der NASDAQ beinhaltet. Der ETF schreibt Call-Optionen auf die im Index enthaltenen Aktien und erhält dafür Prämien. Diese Optionsprämien werden an die Anleger des ETFs ausgeschüttet und tragen so zu der Rendite bei.

Vorteile von Covered Call ETFs?

Die Beliebtheit von Covered Call ETFs insbesondere bei Anlegern, die ein verlässliches und regelmäßiges passives Einkommen suchen, lässt sich im Wesentlichen auf folgende Punkte zurückführen:

- Die Strategie des Covered Call Writing kann die Volatilität des Portfolios reduzieren

- Covered Call ETFs generieren hohe Ausschüttungsrenditen von nicht selten über 10% pro Jahr

- Durch die Covered Call Strategie sind hohe Ausschüttungsrenditen auch auf ausschüttungsschwache Indizes wie den Nasdaq 100 möglich

- Monatliche Ausschüttungen sind eher die Regel als die Ausnahme.

- In den USA besteht die Möglichkeit diese Prämien steueroptimiert zu nutzen

Nachteile von Covered Call ETFs?

Wo Licht ist, ist auch Schatten. Denn beim Investieren gibt es keinen Free Lunch. ETFs wie der Global X bergen das Risiko, dass Anleger die potenziellen Gewinne aus steigenden Aktienkursen verpassen, da die Aktien zu einem festgelegten Preis verkauft werden, wenn die Call-Option ausgeübt wird.

Vereinfacht gesagt: Was nicht mehr im Portfolio ist, kann auch nicht von Kurssteigerungen profitieren. Sehr deutlich wird dies bei einem Blick auf den Chart der amerikanischen Variante des Global X. Trotz sehr starker Börsenjahre konnte der ETF kurstechnisch nicht profitieren. In steigenden Börsenphasen erholen sich diese ETFs je nach Strategie in der Regel weniger stark. Der Fokus liegt bei diesen ETFs also klar auf den Ausschüttungen.

Wo sind Covered Call ETFs handelbar?

Covered Call ETFs sind bei vielen traditionellen Brokern noch schwer zu finden. Eine Ausnahme ist der Global X Nasdaq 100 Covered Call UCITS ETF (ISIN: IE00BM8R0J59) der in den USA unter dem Kürzel QYLD gelistet ist. Dieser ist aktuell einer der wenigen Covered Call ETFs, die auch bei gängigen Brokern hierzulande in der UCITS Variante handelbar sind.

7 Beispiele für Covered Call ETFs

| Ticker | Name | Kostenquote | AUM |

| XYLD | Global X S&P 500 Covered Call ETF | 0.60% | 2.93B $ |

| RYLD | Global X Russell 2000 Covered Call ETF | 0.60% | 1.58B $ |

| DIVO | Amplify CWP Enhanced Dividend Income ETF | 0.55% | 2.93B $ |

| PBP | Invesco S&P 500 BuyWrite ETF | 0.49% | 98M $ |

| QYLG | Global X Nasdaq 100 Covered Call & Growth ETF | 0.60% | 87M $ |

| JEPI | JPMorgan Equity Premium Income ETF | 0.35% | 28.92B $ |

| JEPQ | JPMorgan Nasdaq Equity Premium Income ETF | 0.35% | 4.71B $ |

Eine gute Lösung für Anleger, die eine größere Auswahl wünschen, ist der Broker Freedom24, der derzeit eine wesentlich breitere Palette an Optionen in diesem Bereich anbietet. Bei Freedom24 können Anleger derzeit auch auf die US-Versionen beliebter Covered Call ETFs wie JEPQ und JEPI zugreifen, was eine größere Auswahl und Flexibilität bei der Anlageentscheidung ermöglicht.

Vorteile von Freedom24

- Keine Depotgebühren

- Vergleichsweise günstig ab 2€ pro Trade

- Große Auswahl aus über 40.000 Aktien und 1.500 ETF

- CEFs handelbar

- 15 Börsen verfügbar (US, Asien und Europa)

- Broker in deutscher Sprache

- Guthaben Zinsen und Festgeld Angebote zwischen 2,5% und bis zu 5,8%

- US-Aktienoptionen bereits ab 0,65$ pro Kontrakt (günstigster Anbieter EU)

- Einlagensicherung bis 20.000€

- Einzahlung per Kreditkarte möglich

- Schnell Kontoeröffnung ohne Video-Ident

Freedom24 Einblick

Anleitung: Covered Call ETF auf Freedom24 kaufen

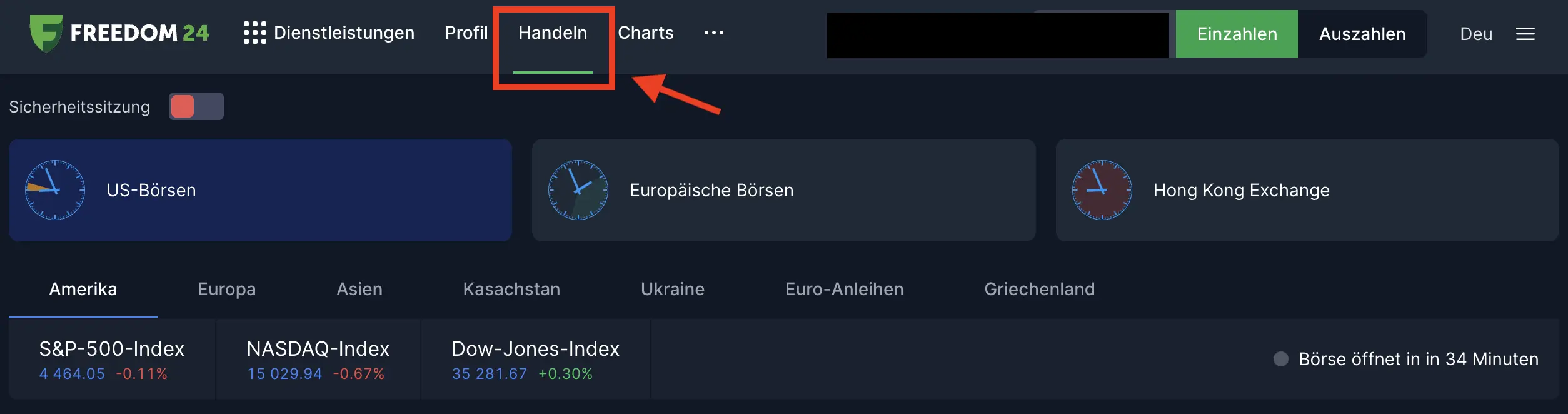

Schritt 1: Melde dich zuerst bei Freedom24* an, zahle Geld ein und gehe dann oben auf den Reiter „Handeln“. Hinweis: Wenn du in Euro einzahlst, musst du ggf. zunächst US-Dollar umtauschen.

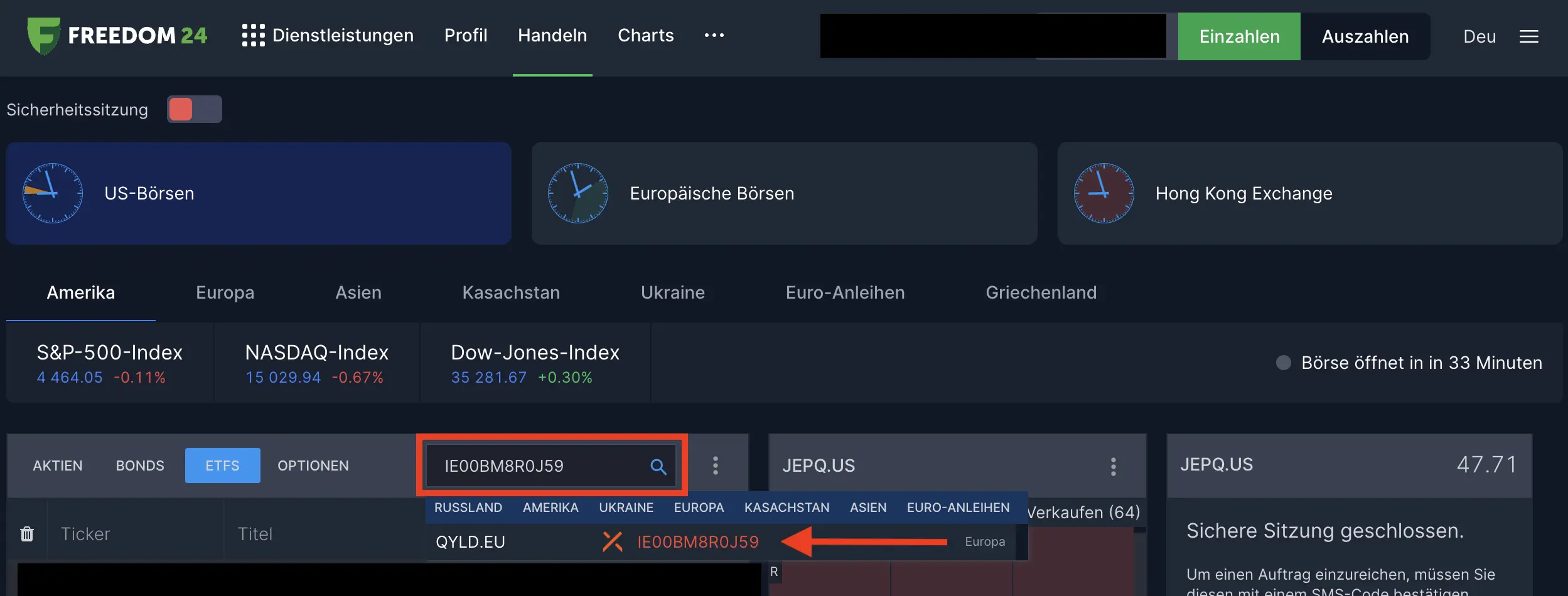

Schritt 2: Nun kannst du im Suchfeld nach dem gewünschten Covered Call ETF suchen. Zum Beispiel nach dem Global X Nasdaq 100 Covered Call UCITS ETF (ISIN: IE00BM8R0J59 – keine Anlageempfehlung)

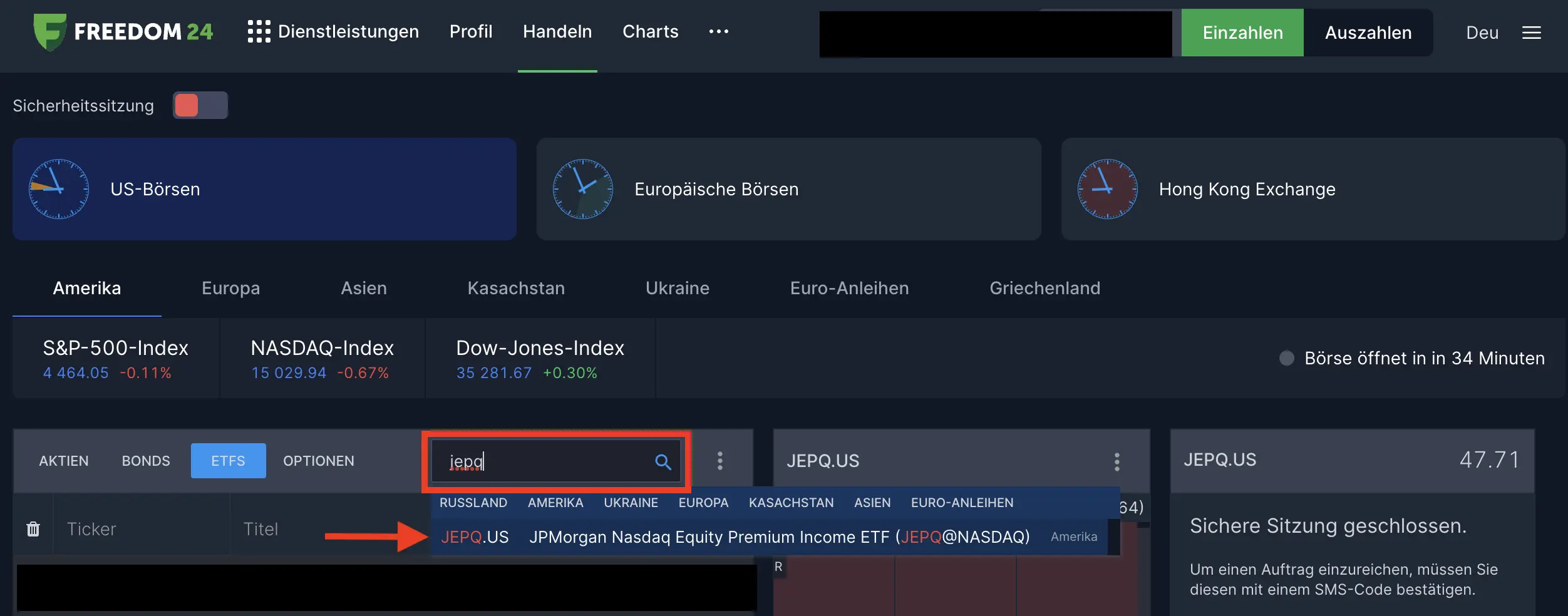

oder nach US-Varianten über das Symbol, z.B. den JPMorgan Nasdaq Equity Premium Income ETF mit dem Symbol JEPQ.

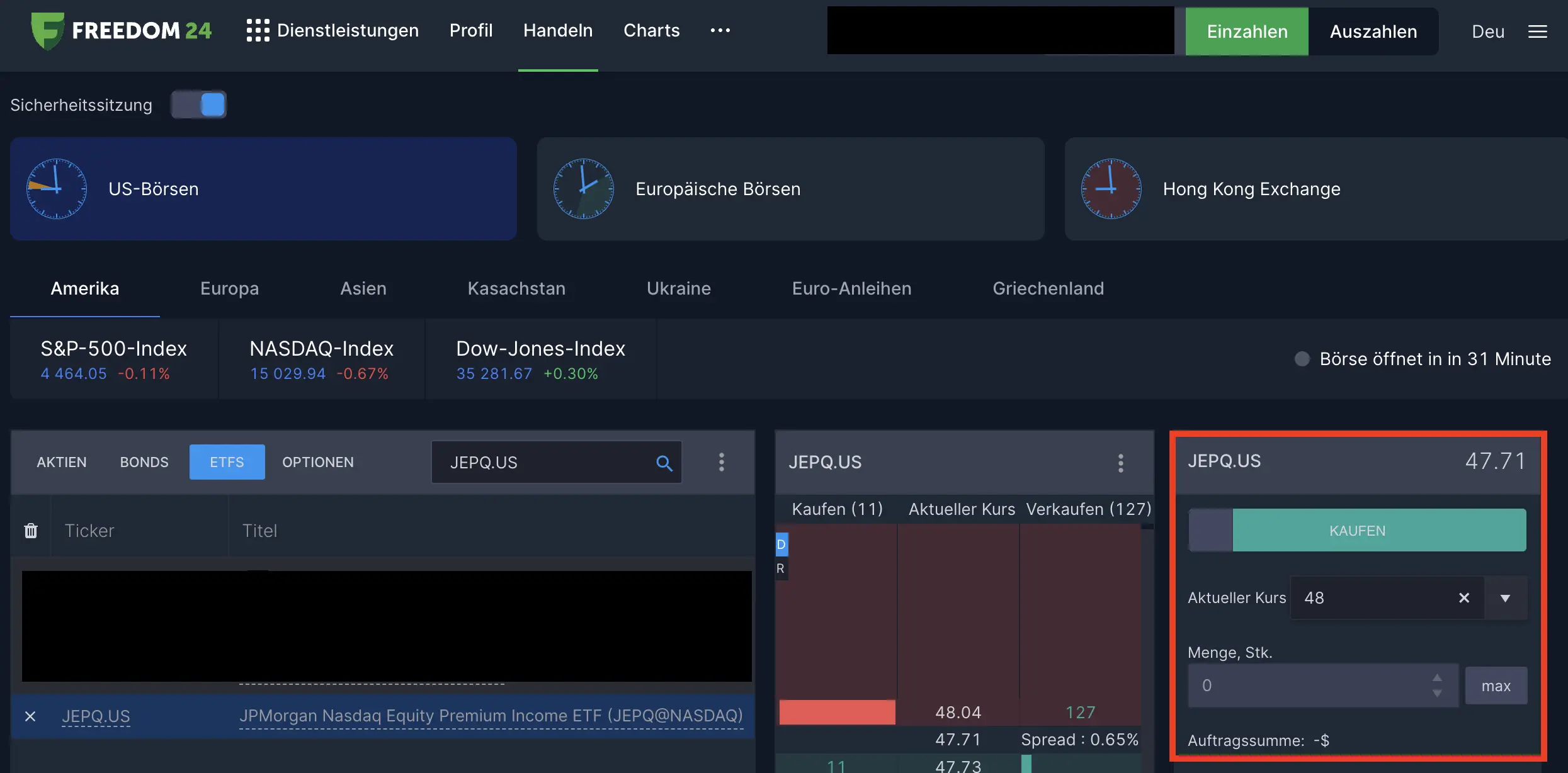

Schritt 3: Auf der rechten Seite kann nun die Orderart und die Menge eingegeben werden und anschließend auf „kaufen“ geklickt werden, um die Order zu platzieren.

Schritt 4: Anschließend kannst du unter Profil deinen Bestand an gekauften Covered Call ETFs überprüfen.

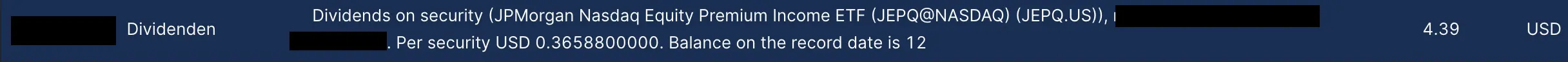

Schritt 5: Die monatlichen Ausschüttungen der Covered Call ETFs erfolgen zeitnah zum Ex-Dividenden-Tag und sind sofort im Depot verfügbar. Hier lässt sich der ein oder andere Broker auch sonst gerne mal Zeit mit der Ausschüttung.

Fazit: Für wen sind Covered Call ETF geeignet?

Grundsätzlich sollten ETF-Anleger allenfalls als Beimischung in automatisierte Optionsstrategien investieren. Zwar sind die hohen Ausschüttungen sehr verlockend, aber die Strategie dämpft auch den Total Return der sich erzielen lässt. Für Anleger, die sich noch in der Ansparphase befinden, sind ETFs daher nur bedingt geeignet. Anleger, die bereits von den Ausschüttungen leben wollen, können eine Beimischung in Erwägung ziehen, sollten sich aber vorher mit der zugrundeliegenden Optionsstrategie vertraut machen, um das zukünftige Verhalten des ETFs zu verstehen.

Der Global X Nasdaq 100 Covered Call ETF ist unter der ISIN: IE00BM8R0J59 bei Freedom24 handelbar, sowie wie viele weitere Covered Call ETFs.

FAQ zu Covered Call ETFs

-

Was ist ein Covered Call ETF?

Ein Covered Call ETF ist ein börsengehandelter Fonds (ETF), der einen Aktienindex ableitet und durch das Schreiben von Covered Call Optionen zusätzliche Renditen erzielt. Dabei verkauft der ETF Optionen auf seine eigenen Aktienbestände. Dies generiert Einkommen aus den Optionsprämien und hohe monatliche Ausschüttungen, kann jedoch das Kursgewinnpotenzial einschränken.

-

Wie funktioniert ein Covered Call?

Ein Covered Call bezeichnet den Verkauf einer Call-Option auf eine Aktie, die der Investor bereits besitzt. Durch den Verkauf der Option erhält der Investor eine Prämie. Wenn der Aktienkurs unter dem Ausübungspreis der Option bleibt, behält der Investor die Prämie als zusätzliches Einkommen. Steigt der Aktienkurs jedoch über den Ausübungspreis, kann der Käufer der Option die Aktien zum festgelegten Preis abrufen und in sein Depot zum Ausübungspreis aufnehmen.

Weitere spannende ETFs neben Covered Call ETFs

- Bitcoin ETF kaufen?

- Ethereum ETF kaufen?

- Geldmarkt ETF

- KI ETF

- Vanguard FTSE All-World Alternative

- Bitcoin ETF

**Haftungsausschluss: Anlagen in Wertpapieren und anderen Finanzinstrumenten bergen immer das Risiko des Verlustes Deines Kapitals. Prognosen und frühere Wertentwicklungen sind keine verlässlichen Indikatoren für die künftige Wertentwicklung. Bevor Du eine Investition tätigst, solltest Du unbedingt Deine eigene Analyse durchführen.