Allwetter Portfolio Ray Dalio vs. Kommer Weltportfolio – inkl. Musterportfolio

Was ist die beste Strategie zum Investieren an der Börse? Immer wieder werde ich das gefragt. Und warum investiere ich genau nach der „Allwetter Portfolio Ray Dalio“-Strategie? Und warum nicht nach dem Klassiker, dem Weltportfolio von Gerd Kommer? Was sind die Gründe dafür und welches Portfolio ist gegebenenfalls sogar besser? Welche Chancen und Risiken haben die beiden Portfolios? Wonach solltest du die passende Strategie am Ende auswählen? Oder gibt es eine perfekte Strategie für alle?

Wir wollen uns die beiden Portfolios von Gerd Kommer und Ray Dalio einmal im Detail anschauen und versuchen, zu vergleichen, welches eventuell besser ist. Ich werde dir auch erklären, warum ich persönlich nach der All Weather Strategie investiere. Als besonderes Schmankerl werde ich dir die beiden Strategien mit Musterportfolios als PDF zur Verfügung stellen. So kannst du das Ganze gegebenenfalls für deine Strategie adaptieren.

Meine Top-Empfehlungen zum Artikel für dich:

- 20€ Prämie geschenkt für dein Consorsbank Aktien- und ETF-Depot.*

- Meine Lieblingsplattform für p2p-Investments mit 11,62% durchschnittlicher Jahresrendite.*

- Organisiere deine Finanzen mit der Finanzguru-App.*

Welche Strategie ist die beste?

Jeder Investor steht irgendwann mal vor der Frage, wie er am besten investieren soll bzw. was die beste Strategie sei. Also womit macht er die meiste Rendite bei möglichst kleinem Risiko und das möglichst schnell. Doch hier muss ich dich leider gleich enttäuschen. Denn solch einen heiligen Gral gibt es leider nicht. Zudem solltest du dir vorher ein paar Punkte ins Gedächtnis rufen, bevor du dich auf die Suche nach der “besten Strategie” machst. Denn nicht jede Strategie ist gleich.

Denke über dein Vorhaben nach

Als erstes solltest du dir überlegen, was überhaupt dein Ziel ist. Möchtest du Vermögen aufbauen oder bereits heute einen Cashflow aus deinen Investments ziehen? Wie viel Zeit möchtest du aufbringen? Willst du es aktiv machen oder passiv investieren? Ebenso, wie viel Risiko du überhaupt eingehen möchtest. Beachten solltest du auch deinen Anlagehorizont. Sind es fünf Jahre oder womöglich doch 30 Jahre? Außerdem, was ist dein aktueller Wissensstand? Denn man sollte nicht anfangen, irgendwelche Produkte zu handeln, die man überhaupt nicht versteht.

Hinweis

Um dir das Ganze besser zu verdeutlichen habe ich eine einfache Analogie für dich. Es bringt nichts, einen 500 PS Porsche zu kaufen, wenn man gar nicht weiß, wo man damit hinfahren will. Das Tempo ist wichtig, die Richtung ist jedoch wichtiger. Die Richtung repräsentiert also die passende Strategie für dich.

Allwetter Portfolio von Ray Dalio vs. Weltportfolio von Gerd Kommer – wie sind sie aufgebaut?

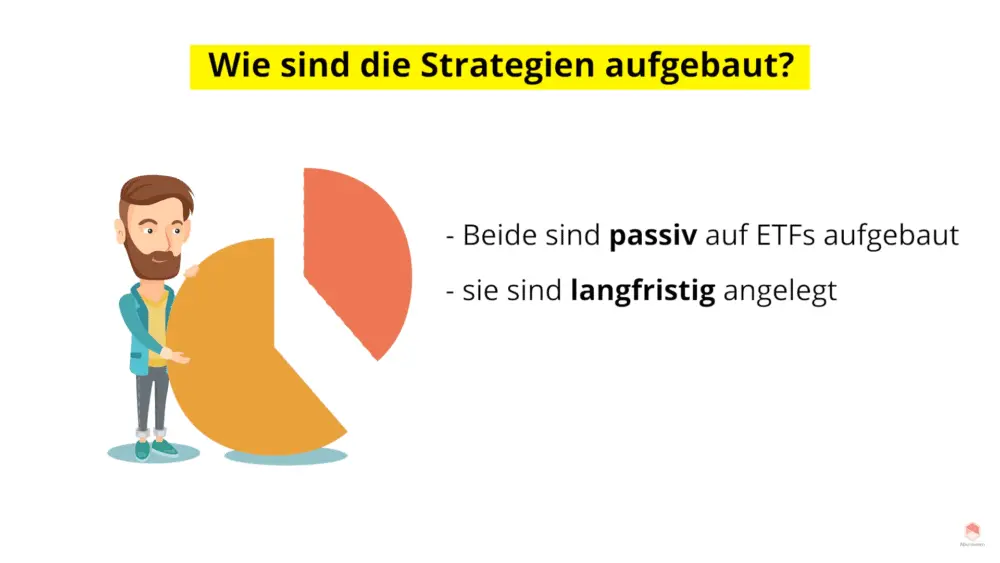

Wahrscheinlich hast du dich schon gefragt, wie die beiden Strategie grob aufgebaut sind. Beide sind weitgehend passiv auf ETFs aufgebaut. Je nachdem, welches Portfolio man sich genau anschaut. Dazu später aber mehr.

Du musst also nicht viel Zeit für das aktive Handeln investieren und musst nicht wissen, wie die Börse heute oder morgen steht. Die beiden sind außerdem langfristig angelegte Strategien, nämlich Buy-and-hold. Das bedeutet, es wird nicht kurzfristig viel gehandelt. Abgesehen vom Rebalancing von Zeit zu Zeit.

Beide Strategien sind für mich persönlich in der Grundstruktur interessant. Schauen wir uns jetzt beide Strategien einmal im Detail an, um sie danach zu vergleichen.

Das Weltportfolio von Gerd Kommer

Dr. Gerd Kommer ist Investmentbanker und Bestsellerautor. Von ihm stammt das Buch “Souverän investieren mit Indexfonds & ETFs”. Dieses Buch gilt für einige als Bibel des passiven Investierens. Darin spricht er vom Weltportfolio, was durch ihn aber oft auch den Namen “Kommer Weltportfolio” bekommen hat. Diese Strategie beruht auf Basis von vielen wissenschaftlichen Erkenntnissen.

Dazu zählen unter anderem die Effizienzmarkttheorie nach Eugene Fama oder die Portfoliotheorie nach Harry Markowitz. Diese zum Teil sehr komplexe Materie, für die die Autoren auch schon Nobelpreise bekommen haben, fasst Kommer einfach und verständlich für den Privatanleger zusammen.

Hinweis

Doch das Kommer Portfolio, was früher noch als passive Portfoliostrategie galt, bekommt inzwischen einen leicht aktiven Ansatz. Mit sogenannten Smart-Beta ETFs, die auf Small Size, Value, Momentum oder Quality-Aktien setzen. Die Frage, ob sich das wirklich lohnt, ist noch sehr umstritten. Auch wenn einige neuere Studien das belegen wollen.

Doch diese Effekte könnten in der Realität mitunter sehr lange dauern, wenn man zum Beispiel die unterschiedlichen Kosten der Produkte mit einbezieht. Deswegen gibt es kein klassisches Kommer Weltportfolio mehr. D.h. man muss sich die Strategie individuell zusammenbauen. Das bestätigt meine Eingangsthese, dass eine Strategie am Ende sehr individuell ist. Jedoch ist das aktuelle Weltportfolio mit wenigen ETFs umsetzbar. Das Konzept läuft inzwischen nach zwei Schritten ab.

Schritt 1: Die Level 1 Asset-Allokation bestimmen

Hier muss man je nach persönlicher Risikotoleranz sein Investment in einen risikohaften Anteil (Aktien, Rohstoffe, Immobilien, Gold) und einen risikoarmen Anteil (Anleihen, Festgeld) aufteilen. Der risikobehaftete Teil dient dabei vorwiegend als Renditetreiber, wohingegen der risikoarme Teil das Risiko managt. Der risikoarme Teil ist damit eine Art Anker für das Portfolio. Die jeweilige Allokation muss mit der Zeit aber immer wieder überdacht werden. Am Anfang kann man natürlich mehr in Aktien gehen als später kurz vor dem Renteneintritt.

Schritt 2: Die “Level-2-Asset-Allokation” bestimmen

Hier geht es um die Indexauswahl. Die neuen Kommer Weltportfolios gibt es nämlich in unterschiedlichen Komplexitäts- und Ausbaustufen.

Stufe 1 wäre z.B. ein Portfolio ohne Factor Investing. Ganz simpel mit zwei ETFs. Sehr gut für Kleinsparer und Anfänger, die gerade noch am Anfang ihrer Investmentkarriere stehen. Das zweite Portfolio wäre z.B. ohne Factoring, dafür mit einer Beimischung von beispielsweise Rohstoffen, Immobilienaktien sowie Gold.

Kommer empfiehlt für diese eine Gewichtung von jeweils maximal fünf bis zehn Prozent des risikobehafteten Anteils.

Dann gibt es die dritte Variante: Ein einfaches Multifaktoren Investing mit Ausrichtung auf den Aktienfaktoren-Markt. Also das Hinzufügen von Aktienmarkt-Faktoren wie z.B Small Size,Value, Quality, Political Risk oder Momentum.

Hinweis

Diese Faktoren sind aus Kommers Sicht am attraktivsten. Auch sind sie in der Literatur am besten belegt. Dadurch kann das Portfolio aber sehr US-lastig werden. Würde man hingegen wieder mehr ETFs hinzunehmen, würde das ganze wieder weiter komplex und die Transaktionskosten können steigen.

Die 4. und letzte Variante: Die Weltportfolio Variante mit integriertem Multifactor Investing. Also anstelle von nur einem Faktor pro ETF werden hier mehrere Faktoren in einem einzigen ETF bzw. Index kombiniert. Die Aktie wird also gleich anhand mehrerer Faktoren bewertet, bevor sie in den ETF mit aufgenommen wird. Dies hat den Vorteil, dass sich Faktorprämien oft gegenseitig beeinflussen. Es wäre also ein Nachteil, wenn man viele einzelne Faktoren-ETFs hat. Nachteil dieser Strategie ist, dass die Kosten für diese speziellen ETFs meistens etwas höher sind als gegenüber den Einzel-Faktoren-ETFs.

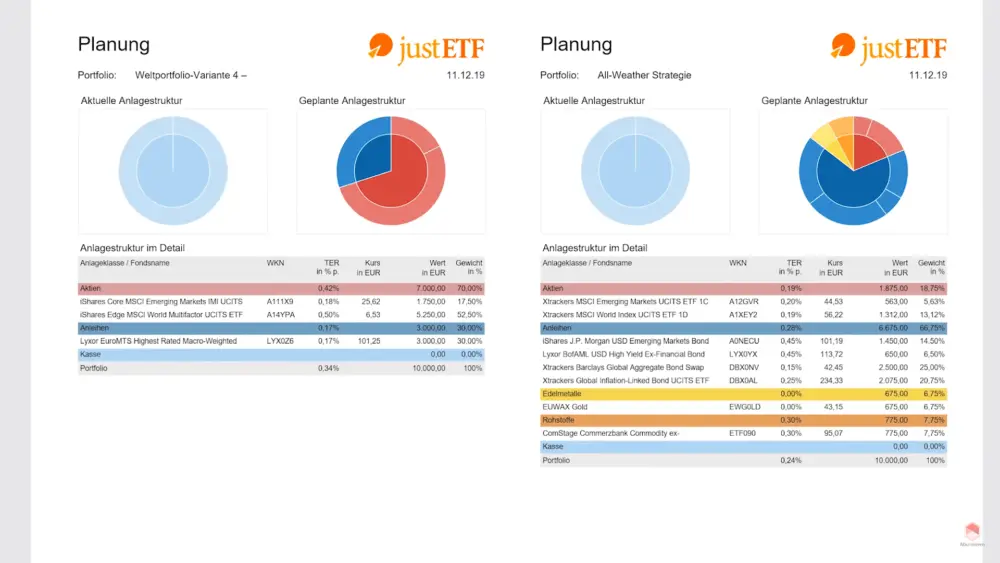

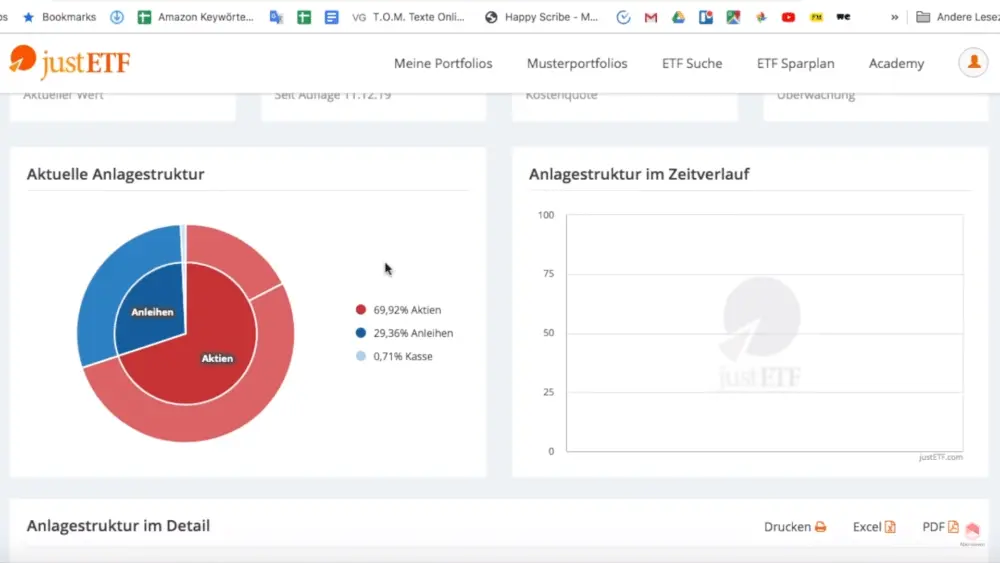

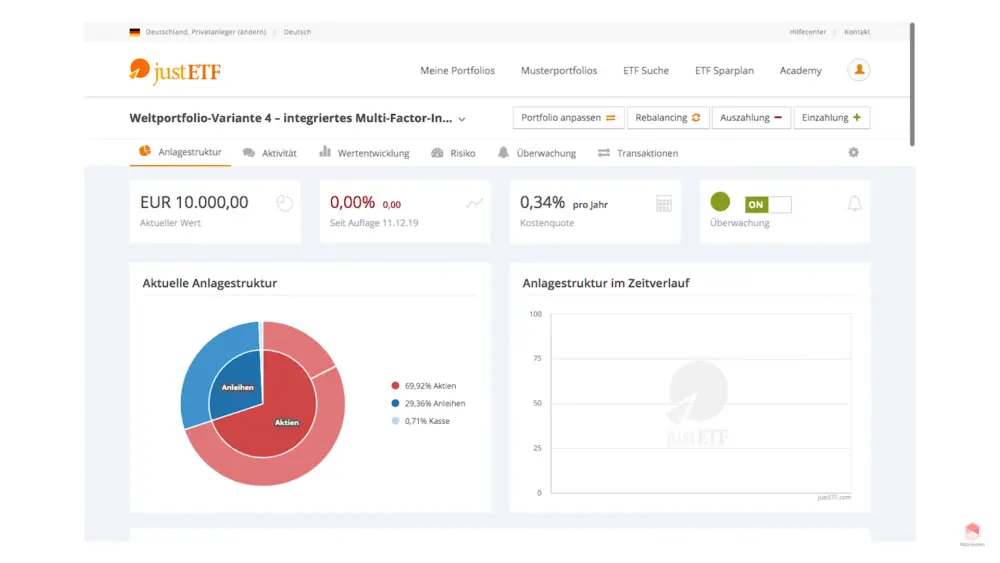

Wir schauen uns diese Variante jetzt einmal genauer auf justETF mit dem Musterportfolio an. Es hat eine Aufteilung von 70% in risikobehaftete Anlagen und 30% in risikoärmere Anlagen. Insgesamt hat man eigentlich nur 3 ETFs, um alles abzubilden. 70% in Aktien und 30% in Anleihen.

Wie du auf dem Screenshot sehen kannst, haben wir hier einmal den Emerging Markets IMI mit einer Gewichtung von 17,42%. Da sind auch Large und Small Cap Aktien drin. Hier hat man nicht wie bei den klassischen Emerging Markets 800, sondern fast 2400 Aktien drin. D.h. man hat schon ein ziemlich breites Spektrum an Aktien im Portfolio.

Hinweis

Der nächste mit 52,50% in der Einzelgewichtung ist ein Multifaktor-ETF, der die Titel und Gewichtung basierend auf mehreren Faktoren bewertet. Also Value, Momentum, Qualität und kleine Unternehmensgröße.

N26 bietet eine kostenlose Top-Banking-App für dein Smartphone (hier klicken und herunterladen!).*

Als dritten Teil haben wir hier den sicheren Anker, also ein ETF mit Macro-Weighted Government Bonds mit 1-3 Jahren Laufzeit. Also auf die Eurozone mit AAA und AA-Rating fokussiert. Das ist dann der sichere Anker, um das Risiko zu managen, bzw. zu reduzieren.

Das war es erst mal zur ersten Strategie, jetzt kommen wir noch kurz auf die Kritik zu sprechen.

Kritik am Kommer Portfolio

Zunächst stellt sich die Frage, ist Performance überhaupt das richtige Anlageziel? Es gibt immer wieder Experten, die statt der maximalen Performance lieber auf das minimale Risiko setzen wollen bzw. das als Ziel nehmen. Klar 10% Rendite sind mehr als 5% Rendite. Doch wie reagiert der Anleger, wenn das Investment 50% fällt, anstatt nur zum Beispiel 10% bei der 5%-Variante? Oft reagieren Anleger bei starken Verlusten nämlich nicht mehr rational. Außerdem ist es strittig, wie erfolgreich diese neuen Smart-Beta-ETFs wirklich sind. Die Kosten können gegebenenfalls den Renditevorteil sehr schnell wieder auffressen.

Die Allwetter Strategie von Ray Dalio

Die Allwetter Strategie, auch als Risikoparitäten-Strategie bekannt, wurde von Ray Dalio entwickelt, einem der erfolgreichsten Portfoliomanager und Bestsellerautoren weltweit, der auch einen der größten Hedgefonds, Bridgewater Associates, leitet. Dieser Fonds verwaltet aktuell etwa 160 Mrd. USD (Stand 2019). Das Allwetter Portfolio hat sich als eines der populärsten Investmentkonzepte der letzten fünf Jahre etabliert und nimmt eine bedeutende Stellung unter den Multi-Asset-Strategien ein. Ziel der Allwetter Strategie ist der Aufbau eines krisenfesten Portfolios, das unter verschiedenen Marktbedingungen wie hoher oder niedriger Inflation, Deflation und unterschiedlichen Wachstumsraten Vermögen mehren kann.

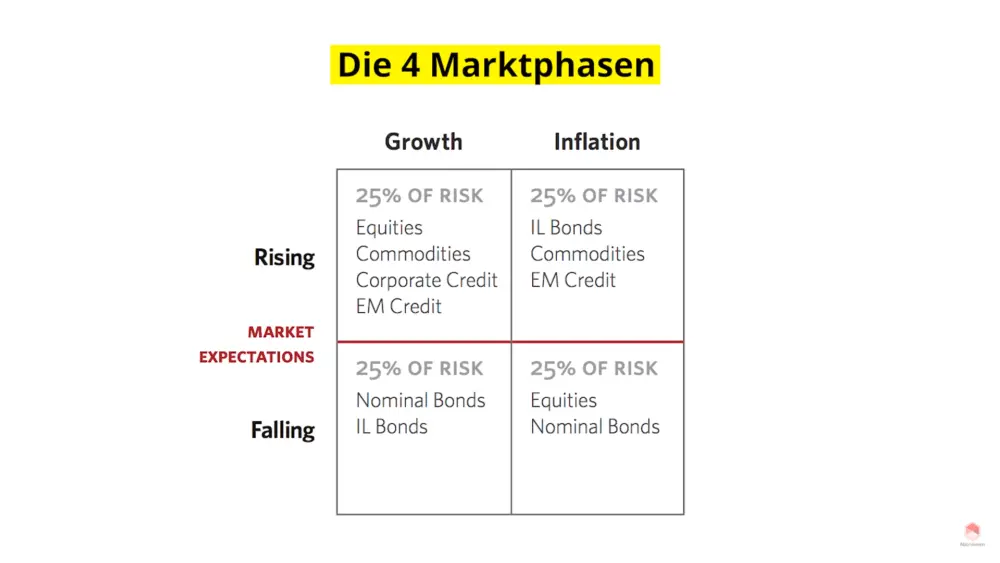

Dazu wird eine Balance der sog. “Vier Jahreszeiten” geschaffen. Damit sind die verschiedenen Marktphasen gemeint, welche in der folgenden Grafik zu sehen sind. Denn man kann nicht vorhersagen, welche Marktphase zu einem bestimmten Zeitpunkt vorherrschen wird.

Also versucht man das Risiko gleichmäßig auf alle vier möglichen Marktphasen aufzuteilen. So optimiert man das Rendite-Risiko-Verhältnis. Dadurch kann man ein zeitloses Portfolio schaffen. Dadurch soll das Allwetter Portfolio laut Ray Dalio langsam und stetig wachsen und gerade in Krisenzeiten einen geringeren Verlust haben. Ray Dalio bzw. seine Firma hat das Portfolio in vielen Marktphasen wie auch Krisen getestet, um das Risiko zu reduzieren, aber auch die Rendite zu behalten. Über die Zeit hinweg performte das Allwetter Portfolio von Ray Dalio sehr ordentlich.

Schauen wir uns dieses Portfolio mal genauer auf justETF an. dort habe ich ebenfalls ein Musterportfolio für dich gebaut. Die Aufteilung bei der Allwetter Strategie sieht hier etwas anders aus als bei Kommers Weltportfolio. Also statt drei ETFS haben wir hier acht Stück. Hier haben wir 18,72% in Aktien und einen sehr großen Anteil in Anleihen. Auf jeden Fall fast 68% in Anleihen.

Dann haben wir noch Edelmetalle, bzw. Gold bei. 6,47%.

Rohstoffe liegen bei 7,61%.

Das ist die Balance bzw. die Aufteilung, um in allen Marktphasen quasi gleichzeitig und gleichmäßig investiert zu sein.

Anleihe ist hier aber noch nicht gleich Anleihe, wie du gleich sehen wirst.

Hier auf diesem Screenshot kannst du die Aufteilung sehen: Ganz klassisch haben wir den MSCI World und den MSCI Emerging Markets zum Verhältnis 70/30 drin. Also einmal 5,79% und einmal 12,93%.

Gold ist mit 6,5% drin, um das Portfolio auszutarieren. Gold funktioniert z.B. sehr gut in schlechten Marktphasen und die Aktien natürlich gut in Marktphasen, wenn die Wirtschaft wächst.

Hinweis

Der Rohstoff-ETF ist ein Warenkorb aus den 12 liquidesten Rohstoffen.

Als nächstes haben wir einen großen Mix aus Anleihen. Dort haben wir nicht nur die klassischen europäischen Anleihen, wie in Kommers Weltportfolio, sondern auch einen Mix aus den Staatsanleihen der Emerging Markets.

Zusätzlich hat man auch noch High Yield Bonds. Das sind Anleihen mit Ratings von BB bis hin zu CCC, die ein größeres Risiko aufweisen, aber dafür auch eine höhere Rendite haben. Des weiteren beinhaltet das Allwetter Portfolio von Ray Dalio die Aggregated Bonds von entwickelten Ländern und Schwellenländern. D.h man hat die großen Player wie USA und Europa mit drin.

Und zu guter Letzt die Inflation Linked Bonds, die an die Inflation angepasst werden bzw. inflationsgeschützt werden.

Die Kritik an Ray Dalios Allwetter Portfolio

Einige sind der Meinung, dass mehr Jahreszeiten auftreten könnten, als die vier bereits erwähnten. Auch das Verhalten von Assetklassen ist ebenso unvorhersehbar und es ist nicht leicht, daraus Szenarien zu kategorisieren. Sprich, die vergangenen Szenarien wiederholen sich vielleicht nicht mehr oder es gibt ganz Neue.

Das ist nicht ganz falsch, denn man kann niemals aus der Vergangenheit die komplette Zukunft schließen.

Beide Strategien im Vergleich

Beide Strategien haben unterschiedliche Herangehensweisen, wie man am Markt investieren kann.

Kommer versucht durch einen risikobehafteten Anteil die Rendite zu erzeugen und managt im zweiten Teil das Risiko. Das muss mit der Zeit immer wieder angepasst werden.

Das Allwetter Portfolio von Ray Dalio hingegen versucht zuerst das Risiko zu managen und davon ausgehend eine erwartende Rendite zu bekommen. Im Prinzip genau anders herum. Beide Strategien kann man jedoch individuell anpassen. Bei Kommer in Form von größeren Gewichtungen in risikobehaftete Anteile, also zum Beispiel von Assetklassen wie Aktien. Aber auch dem Hinzufügen von weiteren Assetklassen wie Rohstoffen und seit neuestem die Smart-Beta-Faktoren wie z.b. Volatilität.

Das All Weather Portfolio kann man ebenso anpassen. Hier wird jedoch nicht die Gewichtung verändert, sondern das Portfolio wird gehebelt. D.h. es werden risikoreichere Pordukte mit einer höheren erwarteten Rendite hinzugefügt

Beispielsweise nimmt man anstatt Large Caps (große Unternehmen) eher Small Caps. Ein weiterer Weg wäre, risikoreichere Anleihen zu wählen. Je nach Aufstellung kann es also sein, dass man im zeitlichen Verlauf das Portfolio von Ray Dalio weniger häufiger umschichten muss, als die Kommer Strategie, was uns einige Kosten sparen könnte.

Hinweis

Die Kosten sind in der Theorie sehr schwer zu beziffern,weil sie sehr individuell sind. Deshalb werden sie gerne in der Theorie weggelassen oder nur pauschal berechnet. Hier sehe ich bei der Allwetter Strategie einen kleinen Vorteil.

Was schön ist, ist dass beide Strategien mit ETFs abzubilden sind. Dieser Pluspunkt führt dazu, dass wir deutlich Kosten sparen. Beide sind Buy and Hold Strategien, was ebenfalls positiv ist. Beide sind passiv, wobei Kommers Strategie einen leicht aktiven Ansatz hat mit den Smart-Beta-ETFs. Last but not least können beide individuell angepasst werden.

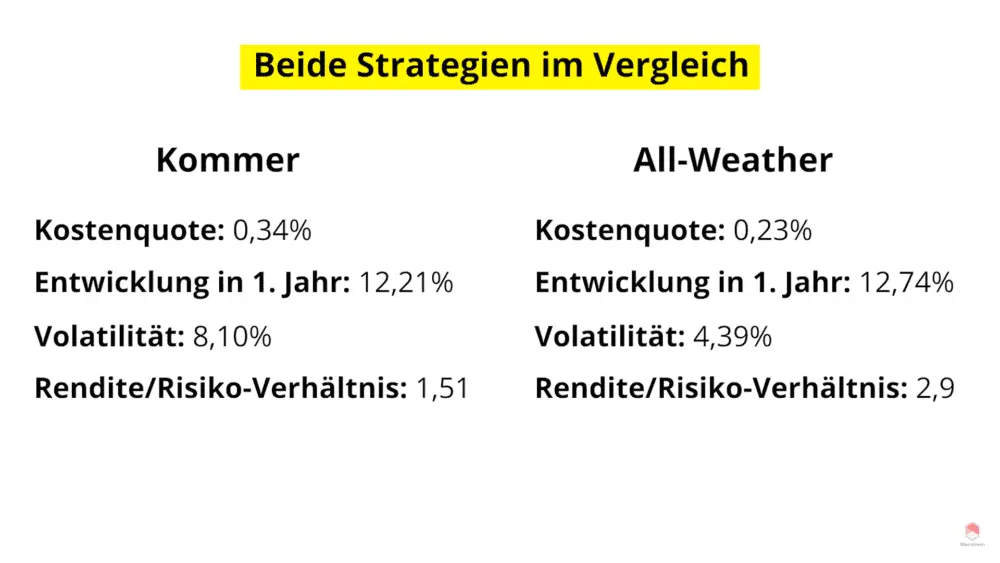

Die Kostenquote

Schauen wir doch mal unter die Haube und sehen nach, wie hoch die jeweiligen Kosten sind.

- Allwetter Strategie: 0,23%

- Weltporfolio (Variante 4): 0,34%

Wenn wir die Wertentwicklung für ein Jahr nachschauen, bekommen wir bei der Allwetter Strategie 12,74%, wohingegen wir beim Weltportfolio bei 12,21% liegen. Sie sind also sehr ähnlich in der Wertsteigerung.

Hinweis

Wenn wir dann das Risiko betrachten, haben wir in der Volatilitäts Entwicklung 4,39% innerhalb eines Jahres bei Ray Dalio. Bei Kommer sind es 8,1%. Das veranschaulicht, dass beide eine sehr gleiche Renditeentwicklung haben, aber die Volatilität, also das Risiko ist doch sehr unterschiedlich.

Beim Kommer Portfolio ist es fast doppelt so hoch. Dadurch ergeben sich natürlich auch unterschiedliche Risiko-Rendite-Verhältnisse: Bei Kommer 1,51%, bei Dalio 2,9%. Das war jetzt das Verhältnis von einem Jahr.

Da hat das Dalio Portfolio eine Rendite von 11,7 Prozent im maximalen Verlauf gemacht. Wenn wir dann das Kommer Portfolio drüber legen, sehen wir dass sie sich relativ gleich bewegen mit der Rendite. Was man aber sieht, ist dass das Multifaktoren Portfolio deutlich volatiler ist.

Im Einjahresverlauf ist dasselbe zu beobachten. Wenn wir uns das Rendite-Chance-Verhältnis anschauen, deckt sich das mit unseren vorherigen Betrachtungen.

Insgesamt muss man aber sagen, dass es nur eine kurze Zeitaufnahme ist. Denn man muss natürlich aufpassen, hier vorschnelle Entscheidungen zu treffen. Die Betrachtung liegt auch nur in der Vergangenheit und man kann das nicht völlig auf die Zukunft adaptieren. Zudem bräuchte man jetzt 20 bis 30 Jahre, bis man wirklich eine qualitative Aussage treffen kann. Jedoch gefällt mir beim Allwetter Portfolio, dass es eine deutlich niedrigere Volatilität hat bei ungefähr gleicher Rendite.

Welches Portfolio ist besser?

Welches ist nun das bessere oder schlechtere Portfolio?

Eine pauschale Aussage darüber kann man nur sehr schwer treffen bzw. kann sie eigentlich nicht treffen, weil das Portfolio individuell von vielen Parametern abhängt. Wie eingangs bereits erwähnt zählen dazu die Fragen:

- Was ist dein Ziel?

- Wie viel Zeit möchtest du aufbringen?

- Wie ist dein Zeithorizont?

- Was ist dein Wissensstand?

Keines der beiden Portfolios ist per se schlecht, beide sind legitime Anlagestrategien. Wichtig ist, dass man bei einer Strategie bleibt und nicht ständig hin und her wechselt. Denn wie heißt es so schön? Hin und her macht Taschen leer!

Am Ende führen viele Wege, also sowohl das Allwetter Portfolio von Ray Dalio, als auch das Kommer Weltportfolio, nach Rom. Beide Strategien können dich zum Denken anregen und ich bin mir sicher, dass du einige Punkte für dich adaptieren kannst.

Warum nutze ich die Allwetter Strategie?

Ich habe mich persönlich für diese Strategie entschieden, weil sie in guten und schlechten Marktphasen performt. Sie hat keine großen Einbrüche, sprich, das Chance-Risiko-Verhältnis ist ein Stück weit besser. Man rollt dem Ziel also entspannt entgegen, anstatt jedes Schlagloch zu spüren.

Hinweis

Gerade, wenn man schnell Panik in Krisenzeiten bekommt, ist das gegebenenfalls besser. Außerdem muss ich mit meiner persönlichen Risikoeinstellung das Portfolio nur ab und zu rebalancen, was ich mit dem Sparplan ganz automatisch machen kann. Das bedeutet, dass ich keine größeren Einstellungen an der Portfolio Allokation vornehmen muss, wie es bei der Kommer Strategie der Fall sein könnte.

Einige bezeichnen die Risiko-Paritäten-Strategie oft auch als Strategie gegen die Angst. Tatsächlich habe ich keine Angst vor einer kommenden Krise und kann nachts ohne Probleme schlafen, auch wenn der Markt mal ein paar Tage abrauscht. Getreu nach meinem Motto “stressfrei und erfolgreich langfristig passiv an der Börse investieren”! Und genau diese Eigenschaften bildet die Allwetter Strategie für mich ab. Für jemand anderen mag das vielleicht wieder anders aussehen, weil er die aktiven Faktoren eines Faktorportfolios mit einbauen möchte.

Ich hoffe du konntest dir in diesem Artikel „Allwetter Portfolio Ray Dalio vs. Kommer Weltportfolio – inkl. Musterportfolio“ einen guten Überblick verschaffen!

Unten findest du nochmal alle Links und das PDF, damit du deine eigene Strategie nach deinem Gusto entwickeln kannst.

Ich wünsche dir viel Spaß beim Investieren und würde mich über einen Kommentar von dir freuen.