Bison App Steuer automatisiert? So geht die Steuererklärung

Ein wenig Bitcoin oder andere Kryptowährungen auf Bison gehandelt und schon siehst du dich mit zusätzlichem Aufwand bei der Steuer konfrontiert. Denn anders als beispielsweise bei Aktien, führen Krypto-Börsen die Steuer nicht automatisch für dich ab. Es liegt deshalb an dir, deine Krypto-Transaktionen ordentlich zu dokumentieren und in der Steuererklärung anzugeben.

Doch das ist kein Grund zur Sorge! Mit unseren einfachen Tipps und dem richtigen Tool lassen sich die Krypto-Steuern bei Bison & Co. völlig stressfrei bewältigen. Ganz automatisch und binnen weniger Minuten. Wie das geht, erfährst du in diesem Artikel.

Das Wichtigste zur Bison App Steuer

- Krypto-Gewinne sind private Veräußerungsgeschäfte und werden mit deinem persönlichen Einkommensteuersatz über die jährliche Steuererklärung versteuert.

- Alle deine Transaktionen auf Bison können als CSV-Datei oder PDF-Steuerreport exportiert und anschließend für deine Steuererklärung genutzt werden.

- Krypto Steuer Tools wie CoinTracking können dir bei der Dokumentation und Aufbereitung helfen und automatisch einen Steuerreport für deine Steuererklärung erstellen (bis 15 % Rabatt Lifetime Rabatt mit unserem CoinTracking Rabatt-Code Link* – Für Neu- und Bestandskunden).

Bison App Steuer – Das musst du wissen!

Der Gesetzgeber klassifiziert Kryptowährungen nicht Zahlungsmittel wie den Euro oder Dollar, sondern als andere Wirtschaftsgüter. Verkaufst du deine Kryptowährungen gegen Euro, Dollar, andere Krypto Coins oder auch Waren, zählt das daher gem. § 23 Abs. 1 Nr. 1 EStG als privates Veräußerungsgeschäft. Die Gewinne aus diesem Tausch sind dann mit deinem persönlichen Steuersatz über die jährliche Steuererklärung zu versteuern.

Da der Einkommensteuersatz nicht pauschal ist, sondern bei jedem individuell, fällt auch die Höhe der Steuerlast bei jedem unterschiedlich aus. Das macht es für Krypto-Börsen unmöglich, die Krypto-Steuer für dich automatisch abzuführen wie es bei der pauschalen Kapitalertragssteuer und Kapitalgewinnen möglich ist.

Vereinfacht gesagt: Liegt dein persönlicher Steuersatz bei 15 %, werden deine Krypto-Gewinne ebenfalls mit 15 % versteuert.

Wichtig: Es müssen nur die Gewinne versteuert werden, nicht der gesamte investierte Betrag.

Mehr zum Thema Steuern bei Krypto findest du in unserm Bitcoins und Krypto Steuer-Guide.

Wann muss du bei der Bison App Steuern zahlen?

- Steuerpflichtig bis du nur, wenn du innerhalb eines Jahres mit dem Handel von Kryptowährungen Gewinne erzielt hast und diese über der Steuerfreigrenze von 1000 € (seit 2024) liegen. Es wird dann der gesamte Gewinn steuerpflichtig. Eine Verrechnung mit der Freigrenze ist nicht möglich.

- Kaufst du Bitcoin & Co. bei Bison und hältst sie länger als 1 Jahr, sind die dann erzielten Gewinne steuerfrei.

- Erzielst du ein passives Einkommen mit Staking oder Lending, müssen die Erträge daraus ebenfalls versteuert werden, sofern die jährliche Freigrenze von 256 € überschritten wird. Durch das Staking oder Lending verlängert sich die Haltefrist von 1 Jahr jedoch nicht.

Das Finanzamt ermittelt die Steuerlast nach der FIFO-Methode (First-In-First-Out). Dabei wird angenommen, dass zuerst gekaufte Coins auch wieder als Erstes verkauft werden. Andere Berechnungsmethoden akzeptiert das Finanzamt nicht.

Talerbox Tipp

Unser Steuerexperte von der Kanzlei Winheller empfiehlt, grundsätzlich alle Transaktionen offenzulegen und für volle Transparenz gegenüber dem Finanzamt zu sorgen. So kannst du den Verdacht auf bewusste Unterschlagung von steuerpflichtigen Transaktionen vorbeugen.

Führt die Bison App die Steuern automatisch ab?

Im Gegensatz zu Banken oder Aktien-Brokern führt Bison deine Steuern nicht automatisch an das Finanzamt ab. Der Grund: Krypto-Gewinne werden mit deinem persönlichen Einkommensteuersatz versteuert. Der Steuersatz wird individuell berechnet und kann zudem jedes Jahr je nach Einkommen variieren. Es muss zwar in Bison die SteuerID hinterlegt werden, das ist jedoch lediglich für das Solarisbank Konto notwendig, auf das du deine Euro für den Krypto-Handel bei Bison überweist. Um die korrekte Ermittlung und Abführung deiner Krypto-Steuern musst du dich auch bei Bison selbst kümmern.

Bison Steuerbescheinigung: So bereitest du die Steuer vor

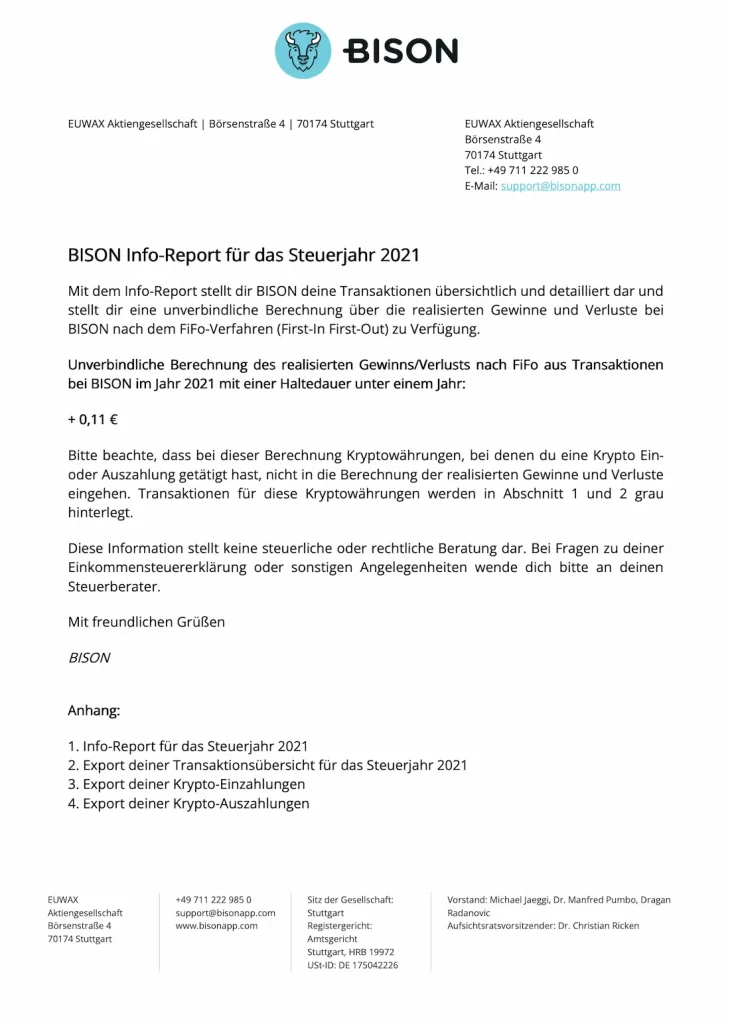

Bison ermittelt automatisch jährlich deinen Gewinn/Verlust und bereitet die Informationen in einem PDF-Steuerreport auf, sodass du alle notwendigen Informationen direkt in deiner Steuererklärung angeben kannst.

Bison App Steuerreport anfordern

Wie du dir innerhalb weniger Sekunden die Bison Steuerbescheinigung per E-Mail von Bison anfordern kannst, zeige ich dir im folgenden Video:

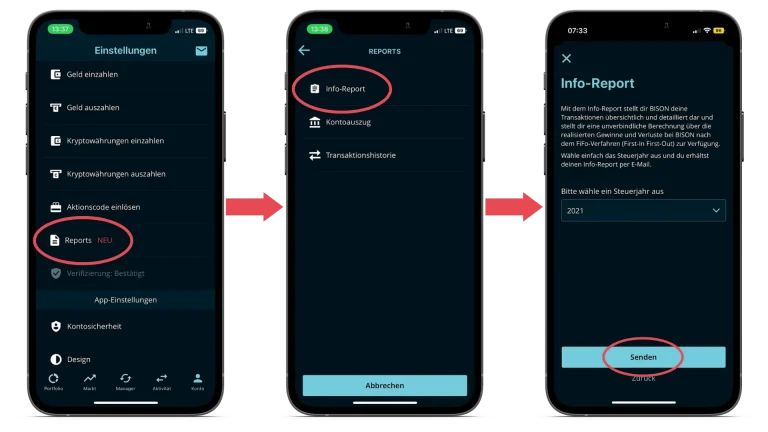

Über die Bison App auf deinem Smartphone kannst du den Steuerreport wie folgt anfordern:

- Gehe auf dein “Konto”

- wähle ”Report”

- “Info Report”

- und das betreffende Steuerjahr. Fertig.

Bison Steuererklärung mit CoinTracking automatisieren

Um deine Daten in ein Krypto Steuer-Tool wie CoinTracking zu importieren und anschließend automatisch einen Steuerreport für das Finanzamt zu erstellen, musst du zunächst in Bison die Transaktionshistorie als CSV-Datei anfordern. Wie das geht inkl. anschließendem Import in CoinTracking, zeige ich dir in folgendem Video:

Der Steuerreport mit bis zu 200 Transaktionen kann bei CoinTracking kostenlos erstellt werden. Für alle kostenpflichtigen Pakete bekommst du aber mit unserem CoinTracking-Rabatt-Link bis zu 15 % Lifetime-Rabatt.

Talerbox Tipp

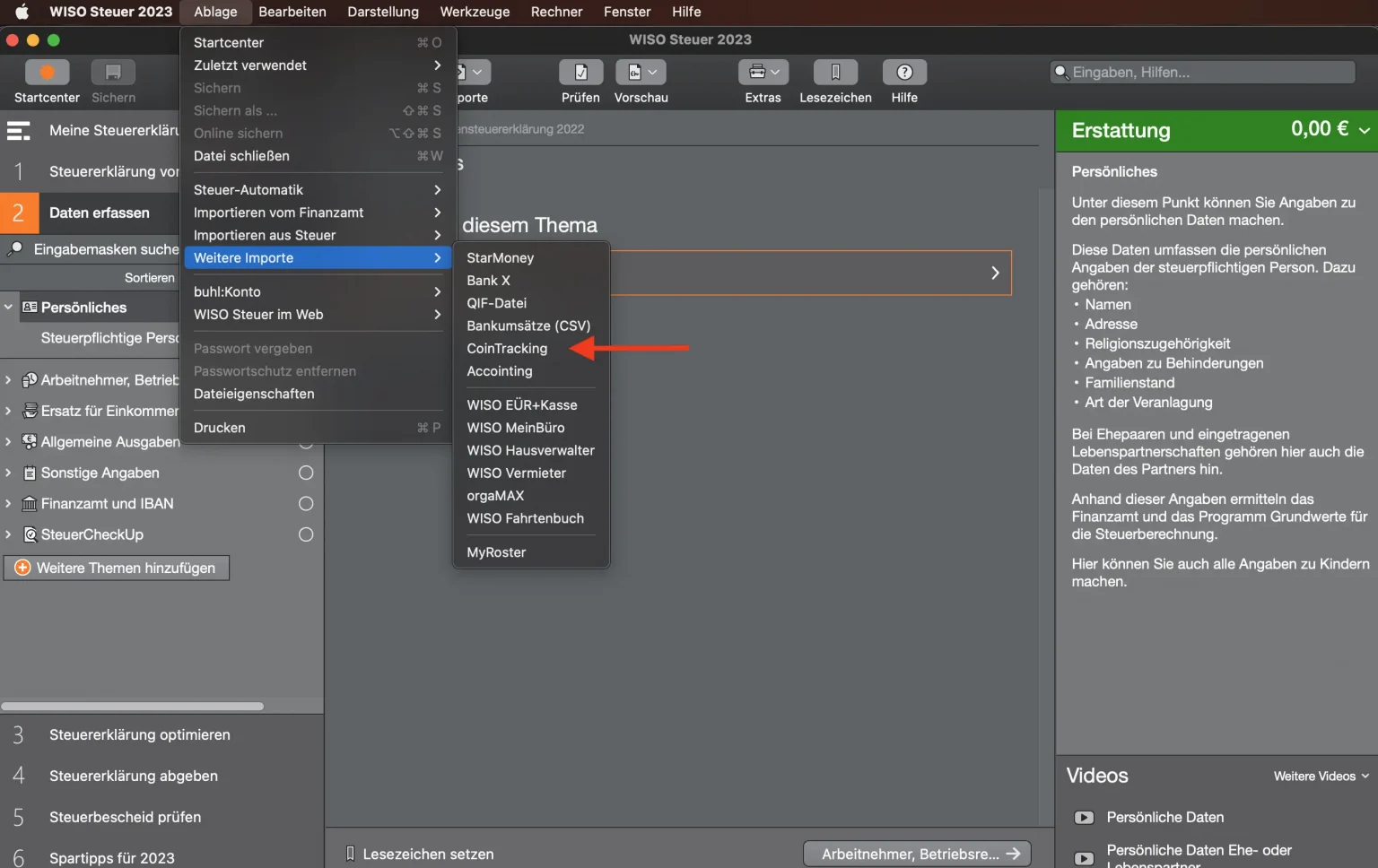

Nutzt du für deine Steuererklärung das Programm WISO, kannst du den Steuerreport von CoinTracking direkt importieren und automatisch in deiner Steuererklärung berücksichtigen.

Fazit: Ist die Bison App Steuer ein Problem?

Im Gegensatz zu deutschen Aktien-Brokern kann die Bison App deine Steuer nicht automatisch für dich abführen, denn bei Kryptowährungen bemisst sich die Höhe der Steuerlast an deinem persönlichen Einkommensteuersatz. Der ist bei jedem individuell und kann sich zudem jährlich ändern.

Das sollte dich jedoch nicht von einer Investition in Kryptowährungen abhalten. Mit der Hilfe von Krypto Steuer-Tools wie CoinTracking lässt sich die Dokumentation sehr einfach und automatisiert erledigen. Das nimmt dir den Stress von den Schultern.

Dein Steuerreport wird anschließend automatisch erstellt und du brauchst ihn nur noch in ein Einkommensteuer-Tool wie WISO importieren oder deinem Steuerberater übergeben.

FAQ zur Bison Steuerbescheinigung

-

Muss man bei der Bison App Steuern zahlen?

Krypto-Gewinne sind private Veräußerungsgeschäfte. Du musst sie in der jährlichen Steuererklärung angeben und versteuern.

-

Führt Bison Steuern automatisch ab?

Krypto-Gewinne werden mit deinem persönlichen Steuersatz versteuert. Dieser ist individuell und kann sich zudem jährlich ändern. Krypto-Börsen wie Bison können die Steuern deshalb nicht automatisch an das Finanzamt für dich abführen. Mithilfe von Krypto Steuer-Tools kann deine Steuerlast jedoch automatisch berechnet und ein Steuerreport erstellt werden, den du deiner Steuererklärung beilegen kannst.

-

Wie erhalte ich meine Steuerinformationen von der Bison App?

Du kannst deine komplette Transaktionshistorie als CSV-Datei exportieren und dann in Steuer-Tools wie CoinTracking importieren. Die Steuer-Tools erstellen dann automatisch einen Steuerreport über alle Transaktionen für dich. Alternativ erstellt Bison selbst auch automatisch einen Steuerreport für dich, den du manuell in deiner Steuererklärung übertragen kannst.

-

Meldet die Bison App dem Finanzamt?

Bison teilt dem Finanzamt bisher keine Steuerinformationen mit. Das Finanzamt kann jedoch Auskunftsanfragen an Bison stellen. Da die regulatorische Überwachung von Kryptowährungen in den kommenden Jahren zunehmen wird, empfehlen wir dringend die Abgabe einer ordentlichen Steuererklärung über deine Krypto Transaktionen.

-

Kann man bei Bison die Steuer-ID eintragen?

Du kannst und solltest deine Steuer-ID in der Bison App unter “Persönliche Informationen“ hinterlegen. Dennoch führt Bison nicht automatisch die Krypto-Steuern an das Finanzamt ab.

Mehr zum Thema neben der Bison Steuerbescheinigung

- Binance Steuern automatisiert – Anleitung

- Coinbase Steuern automatisiert – Anleitung

- Bitpanda Steuern automatisiert – Anleitung

- Crypto.com Steuern automatisiert – Anleitung

- Bitvavo Steuern automatisiert – Anleitung

- Kraken Steuern automatisiert – Anleitung

- eToro Steuern automatisiert – Anleitung

- ByBit Steuern – Anleitung

- Trade Republic Krypto Steuern – Anleitung