Lohnt sich Festgeld überhaupt noch? Festgeld Vergleich – Savedo, Weltsparen und Zinspilot

Lohnt sich Festgeld überhaupt noch? Kann man Festgeld noch einsetzen? Wir untersuchen und analysieren heute einmal, ob man Festgeld vielleicht doch noch nutzen kann, trotz eines niedrigen Zinsumfelds. Dazu schauen wir uns einige neue und spannende Festgeldplattformen an, bei denen wir die Möglichkeit haben, mehr Zinsen als bei hiesigen Anbietern zu bekommen. Zudem verrate ich euch eine Strategie, die ihr ganz einfach umsetzen könnt, um euer Geld möglichst effizient anzulegen und damit sogar trotz Festgeld möglichst flexibel zu sein.

Diesen Beitrag über „Festgeld Vergleich“ kannst du dir hier auch als Video ansehen:

Was das Problem?

Die Rahmenbedingungen sind aktuell sehr schwierig. Kreditinstitute, die bei der europäischen Zentralbank Geld parken, bekommen dafür keine Guthabenzinsen, sondern müssen im Gegenteil für die Aufbewahrung sogar Geld zahlen. Soweit ist es bei uns Kleinanlegern noch nicht gekommen. Doch auch uns vergeht die Lust am Sparen. Auf Tagesgeld gibt es selbst bei den besten Anbietern kaum mehr als 0%. Würde man stattdessen in Anleihen investieren, wären mehr Zinsen möglich, aber wir laufen Gefahr, dass wir einen Kursverlust haben, wenn die Zinsen steigen. Ohne richtiges Portfoliomanagement befinden wir uns in einer gewissen Zwickmühle. Wie lange dieses Dilemma besteht kann heute keiner seriös voraussagen.

Als Beispiel:

In Japan sind die Zinsen seit 20 Jahren auf einem Niveau nahe Null. Dies deutet darauf hin, dass wir möglicherweise noch eine lange Zeit niedriger Zinsen vor uns haben. Viele Sparer warten daher sehnsüchtig auf eine Zinswende, doch an der Börse haben Hoffnung und Glaube selten Erfolg gebracht. Trotz der anhaltenden Niedrigzinsphase müssen wir jedoch nicht gänzlich auf Renditen verzichten und können unser Geld über mehrere Jahre hinweg investieren. Wie solch eine Lösung aussehen könnte, werden wir uns nun genauer anschauen:

Wie kann man das Problem lösen?

Als erstes muss man das Portfolio als Ganzes wie eine Fußballmannschaft betrachten. Nur das ganze Team kann das Spiel gewinnen und kein einzelner Spieler. Sprich: Das Team teilt sich in die Offensive, den risikobehafteten Anteil, und in die Defensive, den risikoarmen Anteil. Dabei soll der risikobehaftete Teil die Tore schießen bzw. Rendite erwirtschaften und der risikoarme Teil, unsere Verteidigung zum Werterhalt beitragen oder im Optimalfall sogar die Inflation schlagen. Am Ende macht also die richtige Aufstellung bzw. der Mix aus Anlagen ein gutes Portfolio aus. Der Sturm zum Beispiel wären Aktien, Private Equity, Hedgefonds und so weiter. Die Abwehr besteht aus Tagesgeld, Anleihen, Festgeld. Das ist die Basis einer systematischen Geldanlage. Aktuell sind die Spieler Tagesgeld und Anleihen in einer schwachen Form und wir können unseren dritten Spieler bringen: Das Festgeld, damit die Verteidigung stark genug bleibt.

Weshalb kann Festgeld heute ein stabiler Spieler unserer Viererkette sein bzw. in gemischten Anlagenportfolios? Weil er attraktive Zinsen zu einem relativ hohen Sicherheitsgrad bieten kann.

Wie kann man Festgeld effizient nutzen?

Wie das Bild schon suggeriert: Festgeld hat ein Problem, denn es ist nicht liquide. Unser Geld ist für die Vertragslaufzeit fixiert und daraus resultieren zwei größere Probleme: Zum einen bekommt man für die Laufzeit des Festgelds nicht mehr an das Geld ran, wenn man es im Notfall braucht. In der Fachsprache spricht man auch davon, dass das Geld nicht mehr liquide ist. Teilweise kann man vorzeitig kündigen, doch dann muss man einen sehr großen Abschlag in Kauf nehmen und dann würde man eigentlich einen Verlust machen. Das zweite Problem ist: Viele Anleger warten auf eine Zinswende. Doch wenn die Zinsen ansteigen und unser Geld in Festgeld gebunden ist, machen wir einen Verlust. Das schafft Unsicherheit. Das Ersparte also doch lieber auf das Tagesgeldkonto parken, um nach der Zinswende schnell reagieren zu können? Meist erweist sich das auch nicht als eine gute Lösung, denn Zinsen steigen für gewöhnlich nicht schlagartig, sondern Step by Step. Wie kann man jetzt aber das Problem lösen? Wer sichere Renditen und Flexibilität in so einem Umfeld verbinden möchte sollte daher auf eine sogenannte Treppenstrategie setzen. Worum es sich dabei handelt und wie diese funktioniert schauen wir uns jetzt einmal an.

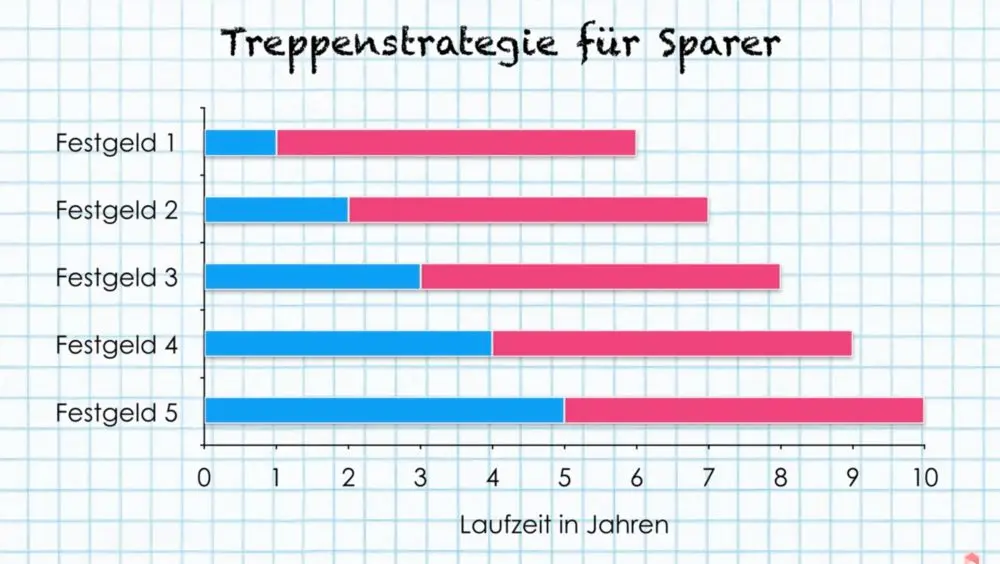

Treppenstrategie für Sparer

Die Zinstreppe bezeichnet eine Zinsstaffel mit unterschiedlichen Zinssätzen für unterschiedliche Teilbereiche des Guthabens. Hier haben wir ein Beispiel:

Ein Sparer möchte zum Beispiel 5000€ anlegen. Dann teilt er diese Summe in 5 Tranchen, jeweils 1000€. Den ersten Teil legt er zu einem Jahr an, das zweite zwei usw bis zu fünf Jahren. Das erste Festgeld läuft jetzt nach einem Jahr ab und dann legt er das Ganze wieder für 5 Jahre an. So macht er es immer weiter. Sind die Zinsen in der Zwischenzeit gestiegen erwirtschaftet das wieder angelegte Geld bereits eine bessere Rendite. Doch damit nicht genug. Steigen die Zinsen in den Folgejahren ebenfalls, wachsen Schritt für Schritt auch unsere übrigen Erträge. Zudem: Wenn 5 Jahre eine zu lange Bindung sind, kann hier auch auf maximal 3 Jahre runtergegangen werden.

Wie findet man das passende Angebot?

Wenn der Sparer die Zinstreppe optimal nutzen will wählt er für jede Laufzeit das Topangebot. Die Crux: Die Spitzenreiter wechseln je nach Laufzeit. Für die höchsten Erträge müsste der Anleger deshalb mindestens 4 Bankkonten eröffnen. Das ist natürlich ein sehr hoher Aufwand und nur bei sehr hohen Beträgen überhaupt rentabel. Doch inzwischen gibt es dafür eine sehr gute Lösung.

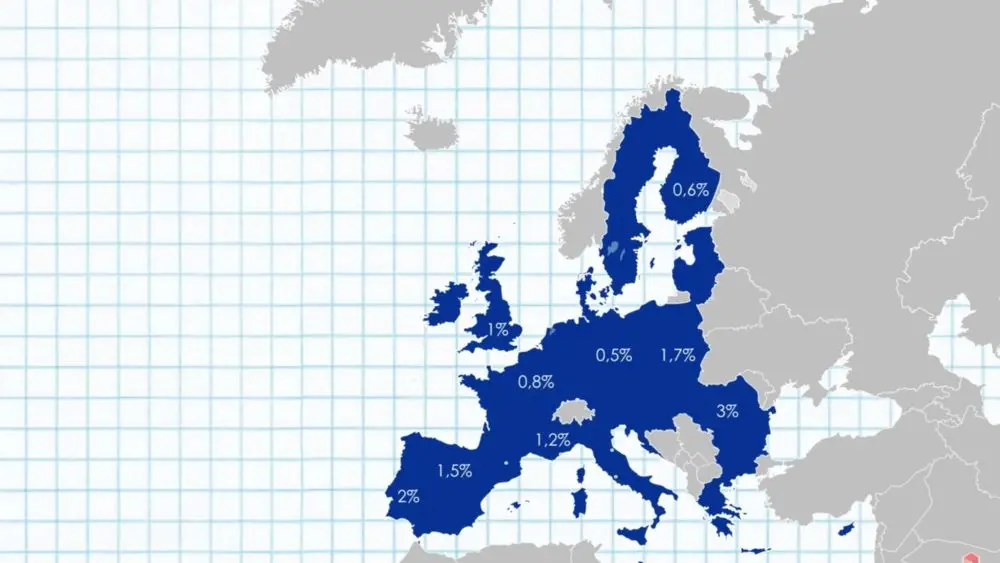

Doch was hat diese Europakarte damit zu tun?

Nun ja, ganz einfach. Die Zinsen innerhalb Europas sind teilweise extrem unterschiedlich. Warum ist das so? Zum einen, weil die Wirtschaft in vielen Ländern stärker wächst als im Vergleich zu Deutschland und somit mehr Unternehmen Kredite benötigen und die Banken natürlich einen höheren Bedarf einer Refinanzierung haben, aber auch, weil das Risiko zum Teil in diesen Ländern höher ist und dadurch ein höherer Zins gezahlt wird. Jetzt gibt es aber ein Problem: Wie kommen wir an die höheren Zinsen? Im Prinzip könnt ihr selbst dort hinreisen, ein Konto eröffnen und da stehen wir vor vielen Problemen. Eventuell ist das Ganze in einer Fremdsprache, die wir nicht verstehen. Wir hätten also keine Ahnung, was wir da eigentlich machen, und die hohen Reisekosten, wenn wir extra hinfliegen müssten. Wie kann also eine Lösung aussehen? Nun, es gibt Online-Plattformen, die uns Privatanlegern ebenfalls die Möglichkeit geben, in Festgelder im EU-Ausland zu investieren – mit attraktiven Zinsen. Durch diese Plattform müssen wir nicht mehr ins Ausland reisen, um bei der ausländischen Bank eine Spareinlage zu eröffnen, sondern können den ganzen Prozess ganz einfach von zuhause durchlaufen und die Unterlagen sogar in unserer Sprache abrufen. Mit dem Festgeldangebot kann man also sein Investmentportfolio um eine weitgehend sichere und lukrative Komponente erweitern.

Welche Plattformen gibt es?

Ich habe drei Anlageplattformen auf dem deutschen Markt ausgewählt, die wir nun vergleichen werden. Die Zinsen variieren zwischen 3% und 1%, abhängig von der Laufzeit, wobei die höchsten Zinsen bei WeltSparen zu finden sind. Die Mindestanlagesummen sind unterschiedlich: 1€ bei ZinsPilot, 1000€ bei Savedo und 2000€ bei WeltSparen, abhängig vom spezifischen Angebot.

In Bezug auf Sicherheit müssen die Partnerbanken der Plattformen gemäß EU-Richtlinien nationale Einlagesicherungen bieten, die im Insolvenzfall mindestens 100.000€ abdecken.

Die Laufzeiten der Anlagen reichen von 3 Monaten bis zu 10 Jahren. Es wird empfohlen, mit Laufzeiten ab einem Jahr zu beginnen, da das Zinsänderungsrisiko bei über fünf Jahren als hoch gilt. Eine Bindung zwischen einem und fünf Jahren ist optimal; es ist auch möglich, sich auf drei Jahre zu beschränken.

Keine der Plattformen erhebt Gebühren, da sie von den Anlagebanken finanziert werden.

Zum Schluss sei erwähnt, dass es auf einigen Plattformen Prämien gibt, die jedoch nur einen kleinen Bonus darstellen und nicht ausschlaggebend für die Anlageentscheidung sein sollten.

Was sollte man noch wissen?

Wenn wir in Festgeldangebote gehen wollen. Zunächst muss man sich mal angucken: Muss man das Festgeld kündigen, gibt es eine Kündigungsfrist, was passiert, wenn das Festgeld ausgelaufen ist? Wird es mit der gleichen Laufzeit wieder angelegt? Dort muss man mal genauer in den einzelnen Verträgen nachschauen, weil die natürlich wieder auch individuell je nach Bank sind. Dann, was natürlich auch interessant ist, Wann bekommt man die Zinszahlung? Ist das jährlich oder ist das vielleicht monatlich oder erst ganz am Ende der Laufzeit, wenn unser Geld zurückkommt. Hier muss man auch individuell nachschauen. Ein weiterer Punkt sind die Steuern, die ja in den Ländern zum Teil unterschiedlich sind. Hier gibt es auch keine einheitliche Regelung in der EU, aber hier wird geholfen, dass die Quellensteuer meistens minimiert wird bzw durch Doppelbesteuerungsabkommen nicht doppelt Steuern bezahlt werden müssen. Am Ende würde ich euch noch nahelegen, das Kleingedruckte genauer zu lesen, denn ich kann jetzt nicht jeden Punkt einzeln erzählen, weil das den Rahmen des Artikels sprengen würde.

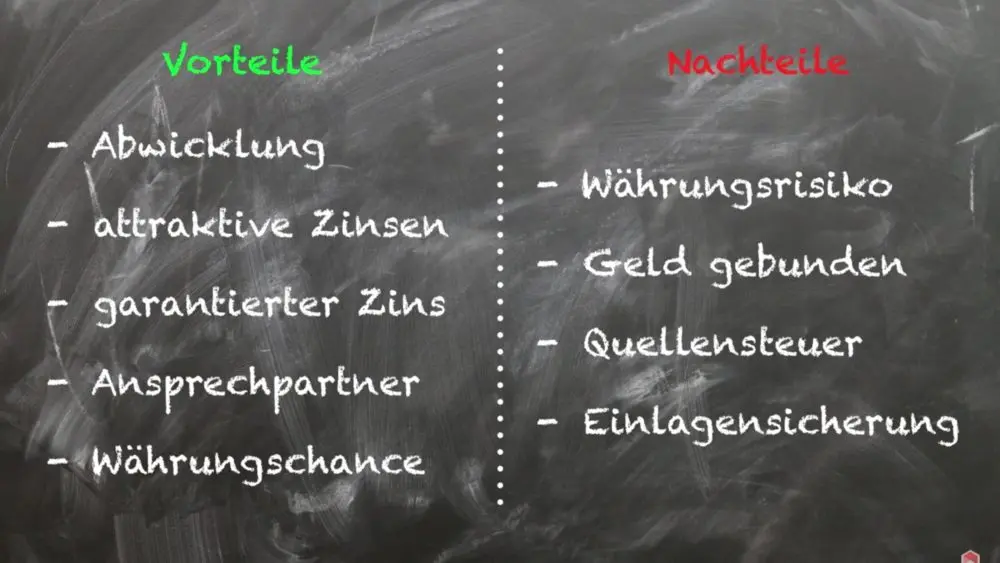

Was sind Vorteile & Nachteile?

Die Vorteile

-Die Abwicklung über eine Vergleichsplattform in deutscher Sprache, was für den einen oder anderen vielleicht schon ein K.O.Kriterium ist.

-Bessere Angebote im Vergleich zu Deutschland. Festgeld im Ausland mit einer besseren Rendite.

-der Zinssatz ist fixiert und wir müssen keine Angst haben, dass wir im Zweifelsfall Minuszinsen zahlen müssten. Man hat also eine gewisse Ruhe und muss sich nicht die ganze Zeit darum kümmern. Zudem hat man einen zentralen Ansprechpartner und kann die Plattform immer fragen. Bei Störungen wird dort auch geholfen.

-Nicht alle Festgeldangebote sind in Euro. Wir haben auch Fremdwährung, wodurch ein Potential einer Zusatzrendite entsteht, wenn die ausländische Währung aufwertet.

Die Nachteile

Ebenso ist es natürlich auch ein Negativpunkt. Wenn die Wärung nicht in Euro ist haben wir natürlich ein Währungsrisiko, wenn dir Währung an Wert verliert.

Zudem muss man sich natürlich vorstellen, dass es kein Tagesgeld, sondern gebundenes Geld ist. Sprich: Wenn wir das liquidieren wollen und das überhaupt möglich ist, müssen wir sehr große Abstriche machen, weil die sehr genau durchgerechnet sind und wir in jedem Fall einen Verlust machen, wenn wir vorzeitig kündigen.

Zuletzt gibt es noch die EU-Richtlinien. Nicht jedes Land hat diese bisher konsequent umgesetzt.

Wie sicher ist das Ganze wirklich?

Sind die Anlagen sicher? Ja oder Nein? Ein klares Jein. Nichts im Leben ist sicher, außer der Tod und die Steuern. Aber schauen wir uns das Ganze doch mal etwas genauer an.

Die Theorie

Die Einlagensicherung dient dazu, Bankkunden im Falle der Insolvenz des Finanzinstituts teilweise oder vollständig durch ein Sicherheitsfonds zu entschädigen. Denn gerade Privatanleger mit Kleinvermögen treffen plötzliche Bankinsolvenzen ziemlich hart, weil sie das Geld meistens nur auf einer Bank liegen haben.

Wie sieht die Praxis aus?

Dort heißt es: Diese rationale Einlagensicherung ist wie ein Feuerlöscher. Brennt zum Beispiel der Aschenbecher, kann man diesen Brand mit dem Anlagefonds noch relativ leicht löschen. Brennt hingegen das ganze Haus wird das wohl nichts mehr und man braucht die Feuerwehr bzw Regierung. Im Fall von Deutschland wäre das Merkel und diese müsste ihren Geldbeutel zücken und die Banken retten. Das Problem besteht also nicht nur bei den ausländischen Banken bzw Ländern, sondern auch in Deutschland, weil die Kundeneinlagen ein vielfaches höher sind als die Einlagensicherungsfonds.

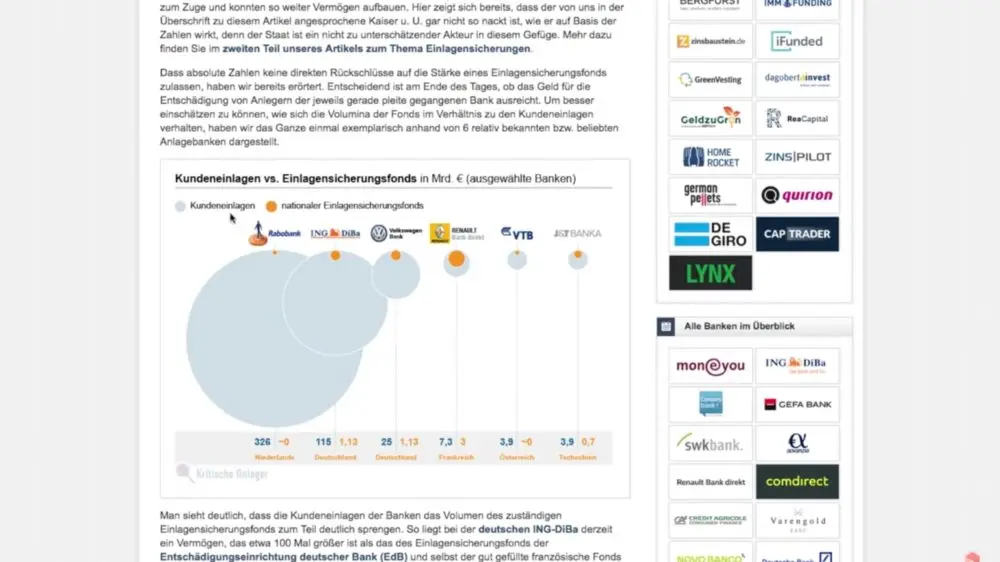

Wir sehen hier die Volumen der Einlagensicherungsfonds. Dort sieht man, das Deutschland gar nicht so groß ist, obwohl es das wirtschaftsstärkste Land in Europa ist. Im Gegensatz dazu ist Spanien viel größer. Was aber am interessantesten ist, ist sich die Grafik Kundeneinlagen vs Einlagensicherungsfonds anzuschauen:

Hier hat in Deutschland zB die INGDiBa Kundengelder von 115 Milliarden. Der größte Sicherungsfonds ist nur 1,13 Milliarden groß. Über das 100fache kleiner. Sprich: Wenn eine mittelmäßige Bank in Deutschland pleite geht, würde der Fonds bei weitem nicht ausreiche und das ganze System würde zusammenbrechen.

Warum gibt es dann diese Fonds überhaupt, wenn sie überhaupt nicht ausreichen?

Sicherheitsfonds sollen Vertrauen schaffen und verhindern, dass Menschen aus Angst vor einem Bankenrun ihr Geld abheben. Ein Bankenrun könnte das auf Vertrauen basierende System zum Einsturz bringen, denn diese Fonds sind eher als Beruhigungsmittel gedacht. Allerdings sollten wir nicht zu pessimistisch sein. Wichtiger ist es, das bestehende Risiko zu minimieren. Es gibt keine risikolose Anlage, besonders nach einer Finanzkrise. Daher ist Festgeld nur ein Teil einer breiteren Anlagestrategie.

Es ist essentiell, das Geld zu diversifizieren. Bei größeren Beträgen sollte man das Kapital auf verschiedene Festgeldanbieter verteilen und vorzugsweise in Banken oder Länder mit hohen Ratings, also AA oder besser, investieren. Nun stellt sich die Frage: Welche sind aktuell die besten Festgeldangebote?

Welches Angebot gefällt mir zurzeit am besten und warum?

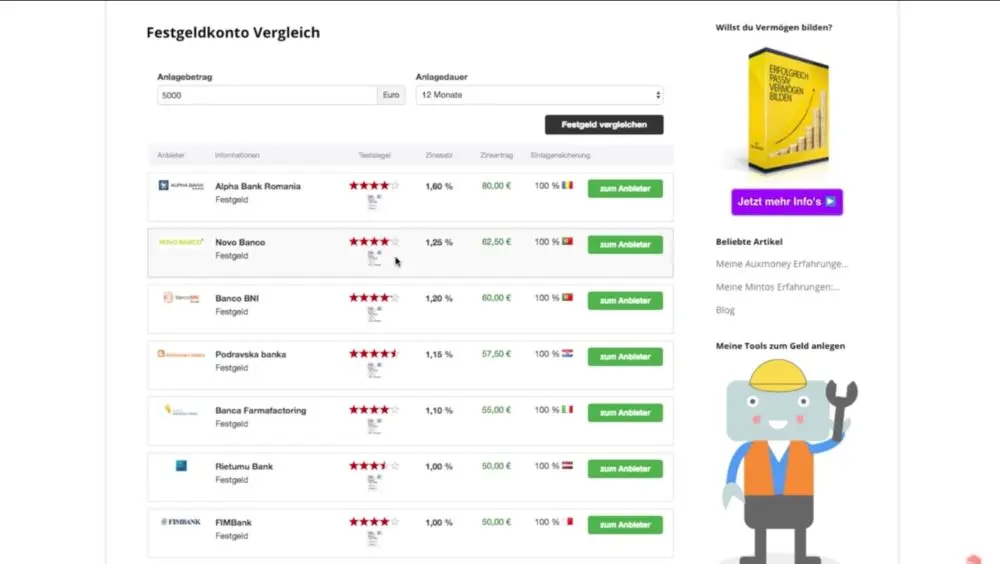

Das ist die Frage, die du dir wahrscheinlich am meisten stellst, aber das hängt natürlich davon ab, wie viel du anlegen willst und auf was für eine Laufzeit. Selbstverständlich gibt es hier keine pauschale Antwort für alle. Deshalb habe ich euch einen Vergleichsrechner, mit dem ihr schauen könnt, was für euch das beste Angebot ist, verlinkt. Schauen wir ihn uns mal kurz an.

Wir haben hier den Festgeldkontovergleich. In der ersten Zeile gebt ihr den Betrag an, den ihr anlegen möchtet, zB 5000€. Dann die Laufzeit, zB 12 Monate und drückt dann Festgeld vergleichen. Hier bekommt ihr dann die möglichen Anbieter und seht dann auch, wie das Testing ausgefallen ist, was der Zinssatz ist, was der Zinsertrag wäre für die 12 Monate und in welchem Land sich das befindet. Das wäre jetzt hier beispielsweise rumänisch.

Wer jetzt sagt, dass ihm das nicht sicher genug ist, kann natürlich auch die Anbieter aus Portugal oder Italien auswählen.

Praktische Tipps

Zum Schluss noch einige wichtige praktische Tipps, die du beachten solltest. Die Zinstreppe macht das Ganze natürlich flexibler und macht Festgeld nicht mehr so starr. Man sollte das Geld bei Möglichkeit auf mehrere Banken und verteilen, um das Risiko zu streuen. Höhere Zinsen bedeuten meistens ein niedrigeres Bankrating. Allgemein bietet Festgeld mehr Zinsen als das Festgeld und ist als Ergänzung Gesamtportfolio zu nutzen. Zum Schluss: Nichts ist risikolos in dieser Welt.

Wie gesagt, falls du das passende Festgeld suchst, dann verlinke ich dir hier noch den Vergleichsrechner, damit du für dich das passende Festgeld finden kannst.

Ansonsten, wenn du Leute kennst, denen der Artikel weiterhelfen könnte, dann hilf mir doch und teile den Artikel mit ihnen.

Wenn du Fragen hast komm gerne in die Facebook Community.

Ansonsten bleibt nur zu sagen “Invest Smart statt hart” und bis zum nächsten Mal.

- NEU: Unsere Klarna Festgeld Erfahrungen

- NEU: Weltsparen auf dem Prüfstand.