Meine ETF Analyse – 5 praktische Tipps

Heute will ich dir zeigen, wie ich meine ETFs analysiere und wie du ganz einfach eine ETF Analyse machen kannst. Nach dem Lesen des Artikels solltest du auf jeden Fall mehr Selbstvertrauen haben, um eigene Investments tätigen zu können, ohne dich dabei unsicher zu fühlen. Darum zeige ich dir ein paar praktische Tipps zur ETF Analyse, die du wissen solltest, bevor du einen ETF kaufst. Deswegen untersuchen wir heute einen DAX ETF und wollen genauer reinsehen, was dabei das Risiko ist.

Diesen Beitrag über „ETF Analyse“ kannst du dir hier auch als Video ansehen:

Die wesentlichen Anlegerinformationen

Schauen wir uns das Verkaufsprospekt mal etwas genauer an. Das kannst du dir einfach herunterladen. Das hat knapp 600 Seiten, die wir jetzt mal Step by Step durchgehen. Nein Spaß, natürlich werden wir das nicht tun. Das würde das ganze Konzept des „Keep it Simple“ völlig aus dem Rahmen sprengen. Wir bräuchten wahrscheinlich auch 10 Anwälte, 5 Mathematiker um das alles zu verstehen. Ein Kollege von mir muss das immer durchlesen, um Fehler zu prüfen. Er meint, dass da immer noch Fehler drin sind, weil es einfach zu viele Seiten sind.

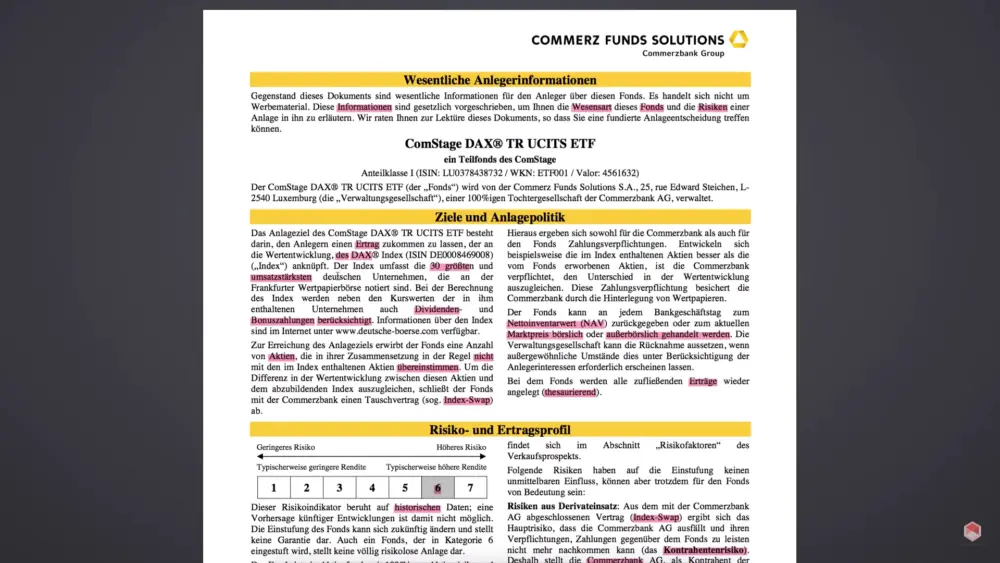

Deswegen schauen wir uns die wesentlichen Anlegerinformationen an.

In diesem PDF sind die wesentlichen Anlegerinformationen, um uns zu entscheiden, ob das der passende ETF für uns ist oder nicht. Erstmal müssen wir überlegen, was unser Ziel überhaupt ist. Ich persönlich habe z.B. den Plan, einen ETF Sparplan mit dem DAX besparen zu wollen. Dafür habe ich auch eine gewisse Strategie, die du dir hier anschauen kannst.

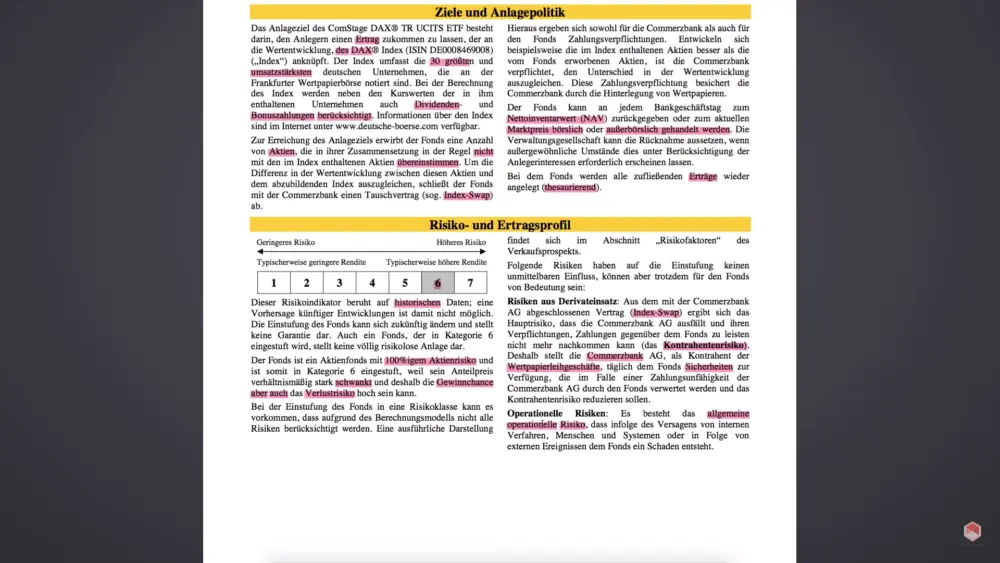

Bei meiner ETF Analyse muss ich zuallererst nachsehen, wenn ich in den DAX investieren will, ob das dieser ETF auch tut. Unter Ziele und Anlagepolitik steht, dass er in den DAX investiert, also die 30 größten und umsatzstärksten Unternehmen Deutschlands. Zusätzlich werden hier noch Dividenden und Bonuszahlungen berücksichtigt. Also genau das, was ich möchte.

Als nächstes stellt sich die Frage: Wie wird der DAX jetzt repliziert? Es werden hier nicht Aktien eigentlichen Sinne gekauft, sondern es ist ein SWAP. Was das bedeutet, habe ich in diesem Video für dich erklärt:

Ganz kurz zusammengefasst: Hier werden nicht die Aktien direkt gekauft, sondern es findet ein Tauschgeschäft mit der Commerzbank statt, wo einfach nur die Entwicklung des Index getauscht wird.

Das Dritte ist, dass der Fonds an jedem Bankgeschäftstag zurückgegeben werden kann. Das bedeutet, dass er auch liquide ist. Wir haben also keinen Fonds, aus dem wir nicht mehr rauskommen. Das ist auch sehr gut und ist mir wichtig. Ansonsten sehen wir, dass er thesaurierend ist. Also dass die Erträge, die durch die Dividenden entstehen wieder reinvestiert werden.

Zum Risiko: Wie hat sich das Risiko entwickelt bzw. was ist der mögliche Ertrag von diesem ETF? Hier sieht man, dass er Risikoklasse 6 ist, also ein sehr hohes Risiko. Das ist verbunden damit, dass es Aktien sind, in die wir investieren. So können sehr große Schwankungen und Wertverluste entstehen.

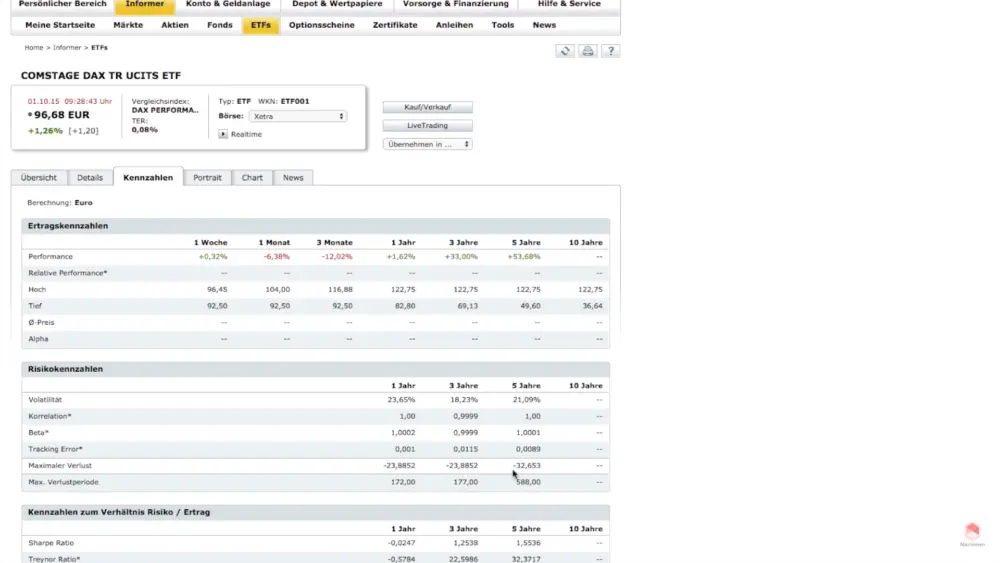

Beim Broker kann man sehen, was der maximale Verlust seit 1, 3, 5 und 10 Jahren war. Der maximale Verlust war mal 32%. Das hat er maximal verloren. Zusätzlich können wir auch sehen, was er für eine Performance gemacht hat: 53% plus in diesen 5 Jahren. So können wir ungefähr einschätzen, wie hoch unser Risiko ist. Bzw. welches Risiko zu erwarten ist aus der Historie. Das kann natürlich nicht auf die Zukunft projiziert werden.

Die Risiken

Dann haben wir Risiken aus dem Derivate Einsatz. Sprich wir haben ein Kontrahentenrisiko. Wenn unser Tauschpartner, der uns die Abbildung des Index gibt, ausfällt. Gegen diesen Ausfall sind aber Sicherheiten hinterlegt. Also die Commerzbank hat Sicherheiten in Form von Aktien hinterlegt, die bei Zahlungsausfall liquidiert werden können. Wir würden dann daraus bezahlt werden.

Hinweis

Ferner gibt es außerdem noch operationelle Risiken. Das höre ich auch immer von einem anderen Kollegen, der im Risikomanagement arbeitet. Dass irgendwelche Trader oder Systeme ausgefallen sind. Oder ein Bänker gibt mal statt 100€ dann 1.000€ ein. Dass dann teilweise der Handel ausgesetzt werden muss. Dieses menschliche Versagen ist auch immer noch ein Risiko, was man im Kopf haben muss. Auch wenn es bei ETFs sehr minimal ist, weil dort aktiv keine Menschen handeln.

Wie sieht das aus mit den Kosten?

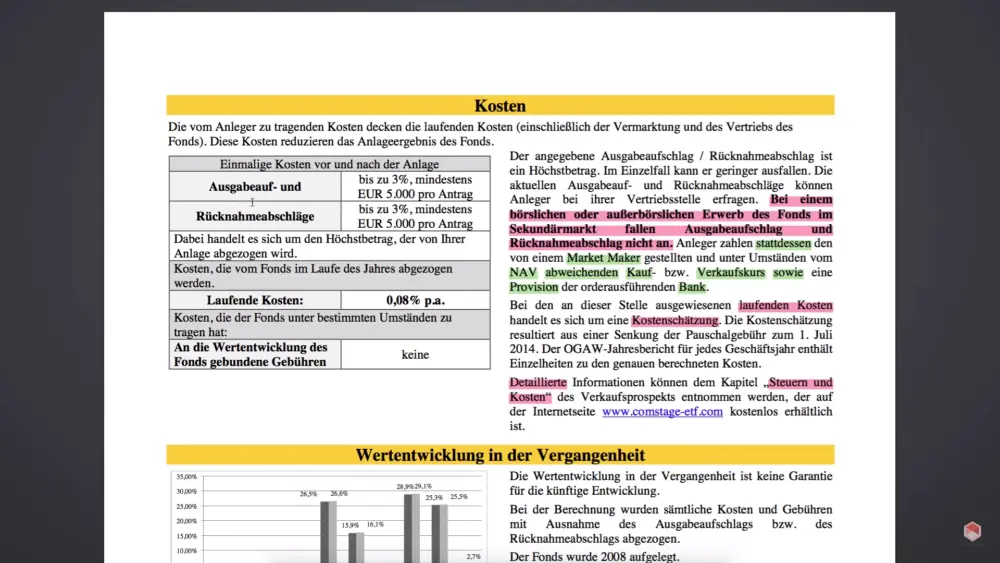

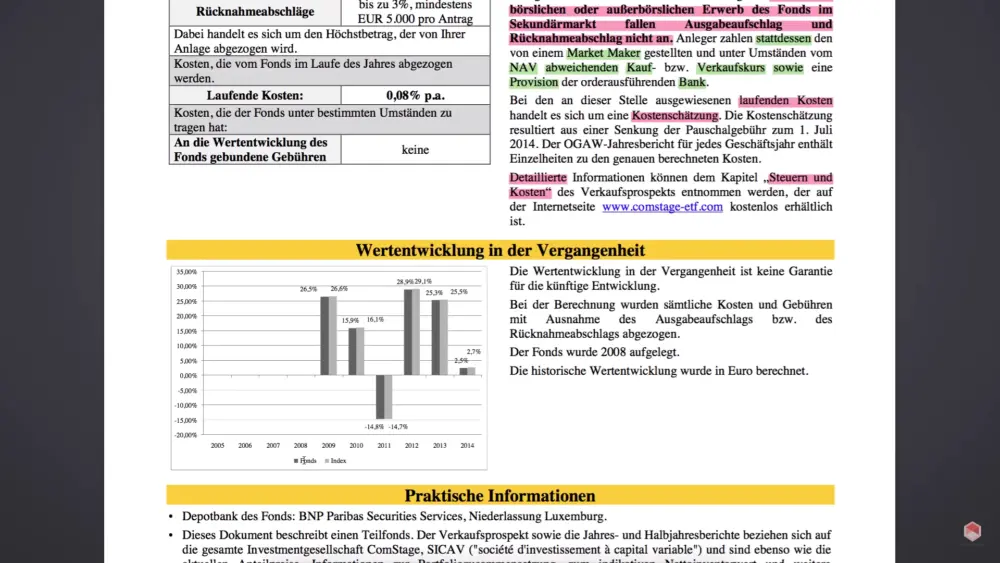

Hier steht, dass wir einen Ausgabeaufschlag haben, bzw. einen Rückgabeaufschlag von 3%. Ich hatte ja eigentlich in einem anderen Video erklärt, dass es das bei einem ETF gerade nicht gibt. Warum steht das hier trotzdem da? Diese Kosten fallen an, wenn du das über deine normale Hausbank machst und nicht über die Börse direkt. Hier steht nämlich: Bei einem börslichen oder außerbörslichen Erwerb des Fonds im Sekundärmarkt fallen kein Ausgabeaufschlag und Rücknahmeaufschlag an. Also jeder, der das über seine Hausbank kauft und diese 3% Gebühr zahlt, ist selbst schuld.

ACHTUNG

Sprich wir wollen 10.000€ investieren und davon werden 3% abgezogen. Das sind 300€ und wir investieren nur noch 9.700€. Wenn wir dann die 9.700€ direkt wieder zurückgeben wollten, würden nochmal 3% bzw. 291€ anfallen. Nehmen wir an, dass wir das innerhalb einer Minute tun würden, hätten wir nur noch 9.400€. Und das ohne irgendetwas zu machen. Darauf müssen wir aufpassen. Wir können diese Kosten umgehen, wenn wir das über die Börse kaufen.

Wie wir den ETF dann explizit kaufen und diese Gebühren nicht zahlen, zeige ich dir im nächsten Video:

Wie hoch sind jetzt die tatsächlichen Kosten?

In unserer ETF Analyse sehen wir, dass die laufenden Kosten bei 0,08% liegen. Diese werden auch TER genannt. TER steht für Total Expense Ratio, quasi die Gesamtkosten. Diese beinhalten die laufenden Kosten und sind eine Schätzung basierend auf dem letzten Jahr. Sie können sich auch ändern.

Hinweis

Was dort nicht beinhaltet ist, sind die Transaktionskosten. Es können also noch Transaktionskosten entstehen, wenn der ETF die Swap-Geschäfte tätigt. Also wenn eine Aktie beliehen oder eine Aktie gekauft wird. Wenn dort Gebühren entstehen, werden diese noch mal auf die laufenden Kosten drauf gerechnet. Es wird nicht exorbitant sein, man sollte die Kosten aber im Kopf haben.

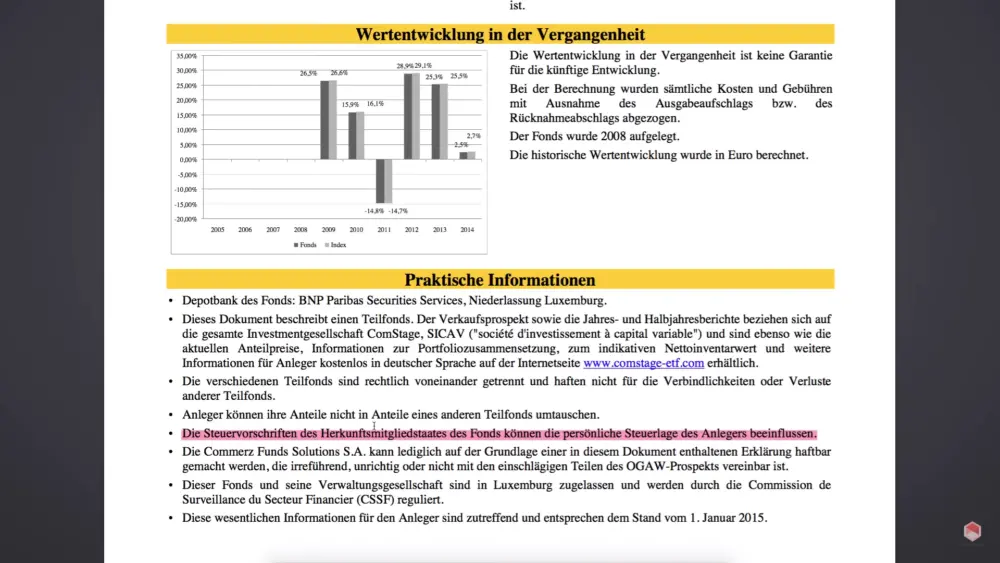

Als nächstes die Wertentwicklung in der Vergangenheit. Wie wurde denn der DAX abgebildet? Hat der ETF es geschafft, ihn gut abzubilden? Oder gab es dabei einen sog. Tracking Error. 26,5% hat unser Fonds als Rendite erwirtschaftet und der Index 26,6%. Der Tracking Error beträgt demnach 0,1%. Auch wenn der ETF synthetisch erzeugt wird, gibt es immer kleine Errors. Jedoch sind sie so nah wie möglich dran. Wichtig ist dabei zu wissen, dass die Wertentwicklung in der Vergangenheit keine Garantie für zukünftige Entwicklung ist. Man kann nicht auf die Zukunft schließen.

Die Steuervorschriften

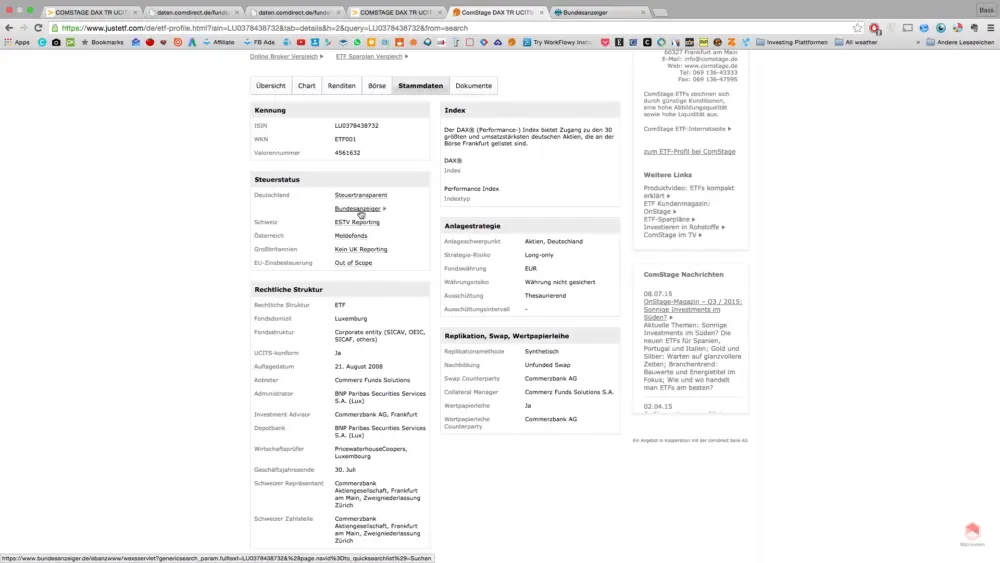

Dieser ETF ist thesaurierend. Er behält die Gewinne ein und ist in Luxemburg beheimatet. Jetzt ist es so, dass wir hier aufpassen müssen. Da es zu Problemen kommen kann, wenn die Dividenden nicht versteuert werden. Dass sie quasi doppelt besteuert werden. Aber hier ist es nicht so, weil alle ETFs der Comdirect steuertransparent sind. Sie geben die Daten direkt an den Fiskus weiter und wir haben damit keine Probleme. Das kannst du auch auf justETF sehen.

Hier kannst du sehen, dass der ETF steuertransparent ist. Was bedeutet das? Der ETF gibt alles ordnungsgemäß weiter und uns entsteht kein Steuernachteil.

Hol dir hier dein kostenloses Bankkonto für dein Smartphone*

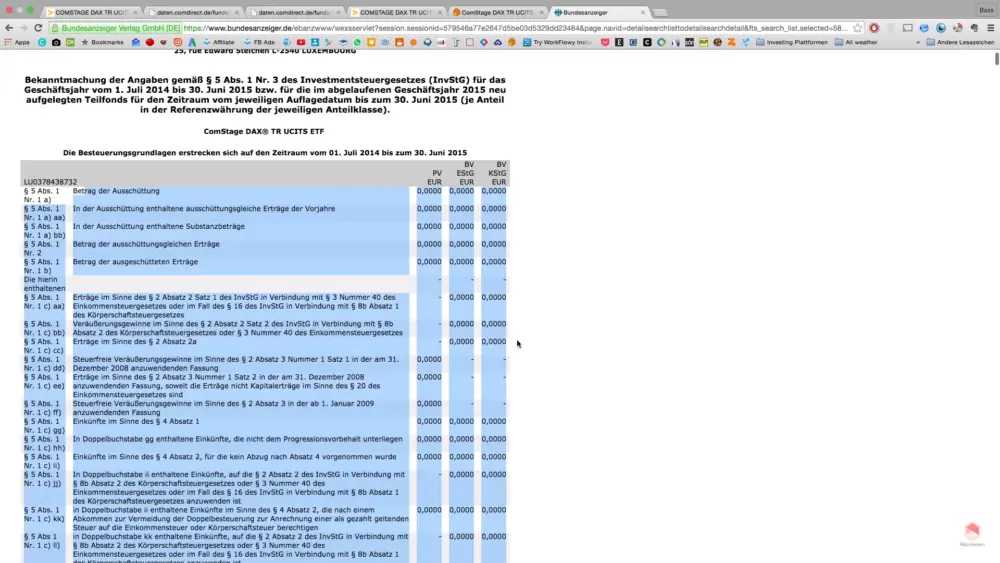

Man könnte jetzt im Bundesanzeiger noch genauer nachschauen. Dort gehen wir auf die Bekanntmachung des letzten Jahres für das Geschäftsjahr. Dort sehen wir schon, dass der Comstage DAX ETF keine Betragausschüttung hat und wir damit keine Probleme haben. Generell noch der Hinweis, ich bin kein Steuerberater und kann hier nicht alles rechtssicher machen. Bei Fragen kannst du die Depotbank immer fragen, die hilft dir gerne dabei.

So funktioniert bei mir die ETF Analyse. Du kannst das jetzt einfach mit deinen eigenen ETFs nachmachen. Welche Tipps hast du zur ETF Analyse? Schreib mir das gerne in die Kommentare!