Wie ich meinen Vermögensaufbau mit p2p Lending automatisiert habe!

Heute will ich dir zeigen, wie ich meinen Vermögensaufbau mit P2P Lending automatisiert habe und warum du dies auch tun solltest. Außerdem verrate ich dir meine Top 3 P2P Lending Plattformen.

Du kannst dir diesen Artikel über „p2p Lending“ hier auch als Video ansehen:

Meine Top-Empfehlungen zum Artikel für dich:

Warum solltest du deine Finanzen mit P2P Lending automatisieren?

Weil aus etwas sehr Kleinem auch etwas sehr Großes werden kann. Durch das Automatisieren von Gewohnheiten und Strategien nutzt du Verhaltensweisen, die erfolgreiche Anleger bereits lange nutzen, um ein Vermögen aufzubauen. Du musst nicht immer wieder selbst aktiv die Entscheidung treffen, ob du investierst oder nicht, sondern es wird automatisch für dich gemacht.

Denn mit dieser aktiven Entscheidung tun sich so gut wie alle Menschen ziemlich schwer. Deshalb müssen wir uns die modernen Möglichkeiten zunutze machen und unsere Finanzen automatisieren. Wodurch wir nicht nur erfolgreicher sind, sondern auch jede Menge Zeit sparen können. Also, wie habe ich meine Finanzen mit P2P Lending automatisiert?

Ich zeige dir erst kurz die Theorie, wie ich es aufgebaut habe. Danach schauen wir uns in der Praxis auf einer P2P Plattform an, welche Einstellungen ich gewählt habe und wie es funktioniert.

Wie sieht der Ablauf von P2P Lending aus?

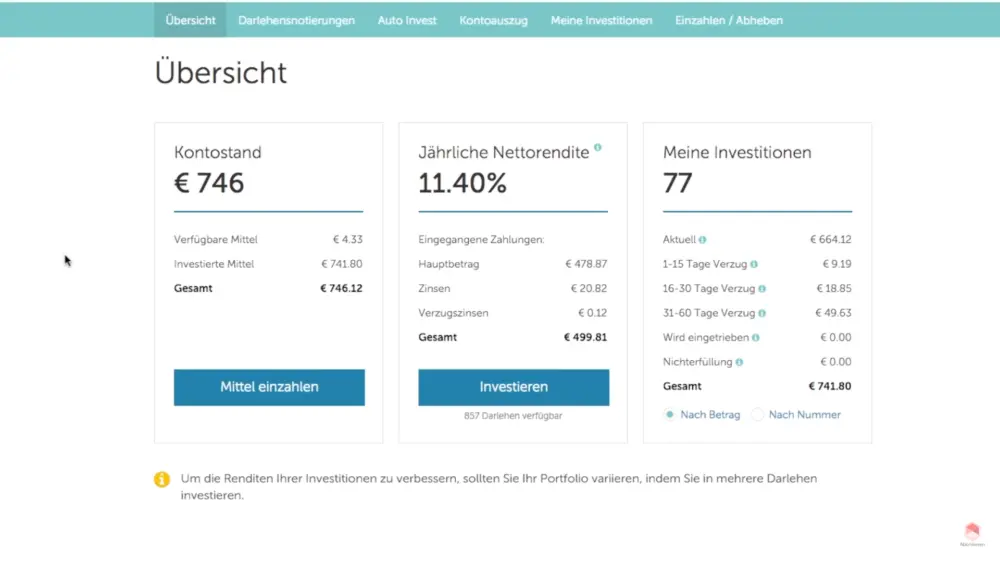

Zum ersten jeden Monats habe ich einen Dauerauftrag bei meiner Bank eingestellt, bei dem ich 50€ auf die jeweilige Plattform überweise. Auf der P2P Lending Plattform nutze ich dann das Autoinvest nach bestimmten Kriterien mit kurz- und langfristigen Laufzeiten. Die monatlichen Rückzahlungen aus Zins und Anteil des Kredits werden dann wieder automatisch reinvestiert. So kann ich meine Rendite maximieren und mir den Zinseszins zunutze machen.

Mehr zum Zinseszins erfährst du anhand unseres Talerbox Zinseszinsrechners.

Die Praxis des P2P Lendings anhand des Beispiels Mintos

Step 1 wäre jetzt gewesen, am ersten des Monats oder Anfang des Monats einen Dauerauftrag zu Mintos einzurichten. Step 2 wäre jetzt auf der Plattform nicht manuell zu investieren, sondern automatisieren mit dem Autoinvest.

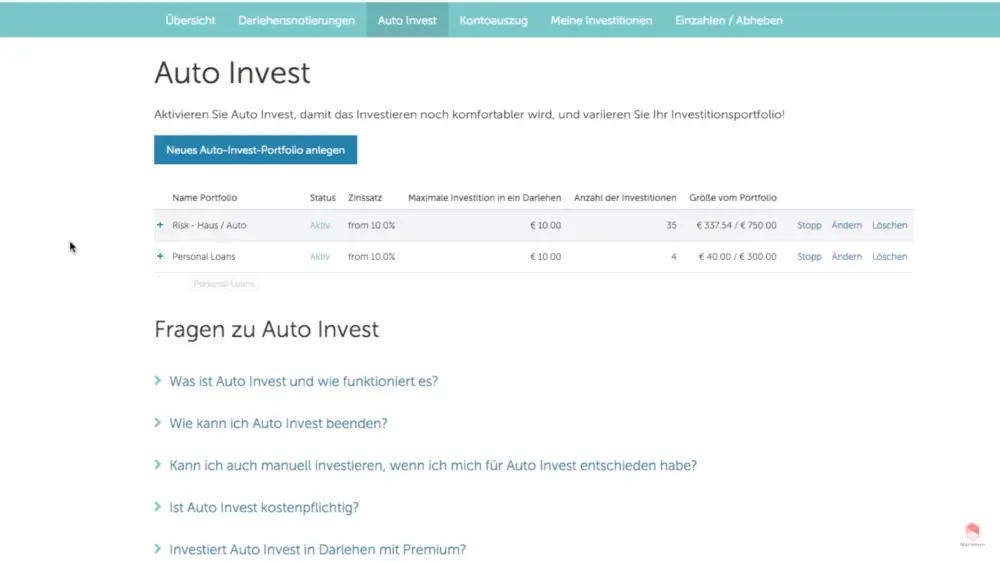

Wie du siehst, habe ich zwei Kriterien aufgesetzt. Einmal Risk – Haus/Auto und einmal Personal Loans. Der größte Unterschied daran ist eigentlich, dass das es bei Risk – Haus/Auto längere Laufzeiten bis 36 Monate gibt. Die Personal Loans sind immer nur ein bis drei Monate lang. Bevor ich dir meine Einstellung zeige, demonstriere ich dir kurz, wie du ein eigenes Autoinvest aufsetzen kannst und was du dabei beachten musst.

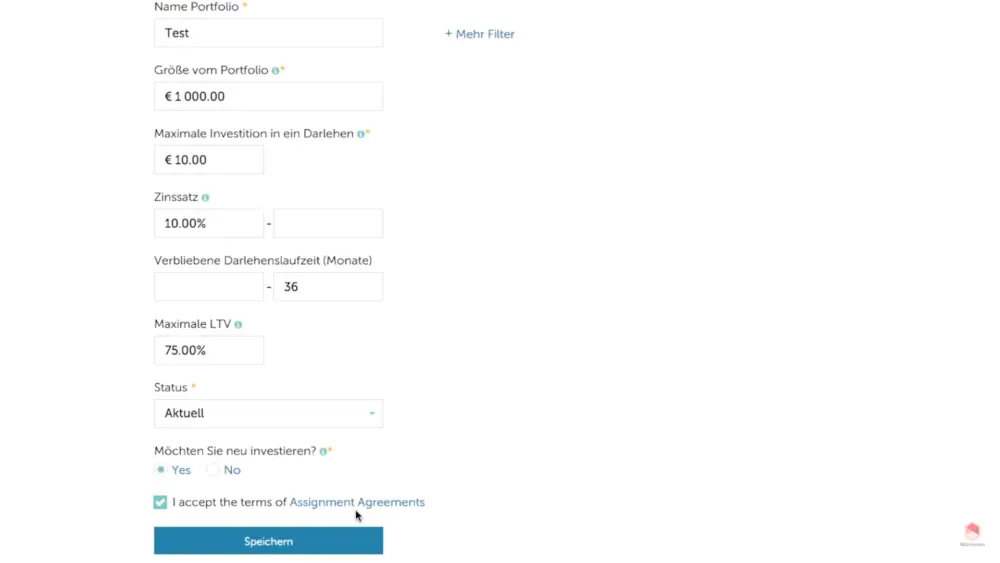

Du legst eigentlich nur ein neues Auto-Invest-Portfolio an. Name des Portfolios, Größe des Portfolios bzw. die Größe in Geld (hier als Beispiel 1.000€). Dann die maximale Investition des einzelnen Darlehens. Das Minimum liegt hier bei 10€. Ich würde hier maximal 0,5-1% des gesamten Vermögens auf dieser P2P Plattform investieren. Zinssatz kannst du frei wählen, da würde ich persönlich einen etwas höheren nehmen, weil mit steigendem Zins auch das Risiko steigt. Verbleibende Restlaufzeiten bei Personal Loans würde ich auf drei Monate setzen, sie gehen sowieso nur 1-3 Monate.

Talerbox Tipp

Generell würde ich das Maximum auf 36 Monate begrenzen. Denn wenn die Zinssätze sich ändern, dann ändern sie sich auch auf der Plattform. Der zweite Punkt wäre, dass man mit längeren Laufzeiten auch eine ungewissere Zukunft hat. Deswegen ist 36 Monate für mich das Maximum.

LTV heißt Loan to Value, das ist ein Beleihungswert. Wenn man besicherte Kredite für eine 100.000€ Immobilie aufnimmt und einen Kredit für 60.000 aufnimmt, dann ist der Beleihungssatz 60%. Ich gehe hier immer auf ein Maximum von 75%. Status aktuell heißt, die Kredite sind nicht im Verzug. Man könnte auch “Im Verzug” wählen. Ich möchte aber nur Kredite, die noch kein Verzug haben.

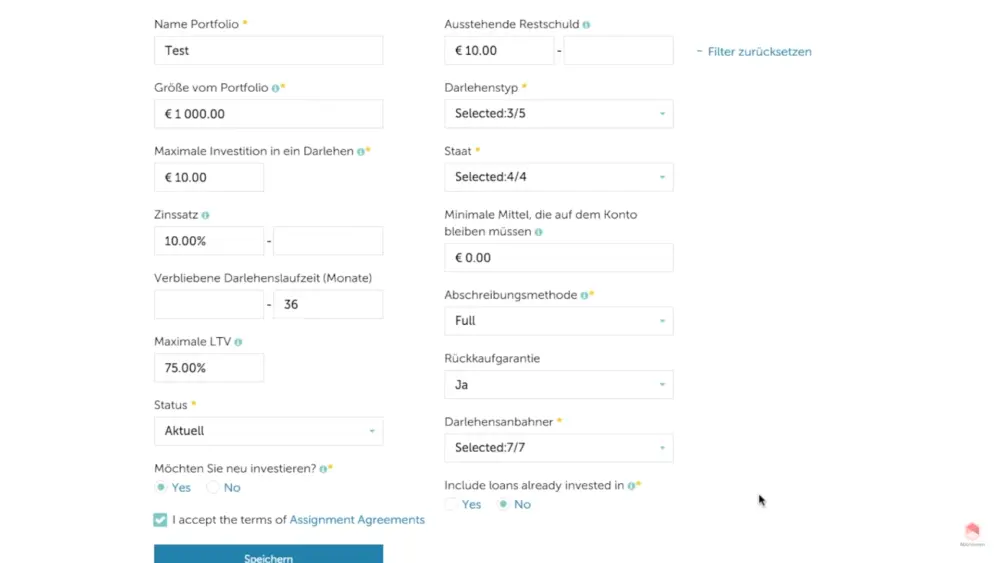

Auch die ausstehende Restschuld kann man eingrenzen. Ob man in bestimmte Größen investieren möchte. Also die Personal Loans sind etwas kleiner als ein Kredit für ein großes Unternehmen. Ich mache hier 10, das ist aber nicht wirklich relevant.

Darlehenstypen kannst du auch auswählen. Ich investiere z.B. nicht in Geschäftskredite und Factoring, weil diese mir zu lang sind. Außerdem habe ich dort zu wenige Informationen über die jeweilige Company. Bei Staaten lasse ich alle drinnen, da sie alle für mich interessant sind.

Talerbox Tipp

Der minimale Betrag, der auf dem Konto verbleiben muss ist bei mir bei 0, weil ich komplett investiert sein möchte, um die meiste Rendite daraus zu machen.

Als Abschreibungsmethode wähle ich nur Full. D.h. der Kredit wird über die Laufzeit anteilig zzgl. Zins zurückgezahlt. Partiell bedeutet, dass der Kredit in Schritten zurückgezahlt wird und nur die Zinsen vorrangig sind. Oder nur Zinsen gezahlt werden und ganz am Ende der Laufzeit der Kredit zurückgezahlt wird. Ich gehe hier lieber Full, damit ich das Risiko schnell abbauen kann.

Rückkaufgarantien, die sog. Backed Loans (gesicherte Kredite) bedeuten folgendes: Der jeweilige Anbieter gibt eine Rückkaufgarantie, wenn ein Verzug von 60+ Tagen eintritt. Dann gibt es noch die verschiedenen Darlehensanbieter, die dann von den Private Loans über Geschäftskredite bis zum Factoring alles vergeben können. Da lass ich alle drin, weil ich die Kriterien vorher schon abgesteckt habe. „Included Loans already invested in“ auf Nein. Also ich möchte nicht doppelt in Kredite investieren, ich will ja mein Risiko möglichst splitten.

Also wird es mir nichts bringen, wenn ich in einen Kredit 10 mal investiere. Das würde ein Klumpenrisiko bedeuten. Jetzt drückt man einfach nur auf Speichern und Aktivieren. Schon beginnt das Ganze automatisiert zu laufen.

Meine Top 3 Plattformen für P2P Lending

Mintos ist meine Lieblingsplattform*, weil es dort viele Kreditprojekte am Markt zu guten Zinsen gibt. Twino* ist ein bisschen das Pendant zu Mintos, weil es auch Litauen beheimatet ist. Zusätzlich nutze ich auch noch Lendico*, den deutschen Anbieter, für eine breitere Diversifikation. So bin ich auch im deutschen Markt drin.

Warum jetzt drei p2p Lending Plattformen für P2P Kredite? Das A und O für den langfristigen Erfolg ist eine strategische Vermögensaufteilung. Deswegen sollte man sein Geld immer auf mehrere Plattformen aufteilen und nie zu 100% in eine P2P Plattform. Auch wenn die Plattformen gut abgesichert sind. Wenn diese pleite gehen sollten, so stehen dahinter noch Abwickler und Banken. So möchte ich nie 100% in eine P2P Plattform investiert sein und volles Risiko gehen.

Ich bin da lieber etwas vorsichtiger, denn ich möchte nicht alles mit P2P Krediten verlieren. Die Plattformen Mintos und Lendico habe ich bereits schon mal auf Youtube vorgestellt. Für Twino werde ich das auch noch tun, möchte vorher aber noch mehr die Plattform testen. Zusätzlich werde ich noch weitere europäische P2P Plattformen testen, die für uns als Privatanleger interessant sein könnten.

Welche Plattformen nutzt du für P2P Lending? Welche Erfahrungen hast du bereits gemacht? Schreib mir das doch gerne in die Kommentare!