Immobilien vs Aktien: Wie baut man besser Vermögen auf?

Soll ich mir eine Wohnung kaufen und diese dann vermieten, um damit Geld zu verdienen? Oder soll ich mein Geld an der Börse investieren und Aktien kaufen? Was bringt mir mehr Geld und Vermögen? Immobilien vs Aktien? Diese Fragen stellen sich viele Investoren. Was ist dabei die beste langfristige Anlageform, um für dich „einfach“ Vermögen aufzubauen und dabei möglichst entspannt fürs Alter vorzusorgen? Heute schauen wir uns das einmal genauer an, ob die Börse die bessere Geldanlage ist oder eben der Klassiker Immobilien.

Diesen Beitrag über „Immobilien vs Aktien“ kannst du dir hier auch als Video ansehen:

Einfach in Immobilien investieren mit wenig Kapital:

Kostenloses Exporo Konto eröffnen und mit dem Exporo Gutscheincode “58272” bis zu 200 € Bonus sichern

Die Vermögenstricks des Robert Kiyosaki

Jeder kann reich werden, sagt Robert Kiyosaki. Er ist nicht nur der Autor des Bestsellers „Rich Dad, Poor Dad“. Viele denken, er sei nur durch sein Buch reich geworden. Er konnte es aber vor allem durch Immobilien reich werden. Dabei ging er äußerst kreativ vor. Er kaufte beispielsweise ein Haus, welches einst 100.000 $ gekostet hatte und jetzt bei 75.000 $ lag.

Er kaufte es jedoch nicht beim Makler, sondern direkt beim Insolvenzverwalter bzw. direkt auf der Treppe vor dem Gerichtsgebäude. Dort ergatterte er besagtes Haus für 20.000 $. Er lieh sich 2.000 $ von einem Freund für 90 Tage plus 200 $ Zinsen. Er übergab einem Anwalt den Bankscheck als Anzahlung für das Haus. Anschließend verfasste er eine Anzeige in der Zeitung und bot das Haus, welches eigentlich 75.000 $ wert war, für 60.000 $ ohne Anzahlung an. Zuzüglich verlangte er vom Käufer eine Bearbeitungsgebühr von 2.500 $. So machte er innerhalb von fünf Stunden ca. 40.000 $ Gewinn.

Aktien oder Immobilien — Die Wertentwicklung

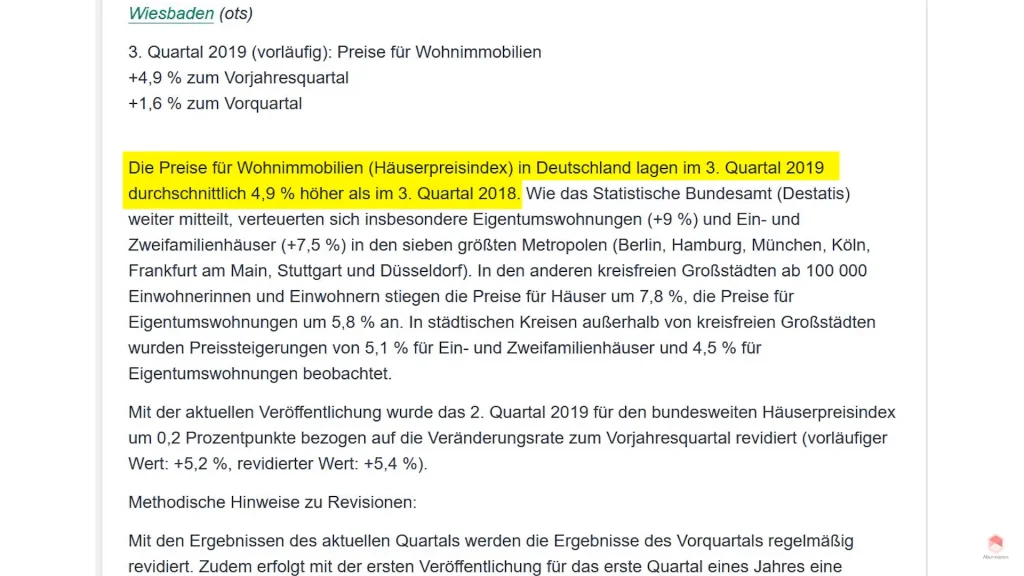

Schauen wir uns die Wertentwicklung von Aktien und Immobilien in der Vergangenheit an. Der Preistrend auf dem Immobilienmarkt kennt grob gesagt nur eine Richtung: nach oben. In München stieg der Preis für Immobilien seit 2009 um 153 %. Seit 1990 hat sich der Preis für Eigenheime und Grundstücke um 137 % mehr als verdoppelt. Laut Statistischem Bundesamt ging es vom dritten Quartal 2018 bis zum dritten Quartal 2019 um 4,9 % nach oben. Im zweiten Quartal 2019 waren es noch drei Prozent Anstieg. In Deutschland erwarten die Experten bis 2025 und darüber hinaus eine Steigerung der Preise.

Hier siehst du z.B. die klassischen Tech-Werte seit 2000. Wer z.B. Amazon seit 2000 im Depot hat, erzielte einen Kursgewinn von ca. 2.600 %.

Wer z.B. den Trend des Streamings früh erkannt hat, lag mit einem Investment in Netflix goldrichtig. 7.827 % legte die Aktie innerhalb der letzten 10 Jahre zu. Das sind allerdings nur die Top-Werte.

Doch was bringen die Asset-Klassen im Durchschnitt auf die Waage? Die Universität Bonn fand in einer Studie heraus, dass Immobilien langfristig eine bessere Rendite als Aktien aufweisen. So wurden 16 Industrieländer untersucht. Dabei erreichten Immobilien eine durchschnittliche Rendite von 8,7 % vor den Aktien mit 7,8 %. Doch diese Zahlen sind schwer miteinander zu vergleichen, da viele Faktoren wie Kapital, Volatilität oder Sicherheit eine große Rolle spielen.

Hinweis

Auch kommt es immer ganz darauf an, welche Aktien und Immobilien für den Vergleich herangezogen werden. Investierst du jetzt in Amazon oder in eine Immobilie in Berlin, gibt es möglicherweise nicht mehr ganz so viele Anbieter. Wie viel bringt mir mein Investment also am Ende ein? Nun ja, das lässt sich bei beiden nicht genau voraussagen und ist ein bisschen von den vorher genannten Faktoren abhängig.

Wie überhaupt anfangen mit Aktien oder Immobilien?

Doch wo überhaupt anfangen? Ein guter Grundsatz egal — ob für Aktien oder Immobilien — ist: kenne den Markt. Blindlings ein Haus oder eine Aktie zu kaufen geht in den meisten Fällen nicht gut aus. Beides bedarf einer organisierten Recherche. Miete, Wertsteigerung oder der Verlust sind stark vom Standort abhängig.

Bei den Aktien ist die Richtlinie der aktuelle Börsenwert und die Wirtschaft. Gab es Schwankungen oder äußerliche Umstände, die für die Qualität sorgen könnten. Welche Unternehmen haben eine starke Performance oder auch Zukunftsaussichten?

So ist es z.B. möglich, dass sich die Lage deiner Immobilie verschlechtert. Oder durch äußere oder innere Umstände verschuldet eine Sanierung ansteht. In jedem Fall sollte hier eine Rücklage für solche Schäden vorhanden sein.

Aber auch Gesetzesänderungen könnten zum Problem werden. Bestes Beispiel hierfür ist aktuell der Mietendeckel in Berlin: Man kann die Miete nicht mehr ohne einen Grund beliebig erhöhen. Zusätzlich ist das Klumpenrisiko bei einer Immobilie etwas höher als bei Aktien. Dieses Risiko kann man steuern und minimieren, je mehr man von beiden besitzt. Klar kannst du dir mehrere Immobilien kaufen, aber das geht nicht von heute auf morgen und bedarf heutzutage mehr Aufwand als bei Aktien.

Auf der anderen Seite muss man sich für Aktien ebenfalls Zeit nehmen. Vorher solltest du Bilanzen, Management, Zukunftspläne sowie Investitionen des Unternehmens genau analysieren. Sprich eine feste Strategie haben. Das kann sehr spannend sein, fordert im Detail sehr viel Zeit, wenn du das aktiv machst. Investiert man in sein Lieblingsunternehmen, so ist man vielleicht sehr stark an seine Aktie gebunden.

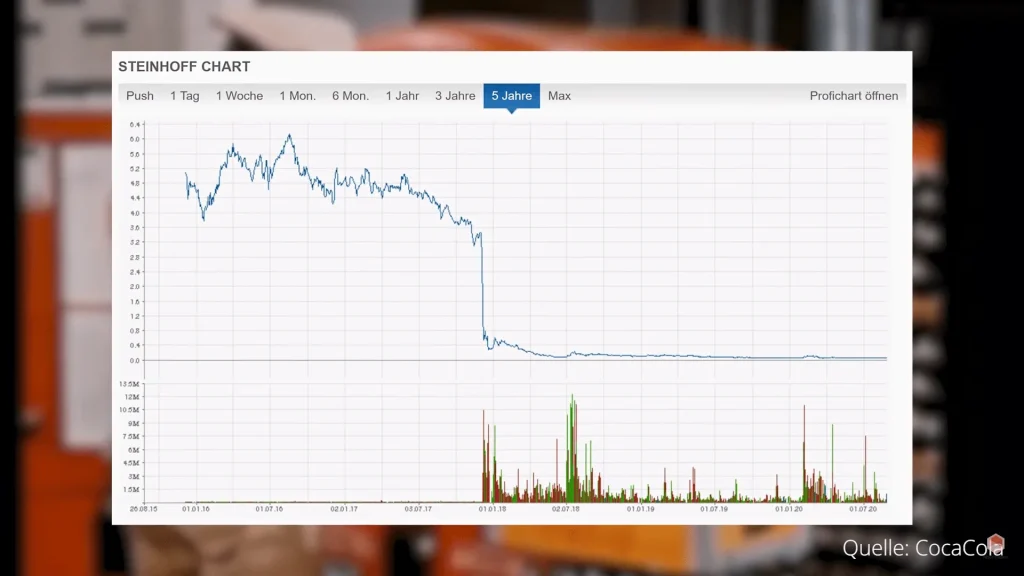

Auch Aktien können mal in den Keller gehen und bergen immer die Gefahr eines starken Verlustes. Da eine Insolvenz oder ein Einbruch des Unternehmens nie ganz ausgeschlossen ist, sollte man also nie alles auf ein Pferd setzen. Daher musst du dir die Frage stellen, ob du mit diesen Kursschwankungen umgehen kannst? Kannst du dein Portfolio auch am Boden sehen?

Warren Buffett sagt: Kaufe nie eine Aktie, wenn du nicht damit leben kannst, dass sich der Kurs halbiert. Für ein langfristiges Investment wäre es tödlich, die Investition mit Verlust unter Panik und Angst zu verkaufen. Eine Immobilie in einem Crash ist man nicht so schnell los. Dies ist ein Vor- und Nachteil zugleich, denn wenn du schnell Geld benötigst, könntest du das theoretisch mit Aktien retten, während die Immobilie kurzfristig etwas schwieriger ist.

Man kann also noch ewig Argumente für und gegen Immobilien vs Aktien bringen. Stellen wir jedoch, mal die Vor- und Nachteile gegenüber, damit du konkret für dich vergleichen kannst.

Immobilien vs Aktien – Die Vor- und Nachteile

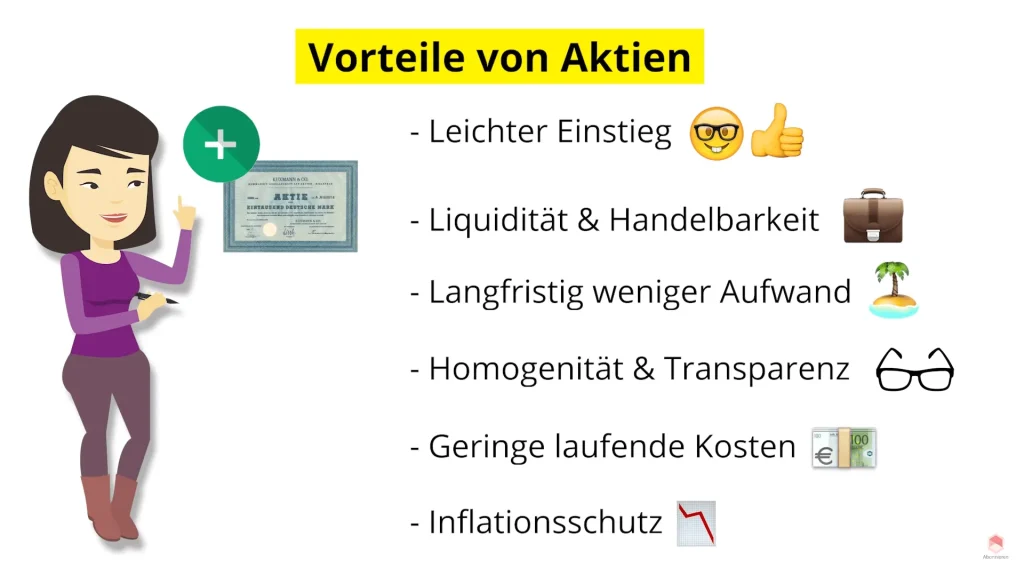

Vorteile von Aktien

- Es ist ein relativ leichter Einstieg möglich, man braucht nur sehr geringes Kapital.

- Sehr schön ist auch die Liquidität und Handelbarkeit, also eine flexible Investitionssumme.

- Langfristig gesehen hat man relativ wenig Aufwand, wenn man dann erstmal die Recherche gemacht hat und seine Strategie hat. Am Anfang hat man den Aufwand natürlich trotzdem.

- Homogenität und Transparenz sind sehr gut gegeben.

- Man hat geringe laufende Kosten. Bei Aktien gibt es eigentlich keine laufenden Kosten wie beispielsweise bei ETFs mit der TER.

- Aktien funktionieren auch gut als Inflationsschutz.

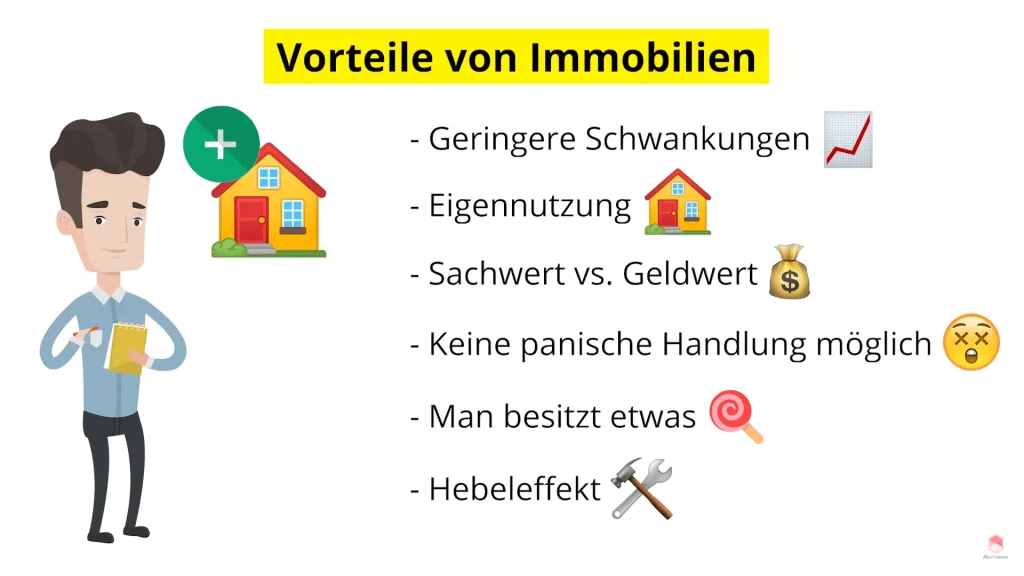

Vorteile von Immobilien

- Geringe Schwankungen im Wert, den man wirklich sieht. Im Detail aber dennoch schwankungsbehaftet.

- Die Möglichkeit der Eigennutzung ist gerade bei steigenden Mieten sehr schön.

- Sach- vs. Geldwert: Der Inflationsschutz ist besser, als wenn man es nur auf ein Sparkonto geben würde.

- Es sind kaum panische Handlungen möglich. Immobilien wird man nicht so schnell los.

- Man besitzt etwas, was emotional sehr befriedigend sein kann.

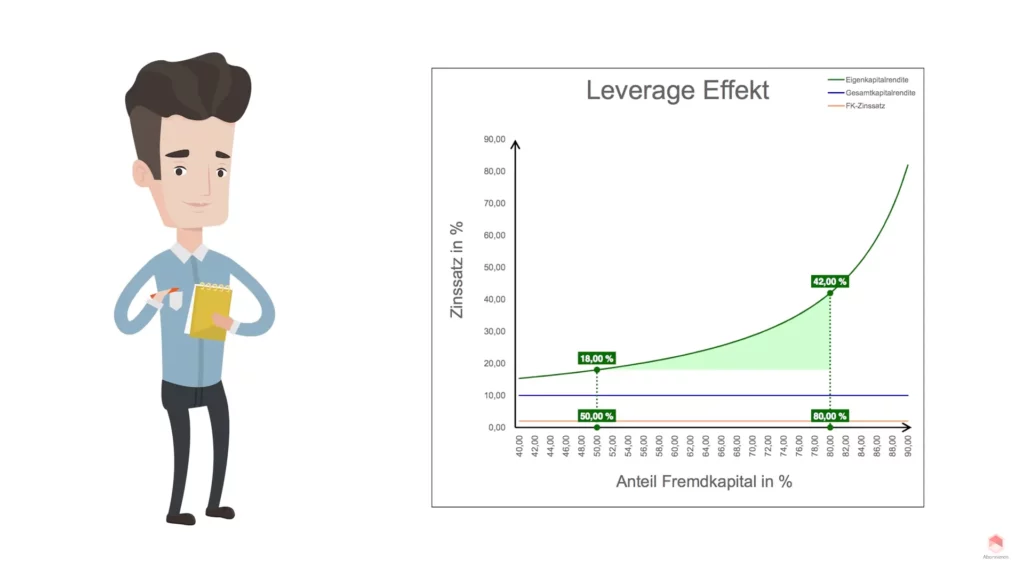

- Der größte Vorteil ist der sog. Hebeleffekt.

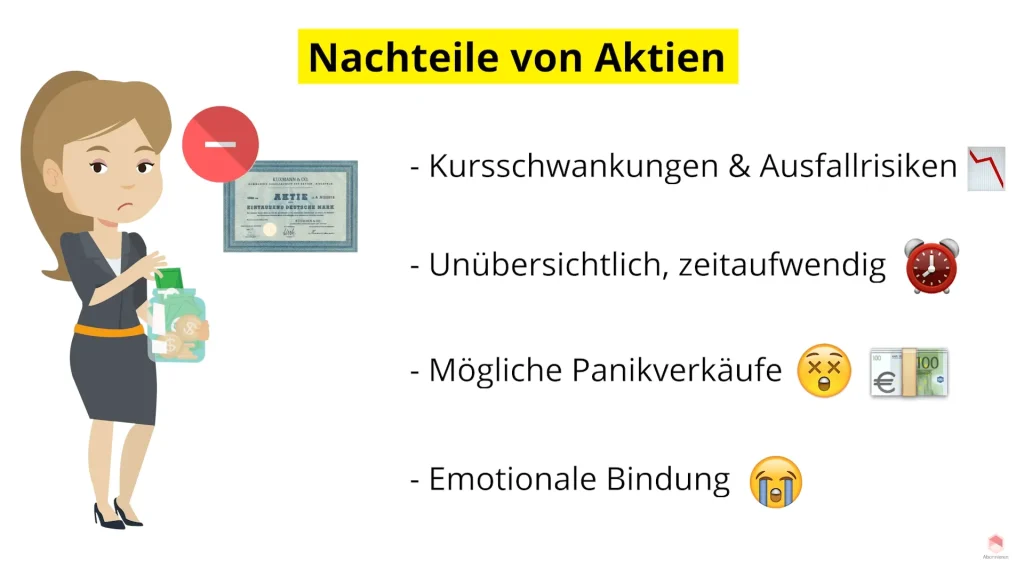

Nachteile Aktien

- Kurschwankungen und Ausfallrisiken können auftreten.

- Eine unübersichtliche, große Auswahl, die mit großem Zeitaufwand verbunden ist.

- Es kann sehr schnell zu Panikverkäufen kommen, wenn man sein Portfolio einbrechen sieht.

- Die emotionale Bindung an einzelne Aktien.

Nachteile von Immobilien

- Teilweise ist hohes Kapital nötig.

- Mangelnde Mobilität wird den Immobilien immer ein bisschen vorgeworfen. Man hat sein Kapital gebunden.

- Gesetzliche Änderungen stehen auch immer auf dem Zettel.

- Die Möglichkeit des Leerstandes. Nicht immer wird die Immobilie vermietet sein.

- Klumpenrisiko: Man hat eine geringe Diversifikation und mangelnde Mobilität.

- Die Nebenkosten sind nicht zu vernachlässigen.

- Ein hoher Kauf oder Vermietungsaufwand. Das kann mit einer Immobiliengesellschaft einfacher sein.

Wie investierst du in Aktien oder Immobilien?

Wie schwer oder wie leicht ist es jetzt, in Aktien oder Immobilien zu investieren? Im Grunde ist ein Depot für Aktien schnell eröffnet. Wenige Klicks und gegebenenfalls noch ein Video-Ident-Verfahren. Schon kann man loslegen und Aktien kaufen. Um eine Immobilie zu kaufen, braucht man hingegen etwas mehr Kapital. Zusätzlich einen Notar, einen Eintrag ins Grundbuch und viel Verwaltung. Dazu noch die Kosten.

Viele denken, dass man ein Kapital von mindestens 250.000 € als Immobilienanfänger benötigt. Das ist nicht wirklich korrekt, denn als Anleger kann man hier den sogenannten Hebeleffekt nutzen. Kurz gesagt bedeutet das, dass der Großteil der Anlage über einen Kredit als Fremdkapital finanziert wird. Je mehr Eigenkapital man einbringt, desto weniger Zinsen zahlt man auf den Kredit. Die Immobilie sollte am Ende nach allen Einnahmen abzüglich der Kosten, also dem Kredit und der Tilgung, einen positiven Cashflow haben, um ein Renditeobjekt zu sein.

Immobilien vs Aktien – Was bringt nach 30 Jahren mehr Kapital?

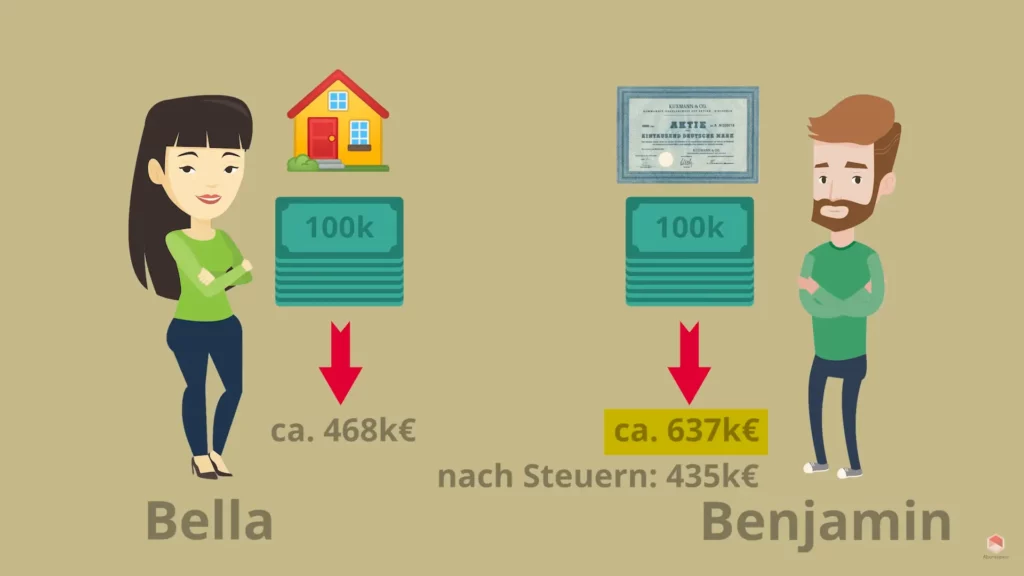

Schauen wir uns dazu doch mal ein Beispiel an: Stellen wir uns einmal vor, wir haben zwei Personen. Bella und Benjamin. Beide sind 30 Jahre alt und starten mit dem gleichen Kapital von 100.000 €. Wer hat nach 30 Jahren mehr?

Bella will ihre 100.000 € in eine Immobilie investieren. Ihre gewünschte Immobilie kostet dabei 300.000 € plus Nebenkosten mit 11 %. Das sind 33.000 €. Darin sind alle Steuern und Gebühren mit inbegriffen. Sie muss dann noch einen Kredit von 233.000 € aufnehmen. Sie einigt sich mit ihrer Bank auf einen Zinssatz, der für 30 Jahre gebunden ist. Denn sie hat Angst, dass die Zinsen wieder steigen könnten.

So entstehen Bella für die Zinsen und Tilgung jährliche Kosten in Höhe von 10.120 €. Erhaltungskosten liegen bei 1,5 % pro Jahr, bedeutet also 4.500 € für die Rücklagen. Demzufolge müssten die Mieteinnahmen pro Monat mindestens 1.218 € betragen, um die Kosten zu tilgen und nicht in den Verlust zu kommen. Wir gehen davon aus, dass sie diese bekommt. Außerdem gehen wir davon aus, dass die Immobilie um 1,5 % pro Jahr steigt. So ist die Immobilie nach 30 Jahren ca. 468.924,07 € wert.

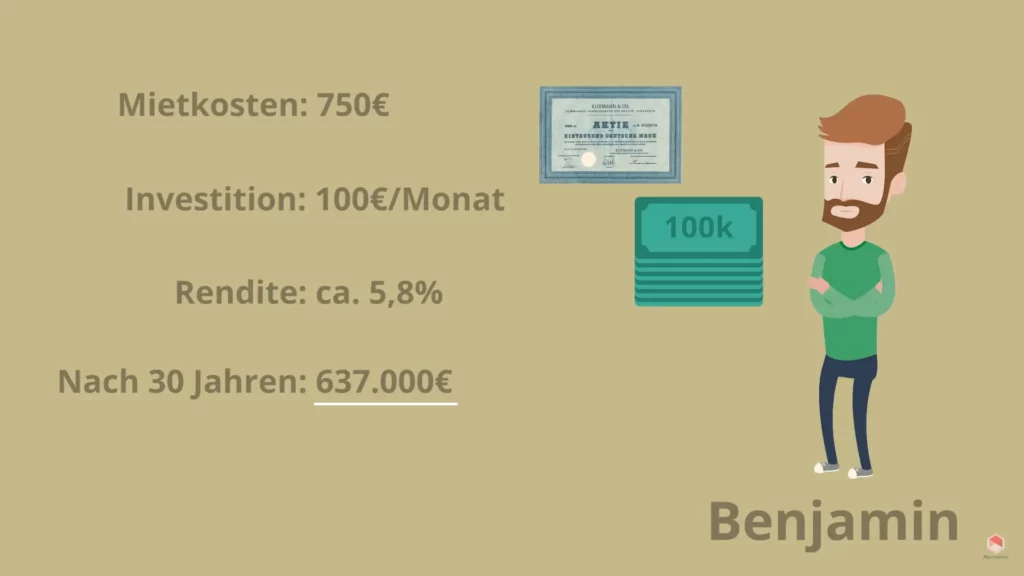

Benjamin bleibt zur Miete wohnen und will seine 100.000 € nur in Aktien investieren. Er entscheidet sich dabei für einen Aktien-ETF. Seine monatlichen Mietkosten betragen im Schnitt 750 €. Damit bleiben ihm ca. 100 € als Puffer im Vergleich zu Tilgung und Kreditrate von Bella mit 842 € / Monat. Also hat er ca. 100 €, die er brav jeden Monat als Sparplan investiert. Im Schnitt hat er dabei eine Rendite von 7,8 %. Jedoch muss man hier die Inflation beachten, man hat also eine Realrendite von ungefähr 5,8 %. Nach 30 Jahren hätte er dann einen Wert von 637.000 €.

Lösen dann beide nach 30 Jahren ihr Investment auf, sieht es so aus, als hätte Benjamin die Nase vorne. Zieht man in der Laufzeit die Steuern bei den Aktien ab, so sind es nur noch 435.000 €. Am Ende bleibt natürlich alles nur eine Milchmädchenrechnung. Es soll nur zeigen, dass man mit beiden Anlageformen langfristig Vermögen aufbauen kann. Die Profitabilität ist meistens aber sehr individuell und lässt sich nicht pauschalisieren.

Talerbox Tipp

Bedenke, dass die Immobilie die kleinste Firma ist, die du dir ins Boot holen kannst. Es kann also sehr gut laufen, aber auch eine kleine Firma kann viel Arbeit machen und Zeit verschlingen.

Immobilien vs Aktien – So startest du durch

Wie kannst du also konkret einsteigen, wenn du dich für eine Variante entschieden hast?

Option 1: Aktien

Ich selbst z.B. mache das mit einem simplen Aktiensparplan bei der Consorsbank, indem ich jeden Monat 250 € in die Amazonaktie investiere. Ganz ohne Strategie, einfach nur Amazon. Das ist sehr einfach und bedeutet keinen großen Aufwand. Einmal aufgesetzt und los geht’s. Mit etwas mehr Hand und Fuß investiere ich in Dividendenaktien nach einer bestimmten Strategie. Dazu habe ich bereits ein Video gemacht, darin bekommst du alle Informationen:

Option 2: Immobilien

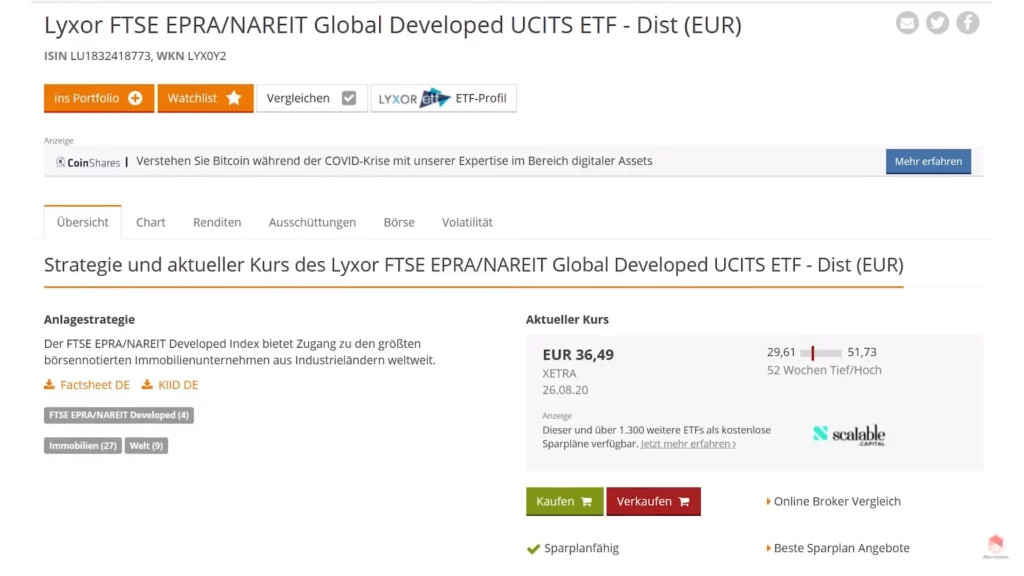

Hast du jetzt das Gefühl, Immobilien sind das Richtige für dich, dann gibt es eine Variante, wie du loslegen kannst. Eine Variante mit weniger Kapital und wenig Stress ist z.B. in REIT-ETFs zu investieren. Dort investiere ich derzeit in den Lyxor FTSE EPRA/NAREIT Global Developed. Ganz ohne Stress und automatisiert.

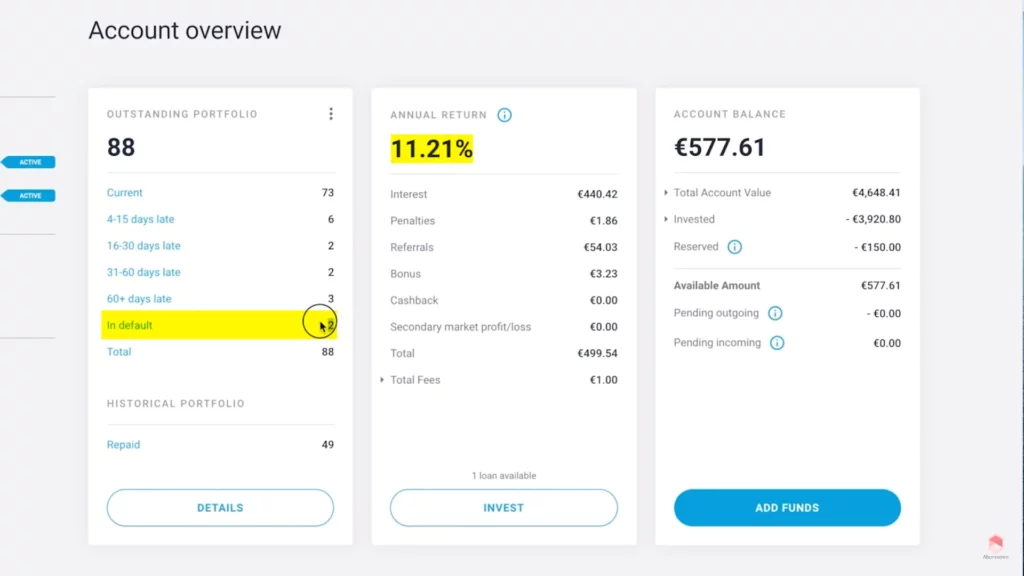

Oder in Immobilienkredite bei Estateguru, welche auch mit sehr wenig Aufwand für mich verbunden sind. Dort habe ich eine Rendite von ca. 11 %. Jedoch gibt es auch schon Projekte, die im „Default“ gelandet sind, es ist also nicht risikolos.

Alternativ lässt sich mit Lofty AI auch direkt in US-Immobilien investieren.

Willst du aber richtig mit Immobilien loslegen und hast schon das Startkapital, dann kann ich dir den Einstieg mit dem Immocation Videokurs empfehlen. Dort bekommst du das nötige Basis-Know-how und kannst dann schauen, wo sich rentable Objekte befinden. Final kann man sagen, dass beide eine gute Rendite abwerfen können.

Es kommt natürlich immer auf dein Ziel und deine Strategie an. Eine Immobilie benötigt z.B. mehr Kapital zum Start, aber du hast auf der anderen Seite den Hebeleffekt. So solltest du alle Vor- und Nachteile mit Risiken und deinen Zielen abgleichen, bevor du wirklich loslegst.

Weitere Tipps zur Immobilienfinanzierung findest du auf wohnen-und-finanzieren.de

Zum Schluss noch ein kleines Geheimnis, welches man nutzen kann, um gleichzeitig an der Börse zu investieren und später in Immobilien. So kannst du heute bereits einen monatlichen ETF Sparplan starten und an der Börse ganz einfach passiv Vermögen aufbauen. In der Zwischenzeit kannst du dir das nötige Wissen für Immobilien aneignen. Hast du dann die benötigte Summe X erreicht, dann kannst du dein ETF Portfolio beleihen und deinen Kredit mit dem Portfolio als Eigenanteil aufnehmen.

Natürlich gibt dir die Bank jetzt nicht 100 % für dein Portfolio. Es sind eher zwischen 60 und 80 %, aber dein Geld arbeitet dann gleich zweimal. Dies ist natürlich eine riskantere Variante, aber durchaus interessant. Jedoch keine Empfehlung.

Was ist dein Favorit? Immobilien vs Aktien? Oder setzt du auf beide Pferde gleichzeitig? Schreib mir deine Erfahrungen gerne in die Kommentare!