Passives Einkommen durch Immobilien ETFs? Inkl. 4 ETFs bzw. REITs im Praxisbeispiel

Passives Einkommen mit Immobilien ETFs zu verdienen ist ein interessantes Geschäft. Hier gibt es noch attraktive Renditen und man kann sich hier ein passives Einkommen durch Immobilien aufbauen. Doch wo und wie investiert man am besten? Dazu will ich in diesem Artikel vier Immobilien ETFs genauer analysieren und vorstellen, was diese können.

Einfach in Immobilien investieren mit wenig Kapital:

Kostenloses Exporo Konto eröffnen und mit dem Exporo Gutscheincode “58272” bis zu 200 € Bonus sichern

Nicht jeder kann sich direkt eine Immobilie als Investitionsobjekt leisten. Neben dem nötigen Startkapital ist auch einiges an Spezialwissen nötig, um ein passives Einkommen durch Immobilien zu generieren. Außerdem gibt es das Problem, dass bei direkten Immobilieninvestments ein großes Einzelrisiko besteht. Also welche Möglichkeiten gibt es? Richig: Immoblien-ETFs. Im Gegensatz zum direkten Immobilieninvestment fallen Instandhaltungskosten weg und es liegt eine höhere Liquidität vor.

Aber Immobilien-ETFs bieten noch viele andere Vorteile. Es handelt sich um Sachwerte wie z.B. Gold oder Wein. Diese sind bei steigender Inflation besser geschützt und nicht so stark von Schwankungen am Kapitalmarkt abhängig wie nicht-greifbare Investitionswerte. Zudem gibt es spezielle Gesetze und Regelungen. Spekulation oder Handel mit Immobilien wird bei den REITs vom Gesetzgeber ausgeschlossen. REITs hat dabei übrigens nichts mit dem Reiten zu tun, sondern heißt übersetzt Real Estate Investment Trust. Diese erzielen Gewinne aus Vermietung und Verpachtung eigener Immobilien und Grundstücke. Aus Zinsgewinnen sowie Gewinn bei der Veräußerung von Immobilien. Mindestens 75% des Gewinns müssen passiv durch Immobilien erwirtschaftet werden.

Ein weiterer Punkt ist, dass es zwischen Immobilienmarkt und Entwicklung von Aktien und Anleihen nicht so starke Zusammenhänge gibt. Für ersteres sind noch ganz andere Einflüsse ausschlaggebend, die für den Aktienmarkt nicht von Bedeutung sind. Vor allem der Standort spielt hier eine wichtige Rolle. In einigen ländlichen Gebieten ist also eher mit einem Preisverfall zu rechnen. Dies wird bei den Immobilien ETFs jedoch berücksichtigt. Das Beste sind natürlich die hohen Ausschüttungen. Große Teile der Gewinne werden sofort ausgeschüttet. Meistens liegt diese Ausschüttungsquote bei etwa 90%. Für Anleger besteht der Vorteil der hohen Ausschüttungsquoten in einem stetigen Dividendenzufluss. REIT-Aktien lassen sich somit als ausgesprochene Dividendenaktien charakterisieren. So kann man bequem passives Einkommen mit Immoblien aufbauen. Schauen wir uns einfach mal ein Beispiel für diese Ausschüttungen hier an.

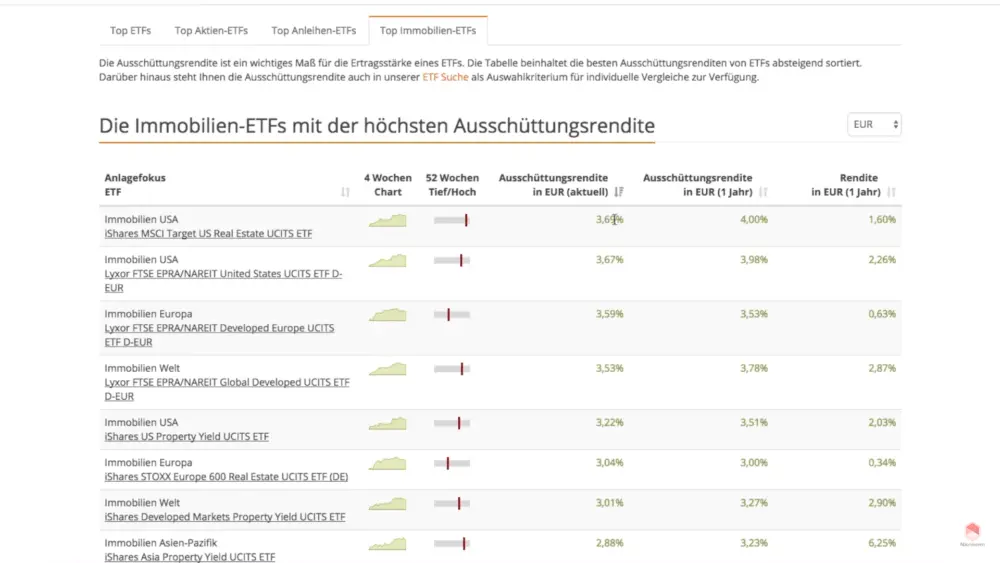

Hier sehen wir z.B. die Immobilien ETFs mit den höchsten Ausschüttungsrenditen von Hoch nach Tief gelistet. Und wir sehen bei Immobilien USA 3,69%. Das ist schon weit über dem Durchschnitt, was wir für Tagesgeld und co. bekommen. Zudem haben wir hier noch bei den ETFs die Option, dass die Immobilien im Wert steigen. Das schaut doch schon ganz attraktiv aus, um passives Einkommen durch Immobilien aufzubauen.

Worauf solltest du achten, wenn du passives Einkommen durch Immobilien aufbauen möchtest?

Bevor wir uns einige Beispiele genauer anschauen, sollten wir noch klären, auf was wir beim Investieren achten sollten. Zum einen sind das die Gebühren, die ein sehr wichtiger Faktor sind. Denn die liegen teilweise höher, als bei normalen ETFs wie dem MSCI World. Natürlich, wenn wir uns ein passives Einkommen mit Immobilien aufbauen wollen, müssen wir darauf achten, dass ETFs ausschüttend sind. Dies ist meistens einmal im Quartal. Also hier werden beispielsweise Mieteinnahmen direkt ausgeschüttet.

Der nächste Punkt ist dann die Ausrichtung. Ist der ETF global, also über Nordamerika, Europa und Asien ausgerichtet? Oder ist es eher lokal gehalten, wie die Eurozone oder nur im asiatischen Bereich? Bei dieser länderspezifischen Ausrichtung gibt es natürlich auch unterschiedliche Arten. Je nach Produkt sind sowohl privat genutzte Wohnflächen vertreten, als auch gewerblich genutzte Immobilien wie Verkaufsflächen oder Einkaufszentren. Letztere sind natürlich stärker von den Konjunkturzyklen abhängig. Je nachdem wie der ETF ausgerichtet ist, unterscheiden sie sich im Risiko, aber auch in Renditen. Jetzt kommen wir dazu, was uns am meisten interessiert, nämlich, welche Immobilien ETFs gibt es konkret überhaupt und welche sind interessant? Wir schauen uns jetzt vier Beispiele an. Ich werde auch am Ende nochmal die WKNs verlinken, damit du direkt nachschauen kannst, welche ETFs es gibt.

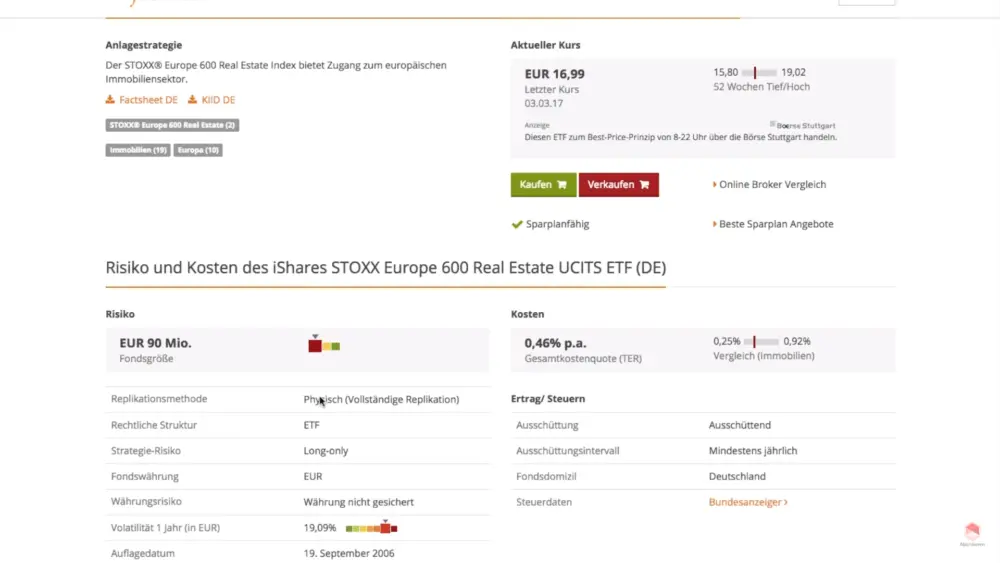

ETF 1: iShares Stoxx Europe 600 Real Estate

Der erste ETF ist der iShares Stoxx Europe 600 Real Estate. Der beinhaltet nur 37 Immobilien Aktien. Also aus dem Euro Stoxx 600 werden die 37 Real Estate Aktien herausgepickt. Man sieht jetzt auch schön, dass er physisch replizierend ist. Also hier wird wirklich in die real existierenden Werte investiert und nicht synthetisch nachgebildet, was ja auch eine Möglichkeit wäre. Ausschüttend ist er mindestens jährlich, aber er wird vierteljährig ausgeschüttet.

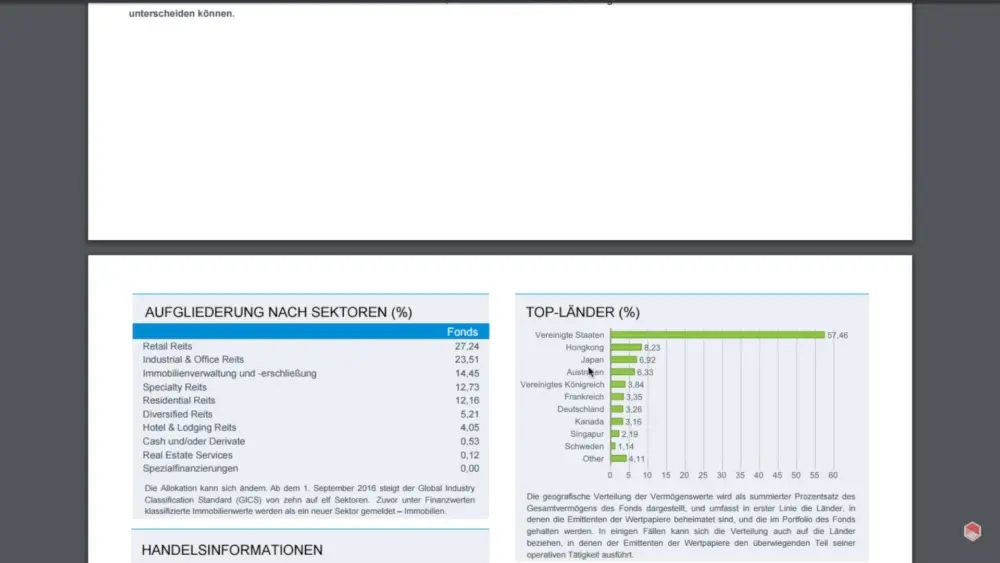

Wir können uns jetzt mal anschauen, in was genau investiert wird, wenn wir in das Factsheet reingehen. Hier bekommen wir jede Menge weitere Informationen zum ETF aus dem Factsheet, was man sich immer mal anschauen sollte. Der interessante Teil ist die Länderverteilung. Man hat 28% in Frankreich, 27% in UK und 21% in Deutschland. Der größte Teil verteilt sich in 5-6 Ländern.

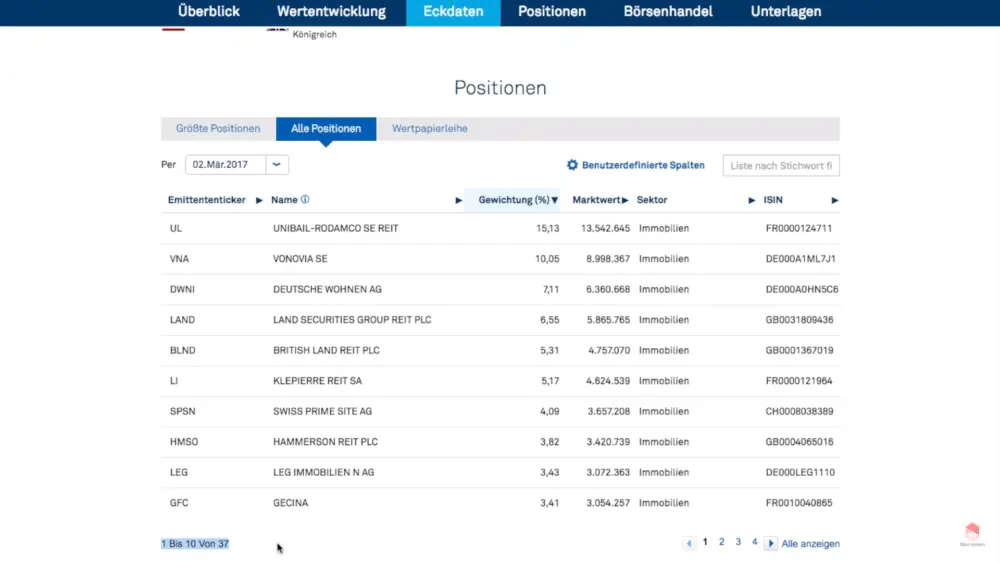

Auch können wir die Aufgliederung nach Sektoren ersehen: Immobilienverwaltung und -erschließung sind 40%. 34% gehen an Retail Reits, also Einzelhandel. Industrial & Office Reits liegen bei 22%. Da kann man schon grob etwas rauslesen. Jetzt in diesem Beispiel zeige ich dir auch mal, wie du herausfinden kannst, wie viele Positionen wirklich gehalten werden. Dazu gehen wir noch mal zurück und klicken auf iShares Profil. Da kann man direkt nachschauen, wie viele Positionen es gibt und bekommen noch viele weitere Informationen neben dem Factsheet.

Dazu scrollen wir weiter runter und sehen die größte Position mit Gewichtung 5%. Wenn wir auf “Alle Positionen” gehen, sehen wir, dass es 37 Positionen gibt. Was noch nicht so viel ist für eine breite Diversifikation, um passives Einkommen mit Immobilien aufzubauen.

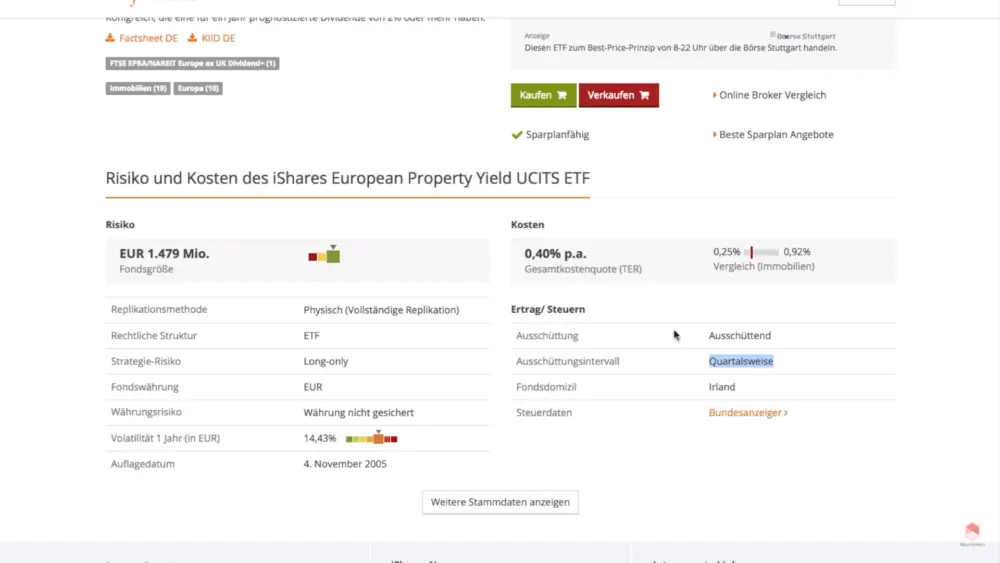

ETF 2: iShares European Property Yield

Kommen wir zum nächsten ETF, das ist der iShares European Property Yield. Er investiert in Immobilien Unternehmen und REITs aus den entwickelten europäischen Volkswirtschaften ohne das Vereinigte Königreich. Ein Titel muss mindestens eine prognostizierte Dividende von 2% und mehr enthalten. Dieser Index hat schon etwas mehr Aktien, die er beinhaltet. Es sind 69, die physisch repliziert werden. Er ist ausschüttend, also genau das, was wir wollen, um ein passives Einkommen durch Immobilien zu bekommen. Ausgeschüttet wird quartalsweise. Auch hier springen wir mal kurz ins Factsheet rein, um zu schauen, in welche Länder hier hauptsächlich investiert wird.

Wir sehen hier schon, wenn wir herunterscrollen, hier sind es wieder hauptsächlich Frankreich, Deutschland, Schweden, Schweiz, Spanien – ohne UK. Auch hier liegt wieder nach Pareto-Prinzip der größte Teil in 5-6 Ländern. Immobilienverwaltung und Erschließung sind hier etwas mehr mit 53%. Die Retail Reits sind bisschen niedriger. Was hier schon mal interessanter ist, dass 69 Titel statt 37 enthalten sind. Das macht die Diversifikation natürlich nochmal ein Stückchen breiter. Wenn eine Aktie rausfällt, dann fällt das nicht so stark ins Gewicht und wir können weiter unser passives Einkommen mit Immobilien ETFs aufbauen.

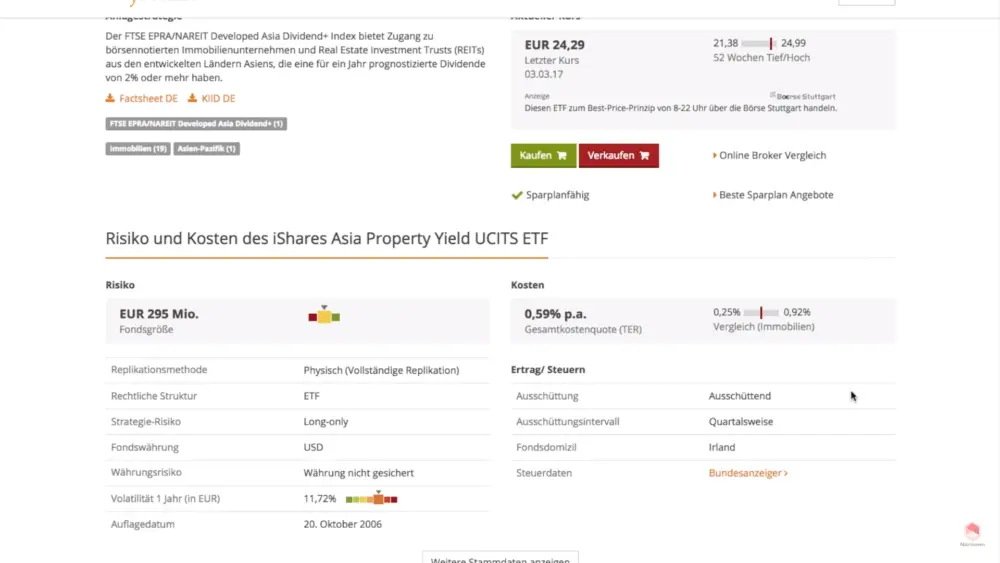

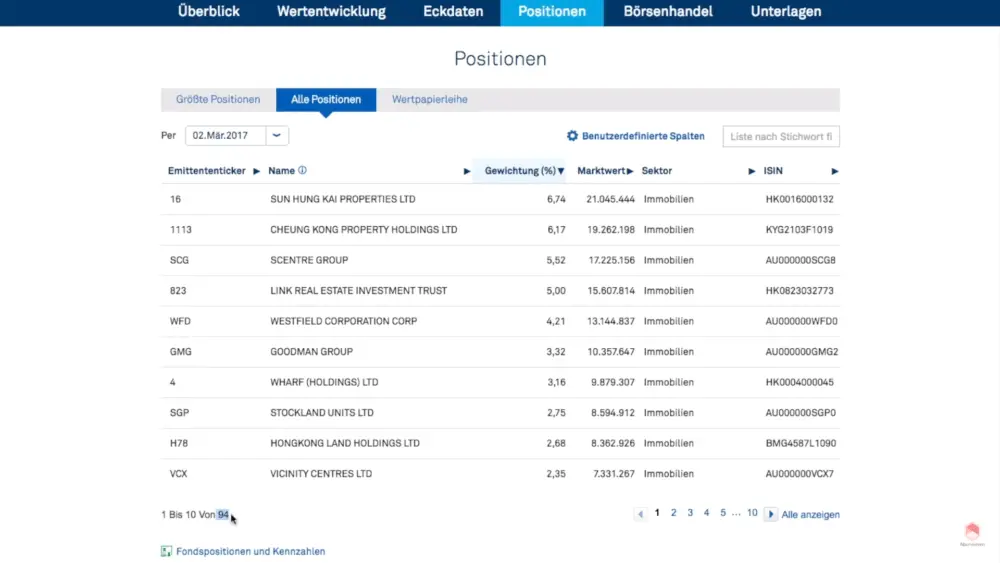

ETF 3: iShares Asian Property Yield

Kommen wir zum dritten ETF. Hier habe ich etwas exotischeres gewählt. Es ist auch ein iShares, aber Asian Property Yield. Hier wird hauptsächlich im asiatischen Bereich investiert. Auch wieder mindestens zwei Prozent Rendite und mehr müssen diese Titel haben. Es sind wieder Immobliienunternehmen und REITs. Das Gleiche auch wieder hier: physische, quartalsweise ausschüttende Titel. Die Verteilung können wir uns jetzt auch anschauen, weil die jetzt natürlich anders ist.

Hier befindet sich das meiste hauptsächlich in Hongkong. In Hongkong sind die Immobilienpreise sehr extrem und teuer. Neben Hongkong gibt es Japan, Australien und Singapur. Bei den Sektoren sind auch Hotels mit inbegriffen.

Die Diversifikation ist noch mal größer, denn es sind 94 Titel im Portfolio. Das ergibt eine kleinere Gewichtung auf Einzelaktien. Der Top-Titel hat nur einen Anteil von 6% im Vergleich zu 13% bei anderen.

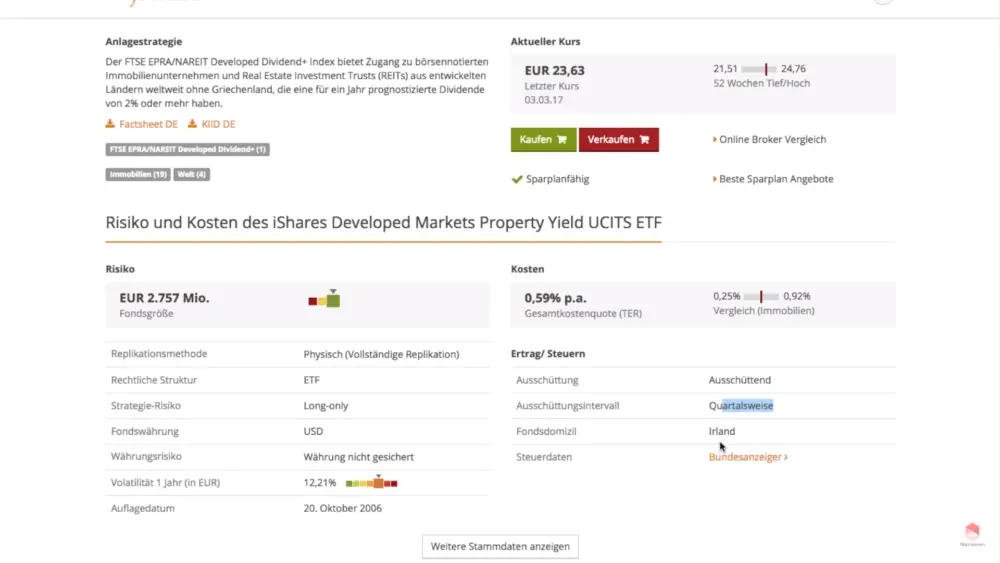

ETF 4: iSharres Developed Markets

Kommen wir zum letzten und größten – und interessantesten, wie ich finde. Das ist ein iShares, der sich auf die Developed Markets, also die entwickelten Länder fokussiert. Hier wird in den FTSE EPRA/NAREIT Developed Dividend+ Index investiert. Dieser beinhaltet die börsennotierten Immobilienunternehmen, diesmal weltweit. Aber ohne Griechenland, das hier ausgeschlossen ist. Die Mindestrendite von 2% muss auch hier wieder gegeben sein. Die Kriterien physisch und ausschüttend pro Quartal sind gegeben. Weil das Fondsdomizil in Irland und der Fonds ausschüttend ist, ist es steuerlich auch kein Problem.

Hinweis

Bei der Verteilung fällt auf, dass die USA überproportional vertreten sind. Zudem Hongkong, Japan, Australien, UK, Deutschland usw.

Man könnte jetzt hingehen und sagen, man nimmt den Exoten, der mehr in Hongkong und Singapur ist und kombiniert diesen im Verhältnis zu ⅔ zu diesem ETF, weil der Fokus auf den USA liegt. So könnte man eine noch breitere Diversifikation bekommen, denn dieser ETF beinhaltet einige mehr Titel, nämlich 348. Und hier kann man es auch wieder sehen, dass die Sektoren Retail, Industrial und Immobilienerschließung- und Verwaltung stark vertreten sind.

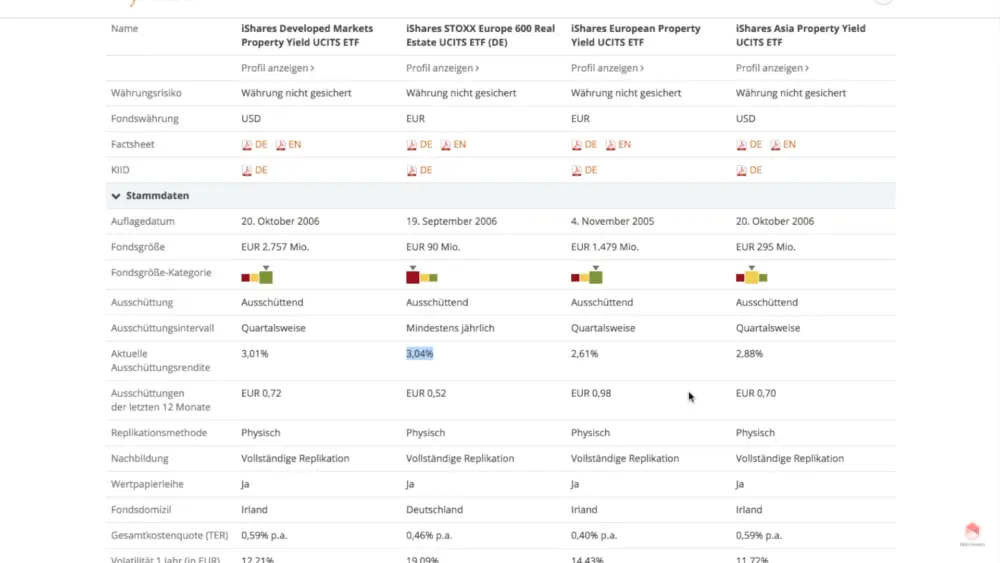

Die ETFs im Vergleich

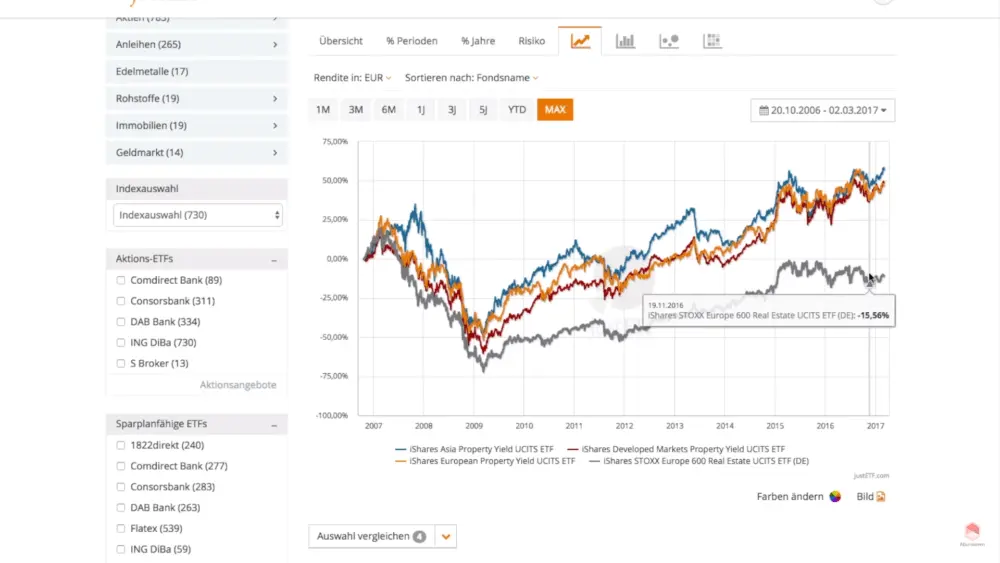

Zu Schluss vergleichen wir doch mal alle ETFs und finden heraus, welcher der Interessanteste sein könnte. Ich habe die mal alle in die Auswahl bei justETF geholt und wir wollen sie jetzt mal genauer im Detail vergleichen. Was für uns am interessantesten ist, das ist die Ausschüttungsrendite. Diese ist mit über 3% bei den ersten beiden am höchsten. Alle haben eine physische vollständige Replikation. Bei den Kosten ist der erste etwas höher, als die beiden mittleren.

Beim Renditeverlauf, wenn man diese im Graphen vergleicht, kann man sehen, wie diese sich im einzelnen entwickelt haben. Man kann erkennen, dass der Europe 600 mit nur wenigen Aktien relativ schlecht abgeschnitten hat. Die anderen sind relativ gleich verlaufen, wobei der asiatische am stärksten ist. Das könnte daran liegen, dass der asiatische Raum auch im Aktienbereich meistens stärker wächst. Die beiden anderen wie der European Property und der Delevoped Markets laufen relativ gleich. Wobei ich den Developed Markets bevorzugen würde, weil dieser ein größeres Spektrum an Aktien beinhaltet. Dadurch hat er weniger Risiko.

Meine persönliche Meinung

Ich finde globale Immobilien ETFs besser, weil sie eine breitere Streuung haben und damit das Risiko besser verteilt ist. Zudem enthält der Index Potenzial anderer Märkte, was die erwartete Rendite erhöhen kann. Dennoch sollte ein Immobilien ETF langfristig nur einen Anteil an einem ausgewogenen Portfolio ausmachen. Darum solltest du dich stetig weiterentwickeln, weil es sonst zu einem Klumpenrisiko kommen kann und du Gefahr läufst, dass dein Portfolio sehr hohen Schwankungen ausgesetzt ist.

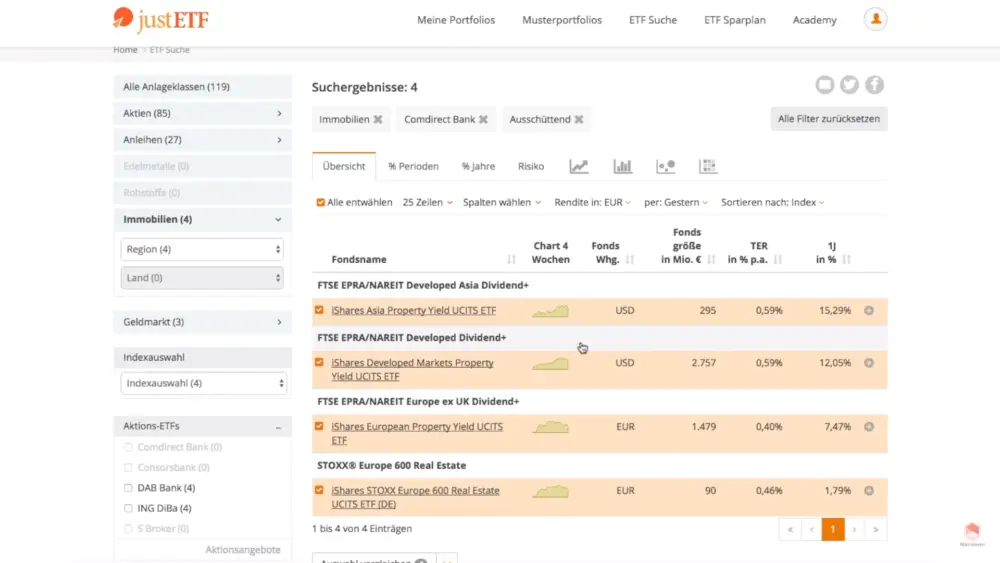

So kannst du weitere Immobilien ETFs finden

Zum Abschluss zeige ich dir noch, wie du weitere Immobilien ETFs finden kannst. Dazu gehen wir auf die justETF Suche Seite. Im Filter können wir auf Immobilien gehen und können die Regionen auswählen. Interessant kann zudem sein, dass es Aktions-ETFs gibt, die kostenlos besparbar sind. Ausschüttend oder thesaurierend – wenn wir ein passives Einkommen wollen, dann gehen wir auf ausschüttend.

Wie kannst du praktisch vorgehen?

Wenn ich noch ganz neu wäre, würde ich mit einem kostenlosen Sparplan ab 50€ loslegen. Da würde ich den iShares Developed Markets Property wählen. Da gibt es einen kostenlosen Sparplan bei Flatex.

Wenn du schon weiter bist und eine größere Summe zur Verfügung hast, kannst du natürlich gleich ein breiteres Portfolio gestalten.

Einfach in Immobilien investieren mit wenig Kapital:

Kostenloses Exporo Konto eröffnen und mit dem Exporo Gutscheincode “58272” bis zu 200 € Bonus sichern

Was sind deine Erfahrungen bisher beim Thema Passives Einkommen durch Immobilien ETFs? Schreib es mir doch gerne in die Kommentare!

Alternativ direkt in Immobilien investieren? Unsere Lofty AI Erfahrungen.